Salah satu kewajiban wajib pajak orang pribadi adalah melakukan pelaporan SPT Tahunan PPh. SPT Tahunan PPh OP wajib dilaporkan paling lambat 3 bulan sejak tahun pajak berakhir. Dengan kata lain, untuk tahun pajak 2023, jatuh tempo pelaporan SPT Tahunan PPh OP adalah 31 Maret 2024. Berikut adalah panduan yang dapat Anda ikuti untuk melakukan pelaporan SPT Tahunan PPh OP melalui e-Filing.

Persiapan

Untuk melakukan pelaporan SPT Tahunan melalui e-Filing, Anda perlu memastikan beberapa hal berikut ini:

- Sudah memiliki akun DJP Online. Bagi Anda yang belum memiliki akun DJP Online, silakan melakukan registrasi akun.

- Sudah memiliki EFIN. EFIN akan digunakan pada saat registrasi akun atau lupa password DJP Online atau . Anda dapat meminta EFIN ke KPP terdaftar atau KPP terdekat. Jika sebelumnya sudah mengaktifkan EFIN, Anda dapat memanfaatkan layanan Lupa EFIN. Lihat panduannya di sini: Layanan Lupa EFIN DJP

- Bukti pemotongan. Bagi karyawan, pastikan Anda telah memiliki bukti pemotongan atas penghasilan yang diterima dalam tahun pajak terkait.

- Data lainnya seperti data harta dan utang.

Setelah melakukan persiapan, silakan ikuti panduan di bawah ini. Panduan ini dibuat untuk pelaporan SPT Tahunan PPh OP 1770S (orang pribadi yang tidak melakukan pekerjaan bebas dengan penghasilan bruto lebih dari Rp60 juta setahun).

Untuk pelaporan SPT Tahunan PPh OP 1770 melalui e-Form (orang pribadi yang melakukan kegiatan usaha/pekerjaan bebas), Anda dapat melihat panduannya pada artikel berikut ini: Panduan Pengisian e-Form untuk WP OP

Cara Lapor SPT Tahunan PPh OP Melalui e-Filing

Berikut adalah langkah-langkah pelaporan SPT Tahunan PPh OP dengan formulir 1770S.

- 1. Masuk ke layanan e-Filing

Setelah login pada akun DJP Online. Masuk ke menu Lapor, lalu klik e-Filing.

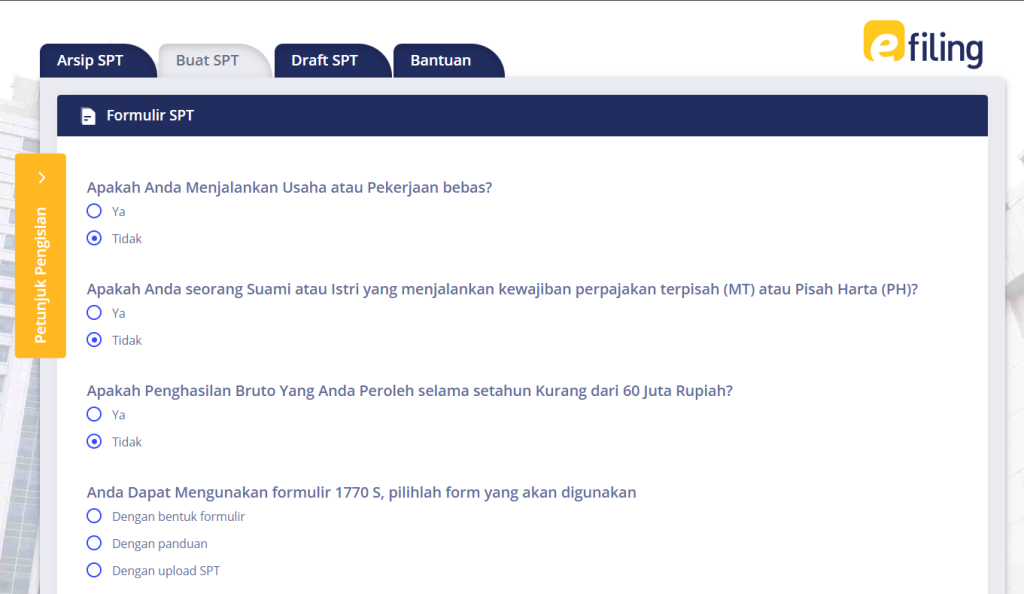

- 2. Pilih Formulir SPT Tahunan

Setelah masuk ke menu Buat SPT, Anda akan diberikan pertanyaan untuk menentukan formulir SPT Tahunan yang akan digunakan. Silakan isi sesuai dengan kondisi Anda. Untuk formulir 1770S, terdapat tiga opsi yakni 1770S dengan bentuk formulir, 1770S dengan panduan, dan 1770S dengan upload SPT. Agar lebih mudah, Anda dapat memilih opsi 1770S dengan panduan.

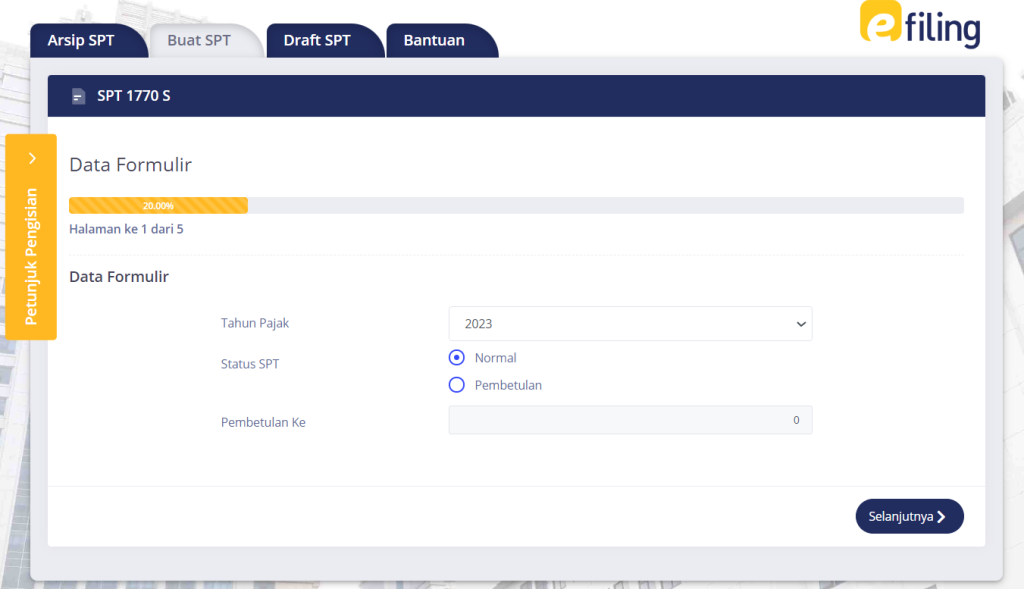

- 3. Isi Data Formulir

Setelah memilih formulir, isi Data Formulir. Data yang perlu diisi adalah Tahun Pajak. Jika Anda baru melaporkan SPT untuk pertama kali, pilih status SPT Normal.

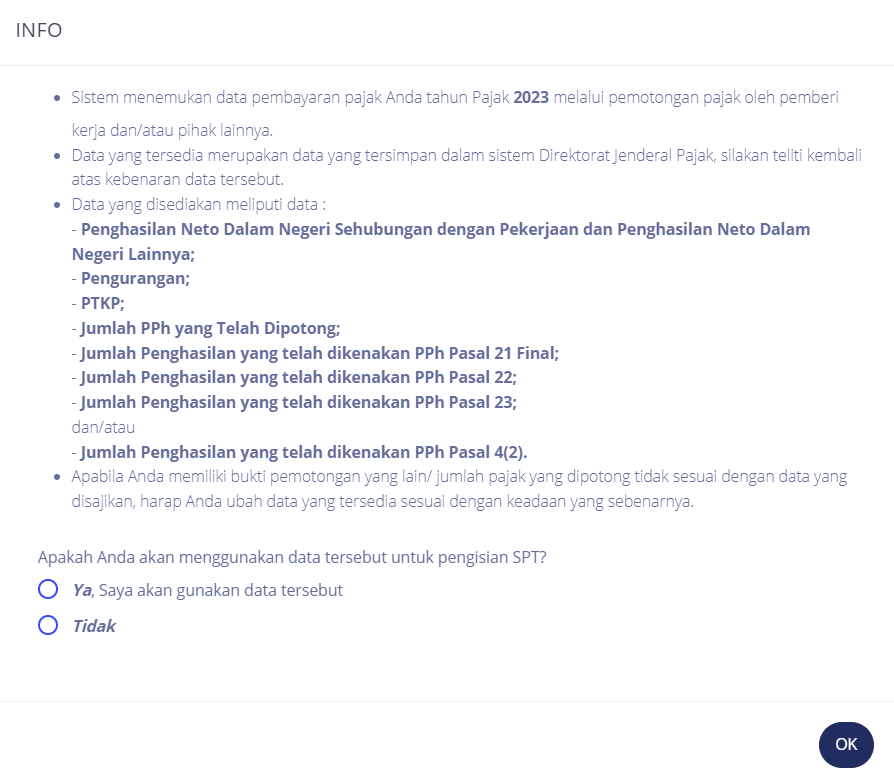

- 4. Cek Bukti Potong Prepopulated

Sistem DJP dapat melakukan prepopulated data bukti potong. Artinya, informasi pada bukti potong yang mencantumkan identitas Anda, seperti penghasilan neto dan jumlah pajak yang telah dipotong, dapat terisi secara otomatis. Pilih “Ya, saya akan menggunakan data tersebut” untuk menggunakan data yang tersedia. Anda dapat melakukan penyesuaian apabila data yang tersedia berbeda dengan keadaan sebenarnya.

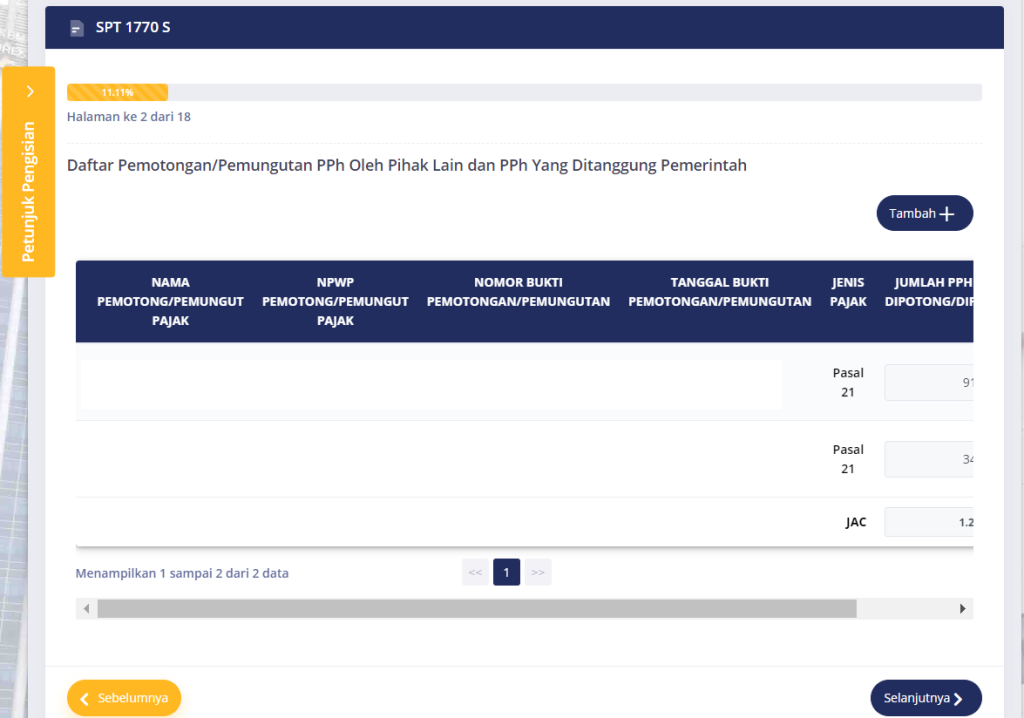

Data yang diambil akan muncul pada Daftar Pemotongan/Pemungutan PPh oleh Pihak Lain dan PPh DTP. Jika Anda memiliki bukti potong lainnya, Anda dapat menambahkan data tersebut dengan mengklik Tambah.

- 6. Masukkan Penghasilan Neto Sehubungan dengan Pekerjaan

Selanjutnya, masukkan penghasilan neto dalam negeri sehubungan dengan pekerjaan. Jika sebelumnya telah terdapat prepopulated data, kolom ini akan terisi secara otomatis. Jika tidak, silakan masukan angka penghasilan neto yang dapat dilihat pada bukti potong A1 yang Anda terima dari pemberi kerja.

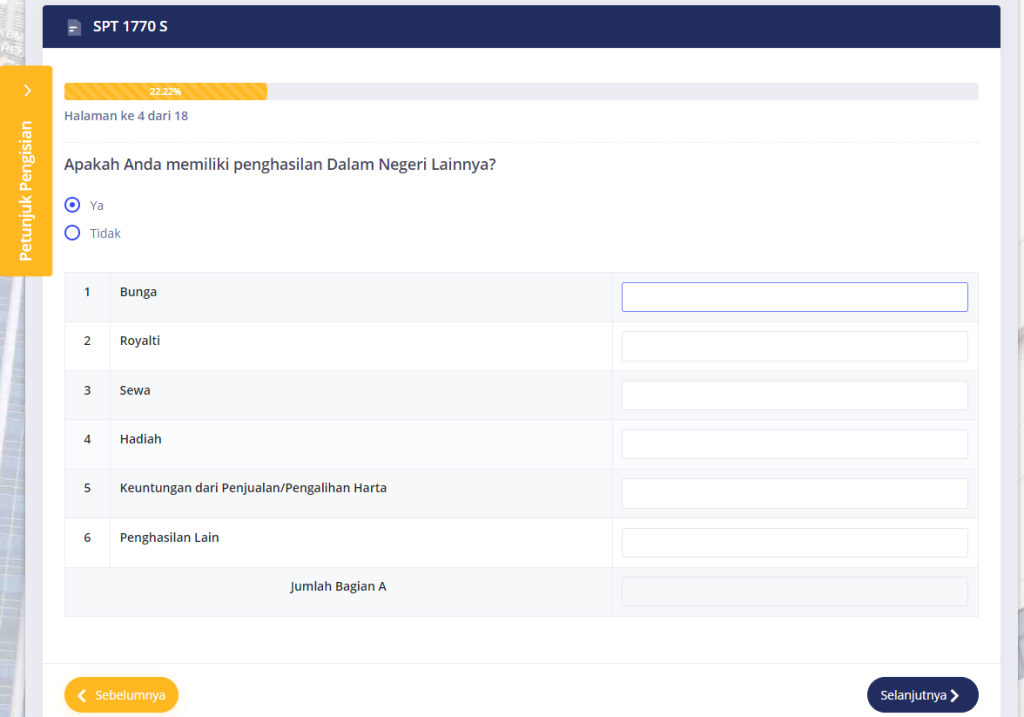

- 7. Masukkan penghasilan dalam negeri lainnya jika ada

Berikutnya, masukkan penghasilan dalam negeri lainnya. Penghasilan yang dimaksud antara lain bunga, royalti, sewa, hadiah, keuntungan dari penjualan/pengalihan harta, dan penghasilan lainnya. Sebagai contoh, selain memperoleh penghasilan dari pekerjaan, Anda memperoleh penghasilan dari sewa kendaraan.

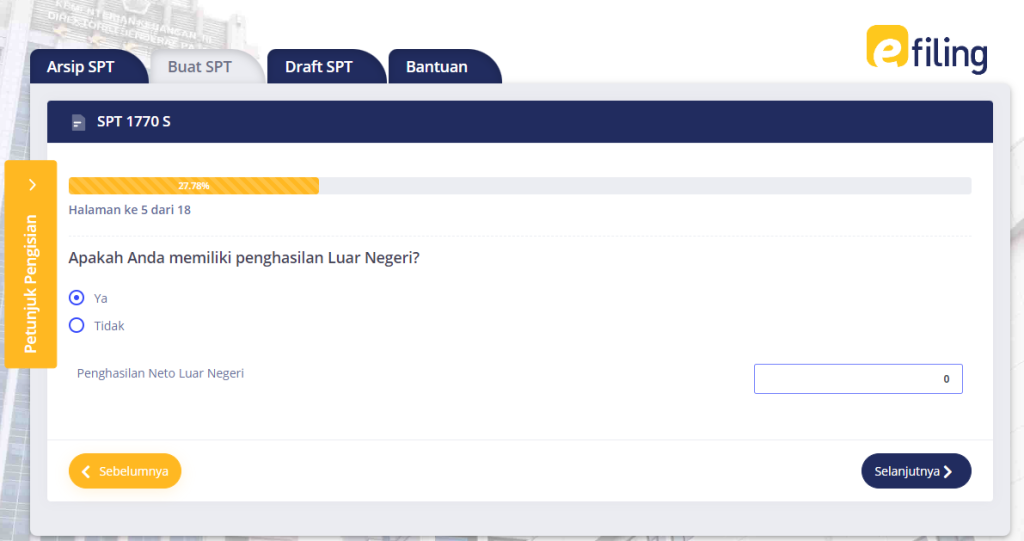

- 8. Isi penghasilan Luar Negeri

Silakan isi kolom apabila memiliki penghasilan yang diperoleh dari luar Indonesia.

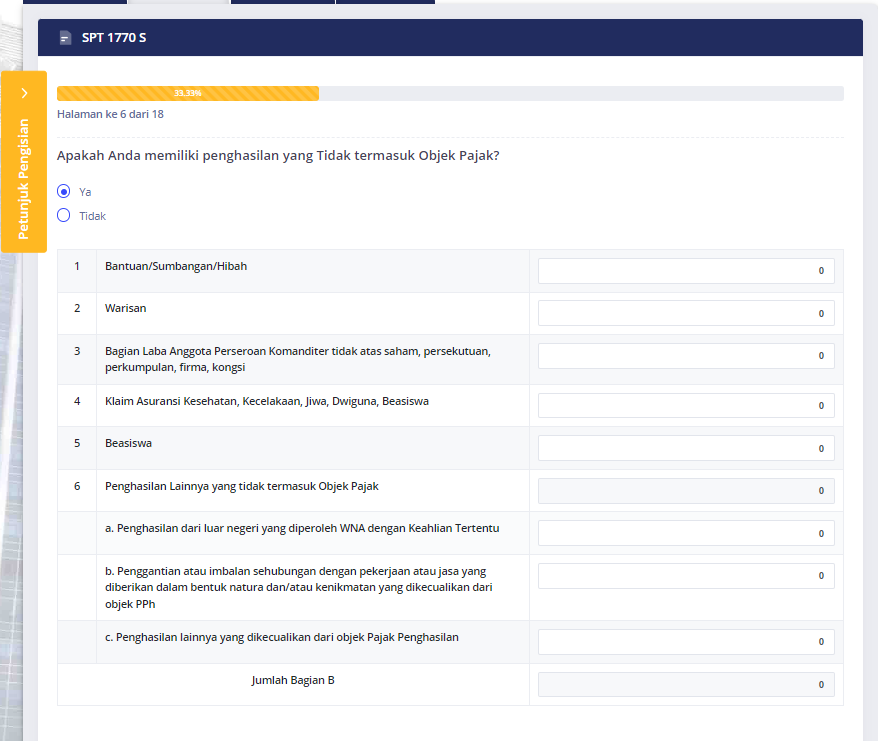

- 9. Isi Penghasilan yang Tidak Termasuk Objek Pajak

Pada bagian ini, silakan masukan penghasilan yang tidak termasuk objek pajak. Penghasilan tersebut antara lain hibah, warisan, dan beasiswa.

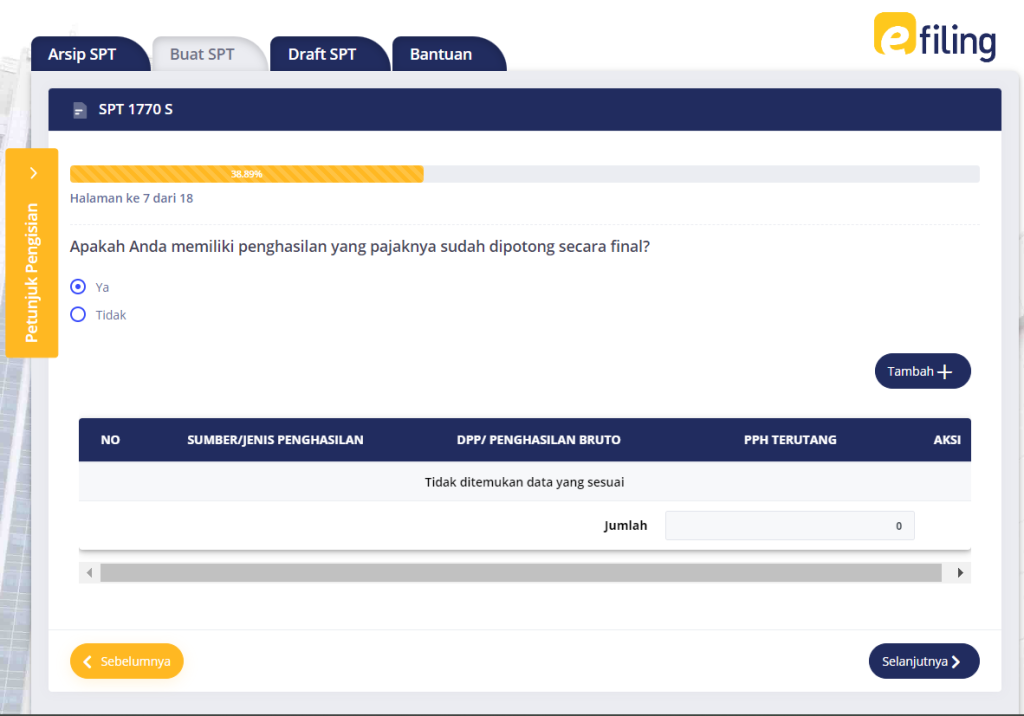

- 10. Isi Penghasilan yang Dipotong PPh Final

Pada bagian ini, silakan masukan penghasilan yang dikenakan PPh Final. Penghasilan yang dikenakan PPh Final antara lain penghasilan sewa tanah/bangunan dan hadiah undian. Anda dapat melihat objek PPh Final lainnya pada artikel berikut ini: Objek PPh Final

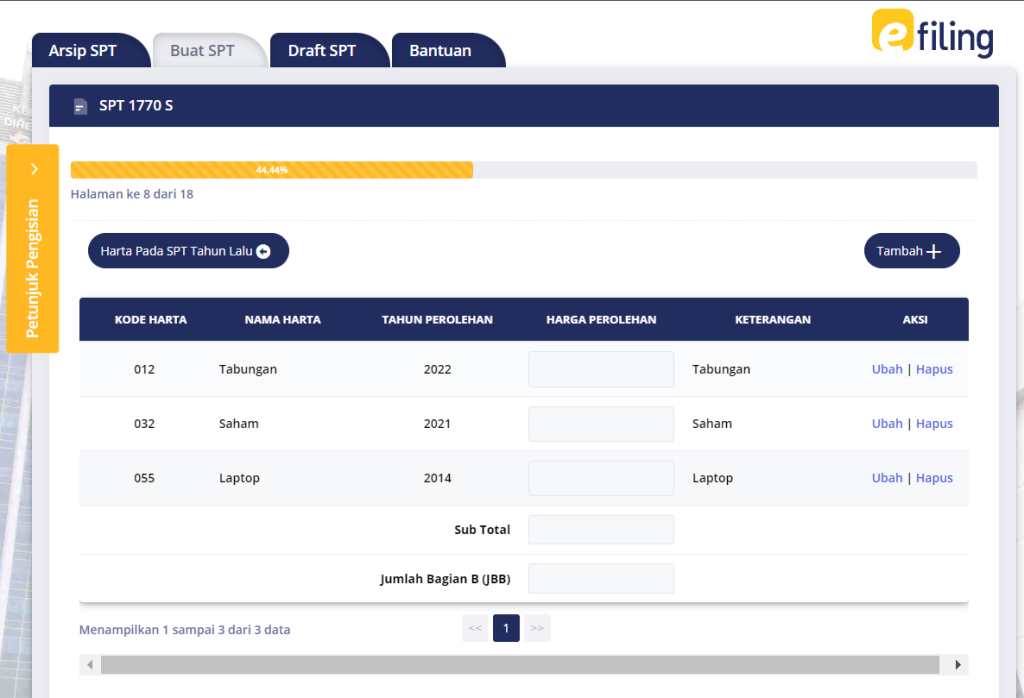

- 11. Lengkapi Daftar Harta dan Utang

Tahap berikutnya adalah pengisian Daftar Harta dan Utang yang dimiliki per akhir tahun pajak. Jika sebelumnya telah melaporkan SPT Tahunan PPh, Anda dapat mengklik tombol Harta Pada SPT Tahun Lalu untuk mengambil data pada SPT Tahunan sebelumnya. Jika terdapat penambahan harta, klik Tambah. Baca artikel ini untuk panduan pelaporan harta pada SPT: Mengisi Daftar Harta pada SPT Tahunan

Kemudian, lengkapi data apabila Anda memiliki utang.

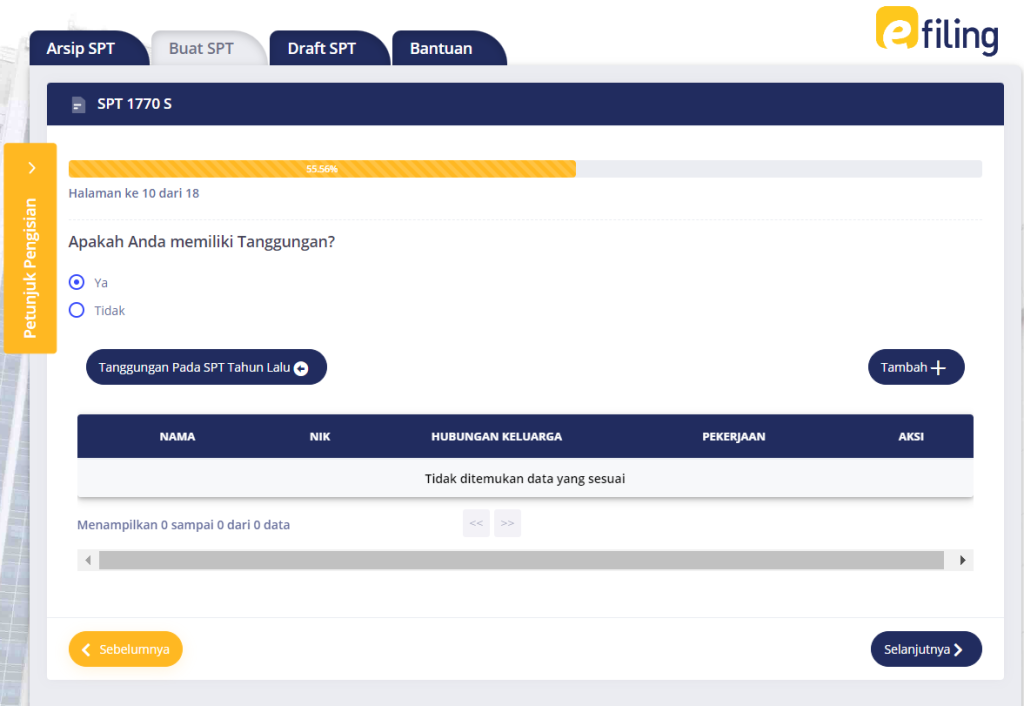

- 12. Isi Data Tanggungan

Selanjutnya, isi data apabila Anda memiliki tanggungan.

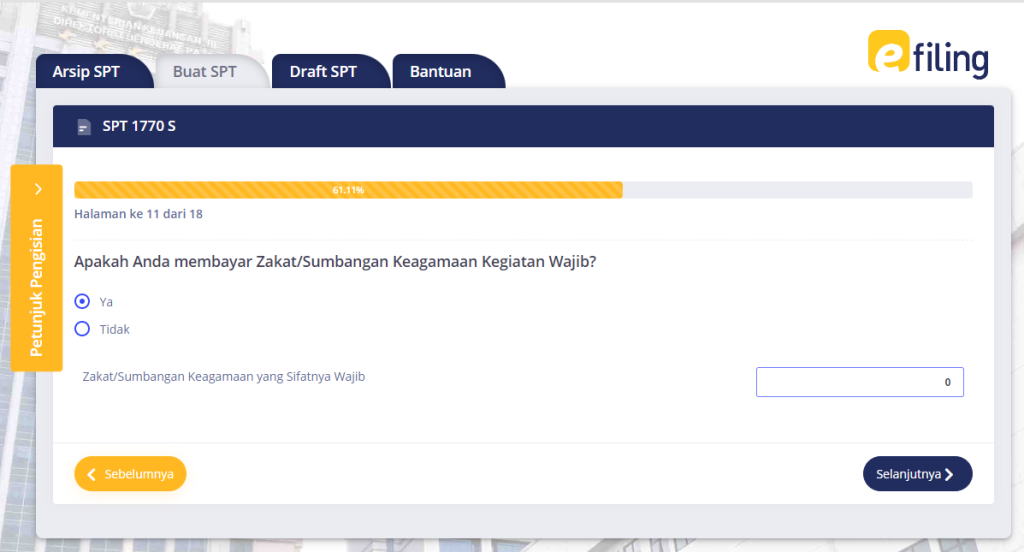

- 13. Masukkan Data Pembayaran Zakat/Sumbangan Keagamaan Kegiatan Wajib

Jika dalam tahun pajak terkait Anda melakukan pembayaran zakat/sumbangan keagamaan yang bersifat wajib, silakan masukan jumlah pembayaran pada kolom ini. Pastikan Anda telah memenuhi persyaratan untuk mengurangkan zakat/sumbangan keagamaan dalam SPT Tahunan. Baca selengkapnya pada artikel ini: Ketentuan Zakat/Sumbangan Keagamaan Wajib sebagai Pengurang

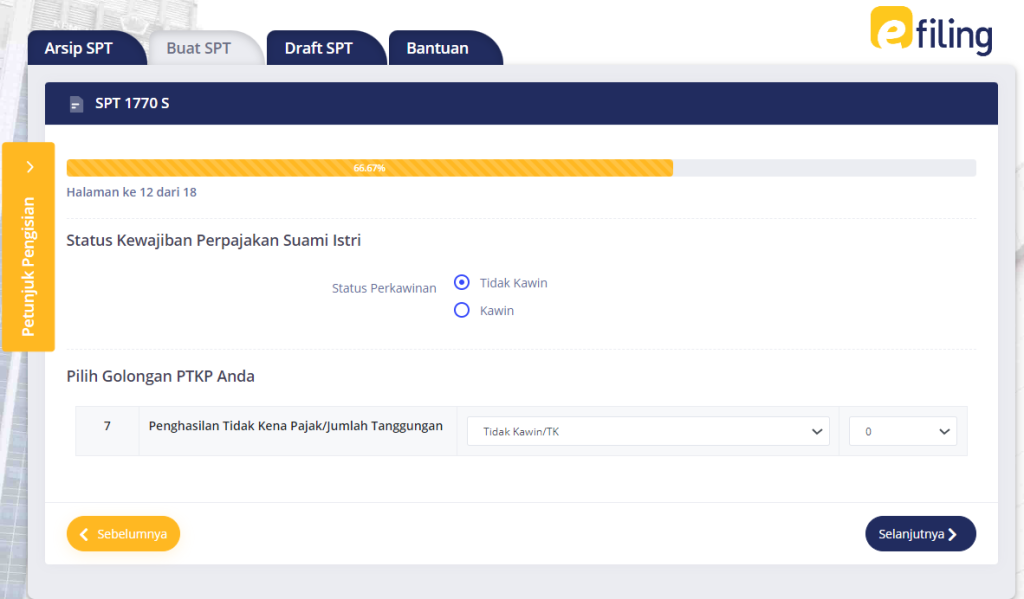

- 14. Isi Status Kewajiban Perpajakan Suami Istri dan PTKP

Pada laman ini, isi status perkawinan serta pilih golongan PTKP Anda.

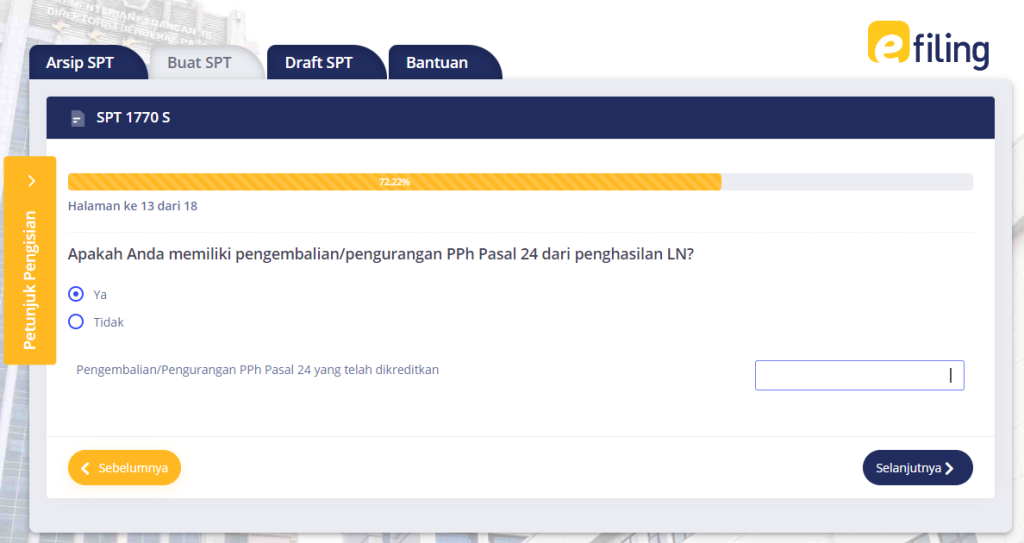

- 15. Isi Kredit Pajak Luar Negeri

Pada laman ini, masukkan data kredit pajak luar negeri (PPh Pasal 24) jika sebelumnya Anda memiliki penghasilan dari luar negeri dan telah dipotong di negara sumber.

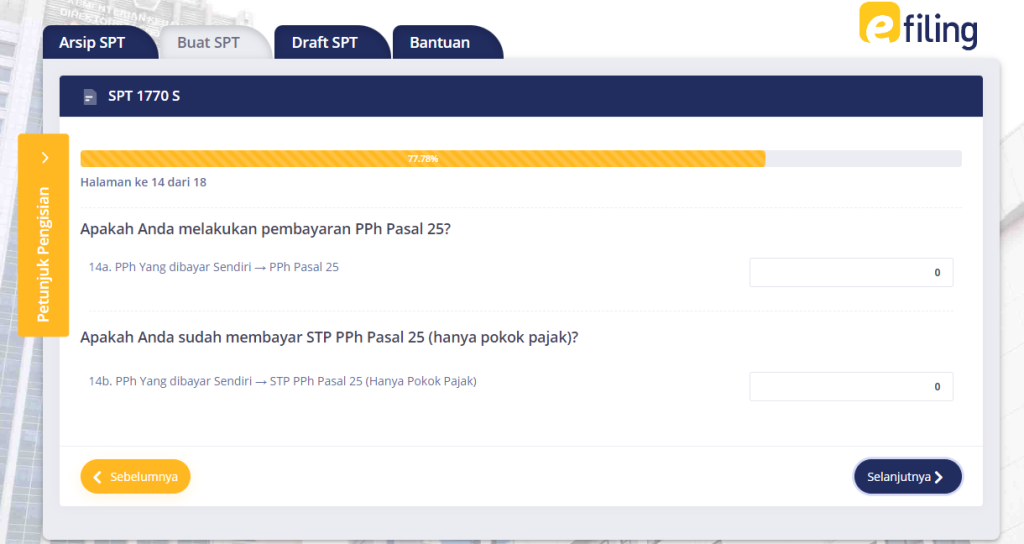

- 16. Masukkan Angsuran PPh Pasal 25

Silakan isi kolom apabila Anda melakukan pembayaran PPh Pasal 25.

- 17. Periksa Kembali Penghitungan PPh

Setelah seluruh data terisi, sistem akan melakukan penghitungan PPh terutang secara otomatis. Umumnya, bagi karyawan yang penghasilan telah dipotong PPh Pasal 21 oleh pemberi kerja, status SPT Tahunan PPh adalah nihil. Namun, pada kondisi tertentu, misalnya pindah pemberi kerja atau memiliki penghasilan di luar pekerjaan, status SPT kurang bayar atau lebih bayar dapat terjadi. Jika status nihil, Anda dapat melanjutkan ke halaman berikutnya untuk mengisi pernyataan.

- 18. Kirim SPT Tahunan

Sebelum mengirim SPT Tahunan, Anda perlu mengambil kode verifikasi. Klik ambil kode verifikasi, kode akan dikirimkan melalui email yang terdaftar pada akun DJP Online. Masukkan kode verifikasi lalu klik Kirim SPT. Pelaporan SPT Tahunan telah selesai, Anda akan menerima bukti penerimaan elektronik (BPE) melalui email Anda sebagai tanda bukti penyampaian SPT.

SPT Kurang Bayar atau Lebih Bayar

Jika status SPT Anda kurang bayar, sebelum lapor, Anda harus melakukan pembayaran atas pajak yang belum dibayar. Buat kode billing, lalu lakukan pembayaran melalui bank/pos persepsi.

Jika status SPT Tahunan Anda lebih bayar, Anda dapat mengajukan pengembalian atas kelebihan pembayaran pajak. Sesuai ketentuan Peraturan Direktur Jenderal Pajak Nomor PER-5/PJ/2023, wajib pajak orang pribadi yang SPT-nya berstatus lebih bayar, dapat diberikan percepatan pengembalian yakni dalam jangka waktu 15 hari. Percepatan diberikan untuk wajib pajak dengan jumlah lebih bayar tidak lebih dari Rp100 juta. Anda dapat membaca artikel berikut ini terkait pengembalian kelebihan pembayaran pajak: Pengajuan Percepatan Restitusi untuk SPT Lebih Bayar PPh Orang Pribadi

Pembetulan SPT Tahunan

Sesuai ketentuan Pasal 8 ayat 1 UU KUP, wajib pajak dapat melakukan pembetulan SPT Tahunan. Pembetulan dapat dilakukan sepanjang Direktur Jenderal Pajak belum melakukan tindakan pemeriksaan. Yang dimaksud dengan “mulai melakukan tindakan pemeriksaan” adalah pada saat disampaikannya Surat Pemberitahuan Pemeriksaan Pajak. Namun, khusus untuk pembetulan SPT yang menyatakan rugi atau lebih bayar, pembetulan SPT harus disampaikan paling lama 2 tahun sebelum daluwarsa penetapan.