Dokumen Istimewa

Dokumen Istimewa

Wajib pajak badan melakukan pelaporan Surat Pemberitahuan (SPT) Tahunan PPh Badan dengan formulir 1770. Bentuk formulir 1770 diatur dalam Peraturan Jenderal Pajak Nomor PER - 19/PJ/2014. Berikut adalah isi dari Formulir 1771 serta beberapa Lampiran Khusus yang perlu dilaporkan wajib pajak pada SPT Tahunan PPh Badan.

- 1771 (Induk SPT)

Formulir 1771 Induk terdiri dari dua halaman yang terbagi menjadi 10 bagian. Pada bagian pertama berisi identitas wajib pajak serta identitas kantor akuntan publik dan konsultan pajak. Bagian A sampai D berisi informasi dari lampiran-lampiran lainnya untuk menghitung jumlah PPh yang kurang atau lebih dibayar.

Bagian E berisi penghitungan angsuran PPh Pasal 25, Bagian F berisi jumlah PPh Final dan penghasilan yang tidak termasuk objek pajak, dan Bagian G berisi pernyataan transaksi hubungan istimewa. Pada Bagian H wajib pajak mengisi informasi lampiran apa saja yang dilampirkan dalam SPT Tahunan PPh Badan. Formulir Induk diakhiri dengan pernyataan dari wajib pajak, beserta identitas dan tanga tangan pihak yang berhak menandatangani SPT.

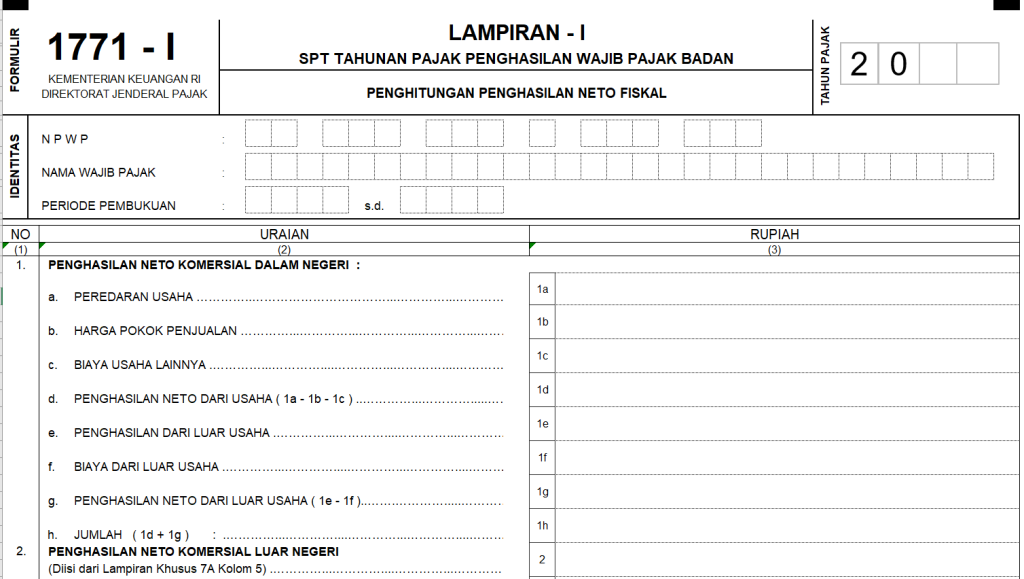

- 1771-I (Penghitungan Penghasilan Neto Fiskal)

Lampiran pertama adalah Formulir 1711-I yang memuat informasi mengenai penghitungan penghasilan neto fiskal yang terdiri dari delapan bagian.

Bagian Angka 1 adalah penghasilan neto komersial dalam negeri. Yang dimaksud dengan penghasilan neto komersial dalam negeri adalah penghasilan neto menurut prinsip akuntansi komersial Indonesia, yakni semua penghasilan yang diterima dan/atau diperoleh dari kegiatan usaha dan dari luar kegiatan usaha di Indonesia, termasuk penghasilan yang dikenai PPh final dan yang tidak termasuk Objek Pajak, dikurangi dengan pengeluaran/biaya-biaya sesuai dengan sistem dan metode akuntansi komersial Indonesia yang dianut secara taat azas, sebelum dilakukan penyesuaian-penyesuaian fiskal.

Bagian Angka 2 diisi dengan penghasilan neto komersial luar negeri. Bagian ini diisi dengan penghasilan neto yang diterima atau diperoleh di luar negeri sesuai dengan lampiran khusus 7A/7B kolom (5). Pada Bagian Angka 3, diisi dengan jumlah penghasilan neto komersial dalam negeri dan luar negeri.

Bagian Angka 4 diisi dengan penghasilan yang dikenakan PPh Final dan yang tidak termasuk objek pajak. Untuk menghitung penghasilan neto fiskal yang dikenai PPh berdasarkan ketentuan umum, penghasilan dari sumber di Indonesia yang dikenai PPh Final dan yang tidak termasuk sebagai objek pajak harus dikeluarkan kembali. Lihat selengkapnya di sini: Objek PPh Final dan Penghasilan yang Tidak Termasuk Objek Pajak

Bagian Angka 5 dan Angka 6 diisi dengan data penyesuaian fiskal positif dan penyesuaian fiskal negatif. Penyesuaian fiskal positif akan menambah penghasilan dan/atau mengurangi biaya-biaya komersial. Sebaliknya, penyesuaian fiskal negatif yang bersifat mengurangi penghasilan dan/atau menambah biaya-biaya komersial.

Bagian Angka 7 diisi dengan jumlah pengurangan penghasilan neto bagi wajib pajak yang menerima Fasilitas Penanaman Modal Berupa Pengurangan Penghasilan Neto.

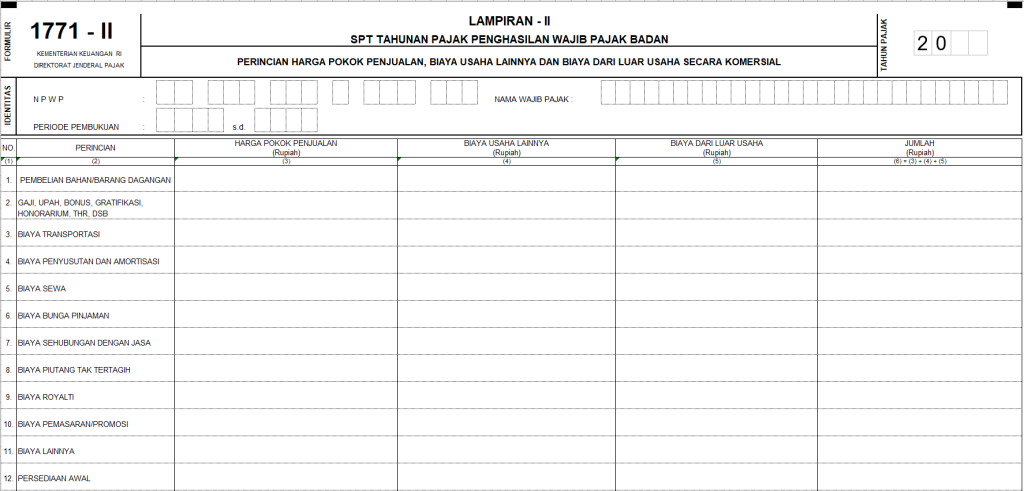

- 1771-II (Perincian Harga Pokok Penjualan, Biaya Usaha Lainnya dan Biaya dari Luar Usaha Secara Komersial)

Lampiran ini diisi dengan perincian Harga Pokok Penjualan, Biaya Usaha Lainnya dan Biaya Dari Luar Usaha secara komersial sesuai dengan Lampiran 1771-I angka 1 huruf b, c dan f. Diisi dengan jumlah yang sesuai dalam Laporan Keuangan yang telah diaudit (jika diaudit).

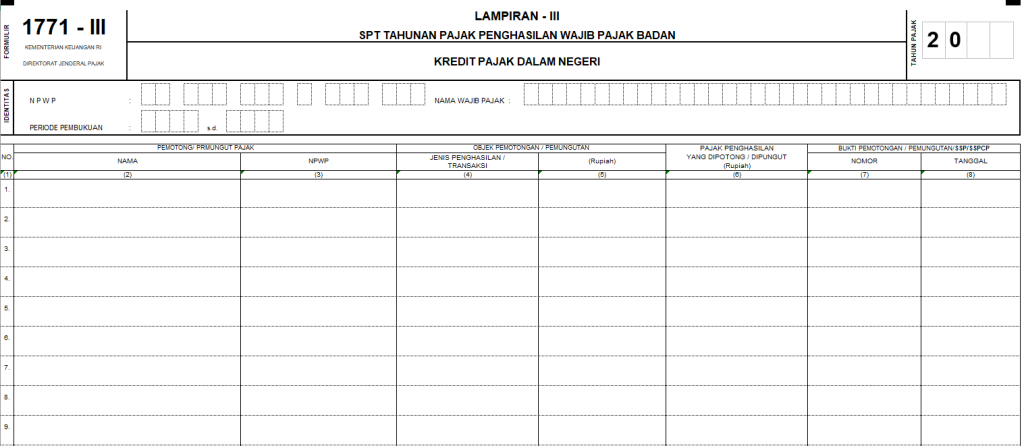

- 1771-III (Kredit Pajak Dalam Negeri)

Lampiran ini diisi dengan rincian bukti pungut PPh Pasal 22 dan bukti potong PPh Pasal 23 dan PPh Pasal 26 yang telah dibayar melalui pemungutan/pemotongan pajak oleh pihak lain dan/atau yang pembayarannya dilakukan sendiri. Baca selengkapnya pada artikel berikut ini: Kredit Pajak Dalam Negeri

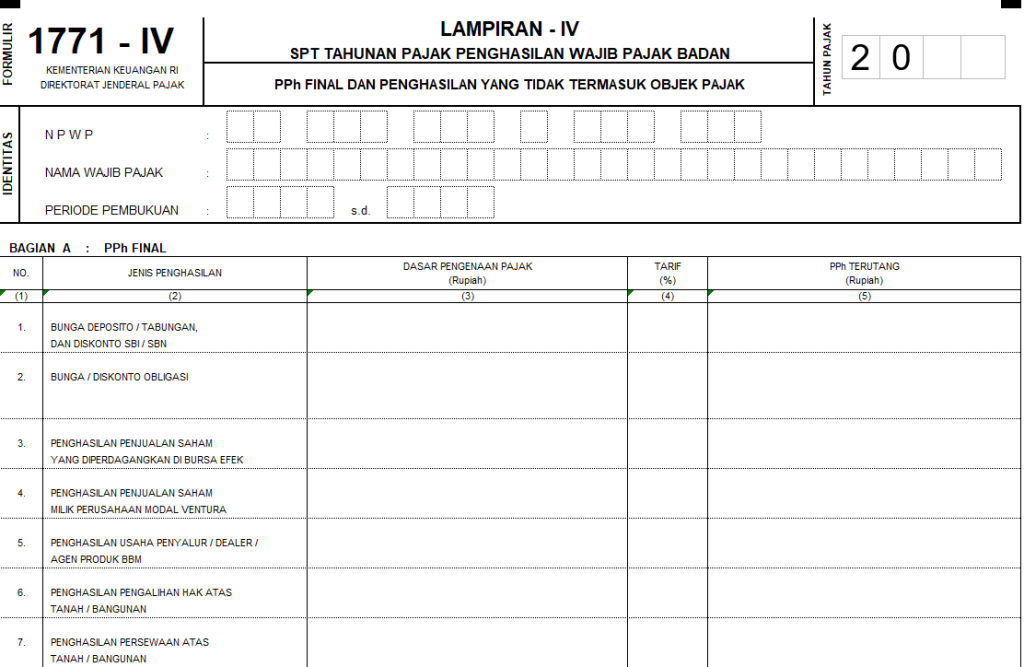

- 1771-IV (PPh Final dan Penghasilan yang Tidak Termasuk Objek Pajak)

Lampiran ini diisi dengan penghasilan-penghasilan tertentu yang dikenai PPh Final baik melalui pemotongan oleh pihak lain atau dengan menyetor sendiri, termasuk penghasilan dari usaha dengan peredaran bruto tertentu yang dikenai PPh Final berdasarkan Peraturan Pemerintah Nomor 55 Tahun 2022. Pada bagian ini juga diisi perincian penghasilan yang tidak termasuk sebagai objek pajak yang diterima atau diperoleh dalam Tahun Pajak.

Bagi Wajib Pajak yang memperoleh penghasilan dari usaha dengan peredaran bruto tertentu yang dikenai PPh Final berdasarkan PP 55/2022, wajib melampirkan penghitungan omzet sesuai dengan format pada Lampiran Peraturan Menteri Keuangan Nomor 164 Tahun 2023.

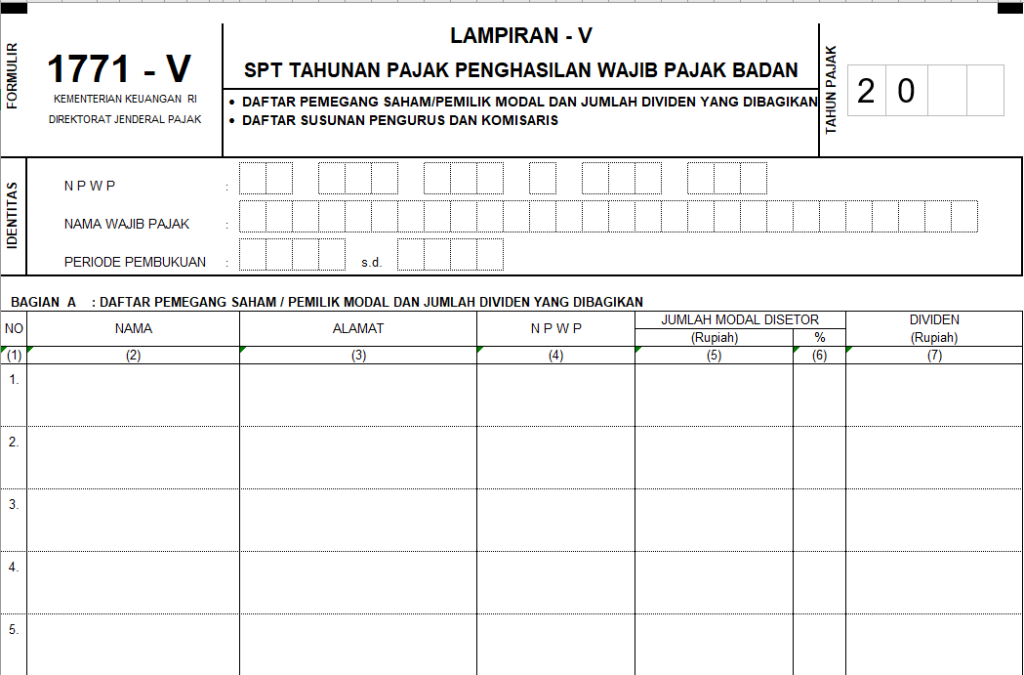

- 1771-V (Daftar Pemegang Saham dan Daftar Susunan Pengurus dan Komisaris)

Formulir 1771-V terdiri dari dua bagian. Bagian A berisi daftar pemegang saham/pemilik modal dengan informasi seperti nama NPWP, alamat, jumlah modal disetor, dan jumlah dividen yang dibagikan. Bagian B berisi daftar susunan pengurus dan komisaris.

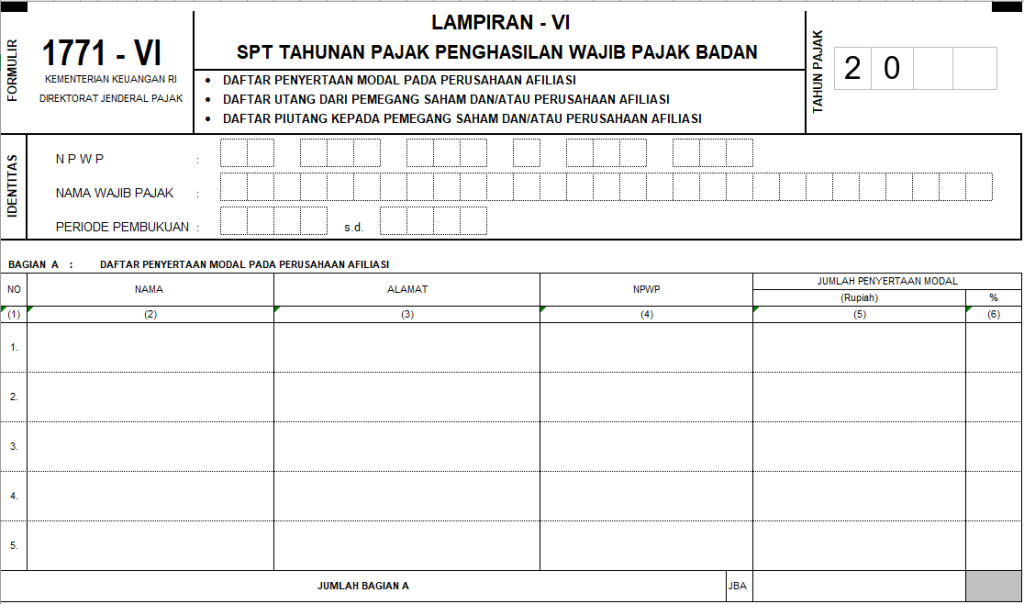

- 1771-VI (Daftar Penyertaan Modal Pada Perusahaan Afiliasi, Daftar Utang dari Pemegang Saham dan/atau Perusahaan Afiliasi, dan Daftar Piutang kepada dari Pemegang Saham dan/atau Perusahaan Afiliasi)

Ketiga daftar pada Lampiran 1771-VI diisi dengan angka saldo akhir tahun berdasarkan transkrip kutipan elemen-elemen dari laporan keuangan komersial yang dilampirkan pada SPT Tahunan.

Penyertaan modal yang dicantumkan adalah penyertaan modal yang memenuhi kriteria hubungan istimewa baik langsung maupun tidak langsung. Untuk Utang/Piutang, jumlah yang dicantumkan adalah utang dari/piutang kepada pihak-pihak yang mempunyai hubungan istimewa baik langsung maupun tidak langsung.

Wajib Pajak yang tidak mempunyai penyertaan modal atau penyertaan modalnya tidak memenuhi kriteria hubungan istimewa, serta Wajib Pajak yang tidak mempunyai utang/piutang pihak-pihak yang mempunyai hubungan istimewa, cukup mengisi daftar dengan pernyataan : “Tidak Ada”, pada kolom (2).

- Lampiran Khusus

Terdapat delapan bentuk lampiran khusus, yaitu:

- Daftar Penyusutan dan Amortisasi Fiskal;

- Perhitungan Kompensasi Kerugian Fiskal

- Pernyataan Transaksi dengan Pihak yang Memiliki Hubungan Istimewa

- Daftar Fasilitas Penanaman Modal

- Daftar Cabang Utama Perusahaan

- Perhitungan PPh Pasal 26 ayat (4)

- Kredit Pajak Luar Negeri

- Transkrip Kutipan Elemen-elemen dari Laporan Keuangan

Selain itu, terdapat beberapa jenis lampiran lain yang perlu dilampirkan. Anda dapat melihat informasinya pada Peraturan Direktur Jenderal Pajak Nomor PER - 02/PJ/2019 atau artikel berikut ini: Lampiran SPT Tahunan PPh Badan