Wajib pajak badan dan wajib pajak orang pribadi yang menggunakan pembukuan dan penghasilannya tidak termasuk penghasilan yang bersifat final dapat menghitung kompensasi kerugian. Kerugian dapat dikompensasikan selama 5 tahun. Penghitungan kompensasi rugi disajikan pada lampiran yang harus diisi pada SPT Tahunan PPh Badan.

Format Lampiran Kompensasi Kerugian

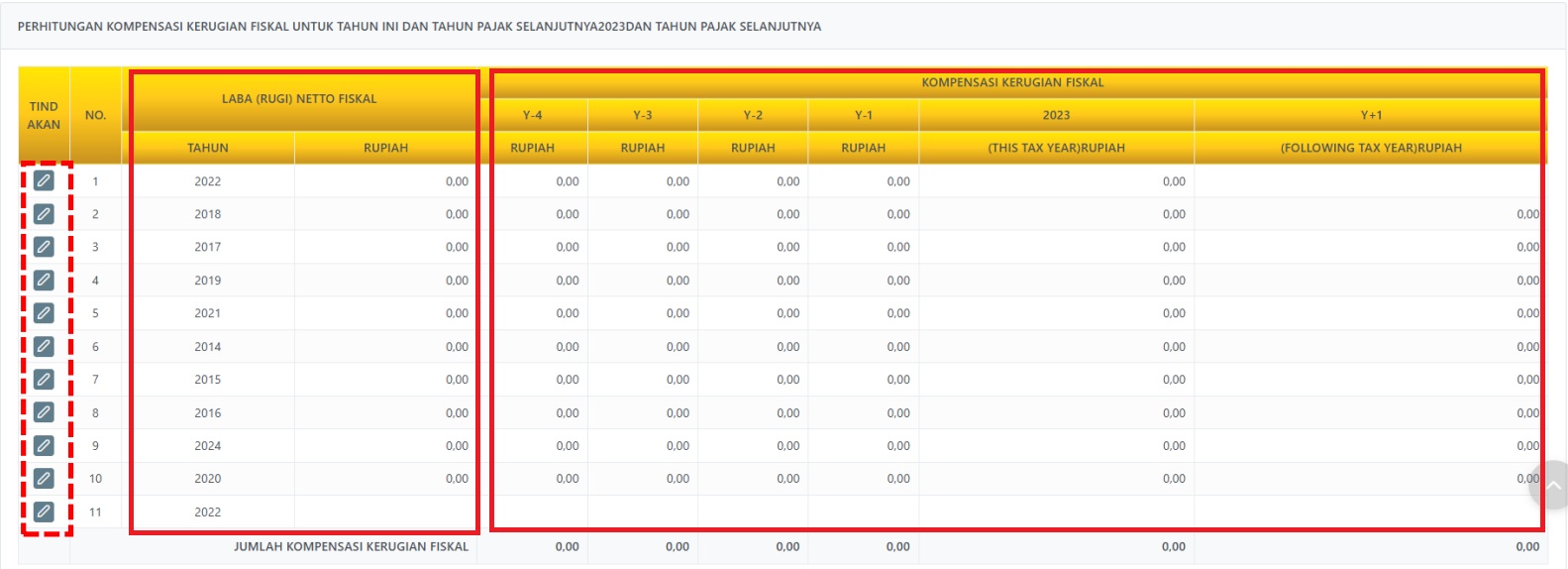

Pada SPT Tahunan PPh Badan era Coretax, perhitungan kompensasi kerugian fiskal disajikan dalam Lampiran 7. Lampiran ini berisi perhitungan kompensasi kerugian fiskal berkaitan dengan kegiatan usaha di Indonesia saja, tidak termasuk kerugian fiskal dari kegiatan usaha di luar negeri baik melalui bentuk usaha tetap (BUT) ataupun bukan BUT.

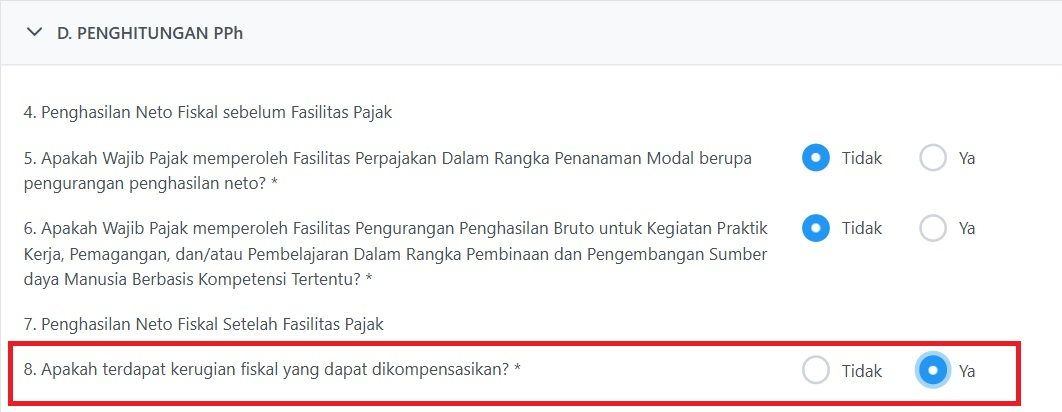

Lampiran perhitungan kompensasi kerugian fiskal hanya muncul jika wajib pajak menjawab "Ya" pada pertanyaan Formulir Induk Bagian D Angka 8

Panduan Pengisian Lampiran Kompensasi Kerugian

Pengisian Lampiran 7 pada aplikasi Coretax dilakukan secara otomatis (prepopulated), data pada halaman lampiran akan muncul hanya bagi wajib pajak yang masih memiliki kompensasi rugi fiskal. Namun, wajib pajak tetap dapat mengedit data secara manual (key in) menggunakan ikon Pensil.

Sesuai ketentuan pada Peraturan Menteri Keuangan Nomor 192/PMK.03/2018, kerugian yang diderita di luar negeri tidak boleh digabungkan dengan penghasilan di Indonesia. Namun, dalam hal kerugian yang diderita di luar negeri diperoleh dari harta atau kegiatan yang memiliki hubungan efektif dengan cabang atau perwakilan di luar negeri, maka wajib pajak dapat memperhitungkan kerugian terhadap penghasilan neto cabang atau perwakilan di luar negeri tersebut (per country basis).

Berdasarkan Peraturan Direktur Jenderal Pajak Nomor PER-11/PJ/2025 (PER 11/2025) berikut panduan pengisian Lampiran 7:

-

Kolom Laba (Rugi) Neto Fiskal diisi dengan data yang bersumber dari Surat Ketetapan Pajak atau Keputusan Keberatan/Putusan Banding, atau dalam hal tidak/belum ada keputusan tersebut, bersumber dari SPT Tahunan.

-

Kolom Kompensasi Kerugian Fiskal diisi dengan distribusi besarnya kompensasi kerugian fiskal untuk masing-masing tahun setelah tahun terjadinya kerugian fiskal.

Contoh

PT A pada tahun 2025 memperoleh penghasilan neto fiskal sebesar Rp200.000.000. Penghasilan/kerugian fiskal tahun-tahun sebelumnya adalah sebagai berikut:

-

2020, rugi Rp80.000.000

-

2021, laba Rp230.000.000

-

2022, rugi Rp100.000.000

-

2023, rugi Rp50.000.000

-

2024, laba Rp140.000.000

Pada tahun 2020, PT A menderita kerugian fiskal sebesar Rp80.000.000. Jumlah tersebut dapat dikompensasikan sampai dengan tahun 2025. Pada tahun 2021, PT A mencetak laba sebesar Rp230.000.000. PT A dapat mengompensasi seluruh kerugian tahun sebelumnya sebesar Rp90.000.000, sehingga pada SPT Tahunan PPh Badan Tahun 2021 jumlah penghasilan neto PT A adalah Rp140.000.000.

Pada tahun 2022 dan 2023, PT A kembali mengalami kerugian sebesar Rp100.000.000 dan Rp50.000.000. Kerugian tersebut masing-masing dapat dikompensasikan hingga tahun 2027 dan 2028. Pada tahun 2024, PT A memperoleh laba sebesar Rp140.000.000. Kerugian tahun 2022 dapat dikompensasikan seluruhnya, namun untuk kerugian tahun 2023 dapat dikompensasikan sebesar Rp40.000.000. Dengan pengurangan tersebut, laba fiskal PT A pada tahun 2024 menjadi 0.

Pada tahun 2025, PT A mencetak laba sebesar Rp200.000.000. PT A masih bisa mengompensasikan kerugian pada tahun 2023 sebesar Rp10.000.000. Dengan demikian, di tahun 2025 penghasilan neto fiskal PT A menjadi sebesar Rp190.000.000.

Pengisian pada Lampiran 7 dapat dilihat pada contoh tabel berikut ini:

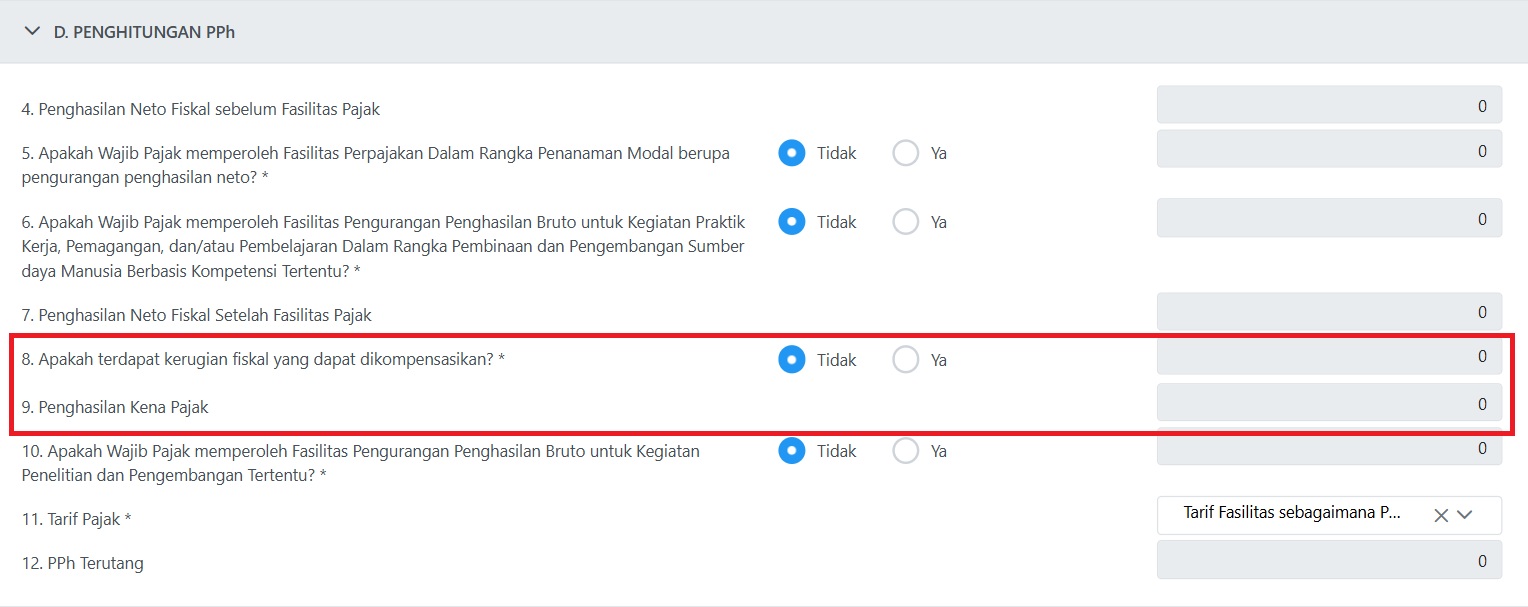

Sesuai dengan catatan pada lampiran kompensasi rugi di atas, jumlah kompensasi pada tahun pajak bersangkutan (dalam kasus di atas tahun 2025) dipindahkan ke Format Lampiran 7. Jumlah ini akan mengurangi penghasilan neto fiskal untuk menentukan penghasilan kena pajak pada Formulir Induk.

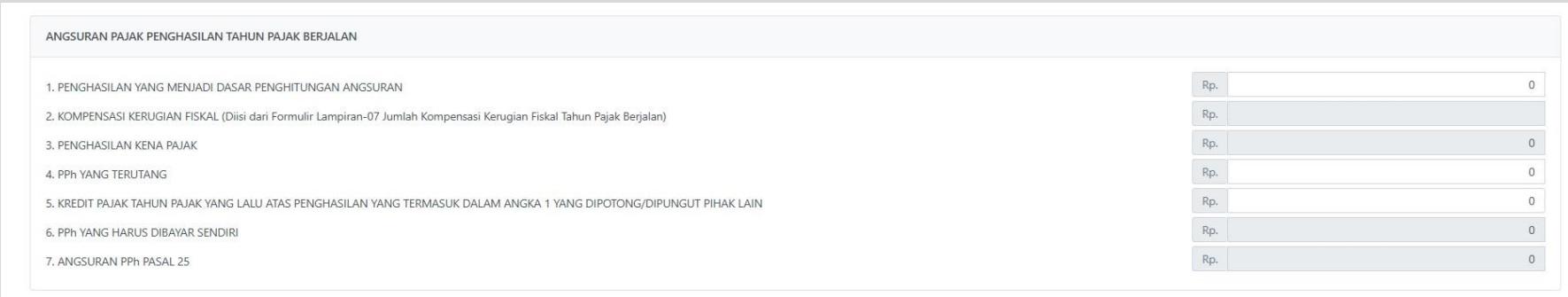

Untuk jumlah kompensasi pada tahun berjalan (dalam contoh di atas tahun 2026), dipindahkan ke Lampiran 6. Jumlah ini akan mengurangi penghasilan yang menjadi dasar penghitungan angsuran PPh Pasal 25.

Persiapan SPT Tahunan PPh Badan Tahun Pajak 2025

Sesuai ketentuan pada UU KUP, SPT Tahunan PPh Badan dilaporkan paling lambat 4 bulan setelah akhir tahun pajak. Artinya, batas waktu pelaporan untuk tahun pajak 2025 (pembukuan Januari-Desember) adalah 30 April 2026. Sebelum dilaporkan, pastikan Anda telah menyusun SPT dengan benar, lengkap, dan jelas untuk mencegah risiko pajak pasca pelaporan.

Dapatkan pemahaman komprehensif mengenai pengelolaan PPh Badan pada Training Pajak101: Kupas Tuntas Pengelolaan PPh Badan dan Overview SPT Terbaru Era Coretax