Transfer pricing merupakan istilah yang digunakan untuk menyebutkan kebijakan harga dalam suatu transaksi yang dilakukan oleh pihak-pihak yang mempunyai hubungan istimewa. Pengertian tersebut sesungguhnya bersifat netral. Namun, transfer pricing kerap kali dianggap sebagai upaya perusahaan multinasional untuk mengurangi beban pajak serta melakukan penggeseran laba.

Anggapan transfer pricing sebagai hal yang negatif sesungguhnya mengacu kepada praktik yang disebut manipulasi transfer pricing, abuse of transfer pricing, atau transfer mispricing. Transfer mispricing merupakan praktik mengatur harga transfer di atas atau di bawah harga wajar sebagai upaya memperkecil jumlah pajak yang terutang, dengan memanfaatkan perbedaan tarif pajak antarnegara.

Mengapa Terjadi Transfer Pricing

Globalisasi menjadi salah satu faktor berkembangnya praktik transfer pricing. Globalisasi mendorong pertumbuhan perusahaan multinasional. Dengan teknologi, informasi, serta komunikasi mempermudah suatu perusahaan untuk berkembang ke belahan negara lain. Hal tersebut kemudian menghilangkan batasan antar negara dalam kegiatan usaha. Perusahaan semakin mudah melakukan perpindahan barang, jasa, modal, hingga sumber daya manusia antarnegara. Dengan demikian, transaksi perdagangan internasional kini banyak melibatkan pihak-pihak dalam satu grup usaha maupun pihak-pihak yang saling berafiliasi. Perusahaan multinasional umum menerapkan pembagian tanggung jawab dalam suatu grup usaha. Misalnya, suatu perusahaan induk memiliki perusahaan subsidiary yang bertugas sebagai pusat riset dan pengembangan, pusat manufaktur atau cost center, revenue center yang berperan dalam penjualan dan distribusi.

Dengan banyaknya transaksi antar pihak yang saling berhubungan, hal tersebut membuka peluang untuk pengaturan harga. Tambunan, Rosdiana, dan Irianto (2022) dalam bukunya "Transfer Pricing: Kajian Teoritis, Kebijakan dan Praktik", menyebutkan bahwa pada dasarnya perilaku transfer pricing merupakan konsekuensi logis dari strategi grup perusahaan dalam menciptakan keunggulan kompetitif. Transfer pricing dianggap sebagai suatu tindakan manipulatif ketika transaksi antar afiliasi yang berada di yurisdiksi yang berbeda melakukan transfer pricing dengan motif menghindari beban pajak global.

Transfer Pricing dalam Peraturan Perpajakan Indonesia

Dalam transaksi yang dilakukan pihak-pihak independen (tidak memiliki hubungan istimewa), harga transfer terbentuk atau dipengaruhi oleh pasar. Namun, kekuatan pasar bisa saja tidak berpengaruh apabila transaksi dilakukan antar pihak dengan hubungan istimewa, sehingga potensi untuk melakukan transfer mispricing semakin besar. Meskipun begitu, otoritas pajak tidak dapat serta-merta menganggap seluruh transaksi yang dilakukan antara pihak dengan hubungan istimewa merupakan transfer mispricing. Transaksi antar pihak dengan hubungan istimewa kerap kali merupakan transaksi yang unik serta kompleks. Transaksi tersebut terkadang sulit dibandingkan dengan transaksi umum yang dilakukan oleh pihak-pihak independen. Maka dari itu, diperlukan regulasi serta panduan untuk menentukan harga transfer wajar dan dapat diterima bagi pihak yang bertransaksi maupun pihak otoritas pajak.

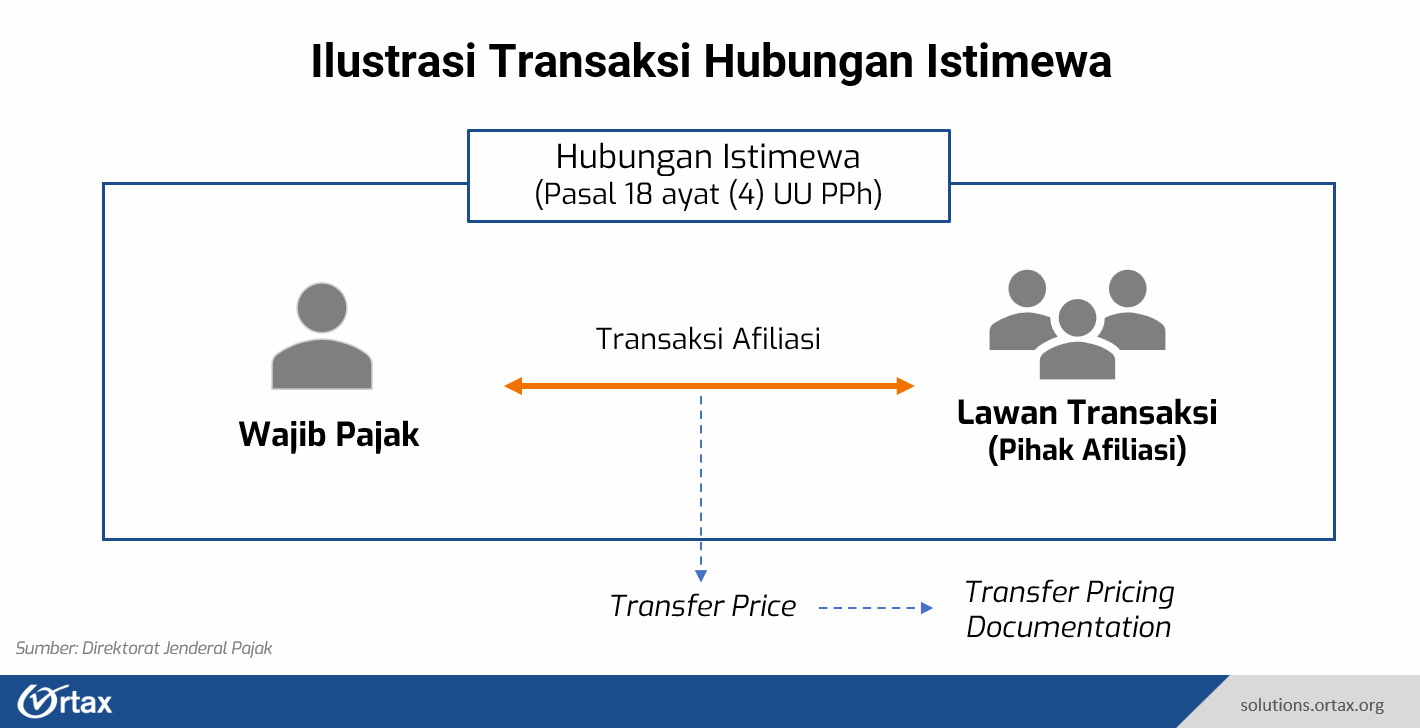

Peraturan tentang transfer pricing atau transaksi antara pihak dengan hubungan istimewa secara umum diatur dalam Pasal 18 UU Pajak Penghasilan (UU PPh). Pasal 18 ayat (3) UU PPh menyebutkan bahwa:

Direktur Jenderal Pajak berwenang untuk menentukan kembali besarnya penghasilan dan pengurangan serta menentukan utang sebagai modal untuk menghitung besarnya Penghasilan Kena Pajak bagi Wajib Pajak yang mempunyai hubungan istimewa dengan Wajib Pajak lainnya sesuai dengan kewajaran dan kelaziman usaha yang tidak dipengaruhi oleh hubungan istimewa dengan menggunakan metode perbandingan harga antara pihak yang independen, metode harga penjualan kembali, metode biaya-plus, atau metode lainnya.

Dari ketentuan tersebut, disebutkan bahwa Direktur Jenderal Pajak diberikan kewenangan melakukan koreksi untuk menghitung pajak terutang dalam transaksi yang melibatkan pihak-pihak afiliasi. Kewajaran transaksi ditentukan berdasarkan prinsip kewajaran dan kelaziman usaha atau arm's length principle.

Prinsip Kewajaran dan Kelaziman Usaha

Prinsip kewajaran dan kelaziman usaha atau arm's length principle mengatur bahwa apabila kondisi (keadaan) antara transaksi afiliasi dengan transaksi antar pihak independen sebanding, maka harga atau laba dalam transaksi yang dilakukan antara pihak yang mempunyai hubungan istimewa sama dengan atau berada dalam rentang harga atau laba dalam transaksi yang dilakukan antara pihak independen yang menjadi pembanding. Jika kondisi transaksi afiliasi berbeda dengan kondisi antar pihak yang independen, maka dapat dilakukan penyesuaian untuk menghilangkan pengaruh yang material atau

signifikan dari perbedaan kondisi tersebut terhadap harga atau laba.

Baca selengkapnya mengenai prinsip kewajaran dan kelaziman usaha dalam transfer pricing.

Hubungan Istimewa

Menurut Pasal 18 ayat 4 UU PPh, Wajib Pajak dianggap memiliki hubungan istimewa apabila:

- Wajib Pajak mempunyai penyertaan modal langsung atau tidak langsung paling rendah 25% pada Wajib Pajak lain; hubungan antara Wajib Pajak dengan penyertaan paling rendah 25% pada dua Wajib Pajak atau lebih; atau hubungan di antara dua Wajib Pajak atau lebih yang disebut terakhir

- Wajib Pajak menguasai Wajib Pajak lainnya atau dua atau lebih Wajib Pajak berada di bawah penguasaan yang sama baik langsung maupun tidak langsung

- Terdapat hubungan keluarga baik sedarah maupun semenda dalam garis keturunan lurus dan/atau ke samping satu derajat.

Berikut adalah penjelasan lengkap mengenai hubungan istimewa dalam regulasi pajak Indonesia.

Dalam praktik akuntansi, hubungan istimewa dijelaskan dalam PSAK 7. PSAK 7 menggunakan terminologi 'pihak-pihak berelasi'. Tujuan dari penerapan PSAK 7 adalah untuk memastikan bahwa laporan keuangan entitas berisi pengungkapan yang diperlukan, untuk dijadikan perhatian terhadap kemungkinan bahwa posisi keuangan dan laba rugi telah dipengaruhi oleh keberadaan pihak-pihak berelasi. Berikut penjelasan mengenai pihak-pihak berelasi menurut PSAK 7.

Apakah Perusahaan Saya Wajib Membuat TP Doc?

Meskipun melakukan transaksi afiliasi atau transaksi kepada pihak yang memiliki hubungan istimewa, tidak semua wajib pajak memiliki kewajiban untuk membuat dokumentasi transfer pricing (TP Doc). Terdapat beberapa kriteria atau threshold untuk menentukan apakah suatu perusahaan wajib membuat TP Doc. Agar lebih mudah, Anda dapat menggunakan tools dari Ortax untuk mengecek kewajiban TP Doc Anda.

Cek di sini: Threshold Test TP Doc