tirachardz / freepik

tirachardz / freepik

Pembeli Barang Kena Pajak (BKP) atau penerima Jasa Kena Pajak (JKP) bertanggung jawab secara renteng atas pembayaran Pajak Pertambahan Nilai (PPN) dan/atau Pajak Pertambahan Nilai dan Pajak Penjualan atas Barang Mewah (PPnBM). Tanggung renteng ini adalah istilah yang biasanya digunakan untuk menggambarkan bahwa setiap pihak berbagi tanggung jawab secara setara.

Merujuk Pasal 16F UU PPN, prinsip beban pembayaran pajak untuk PPN dan PPnBM adalah pada pembeli atau konsumen barang atau penerima jasa. Oleh karena itu sudah seharusnya apabila pembeli atau konsumen barang dan penerima jasa bertanggung jawab renteng atas pembayaran pajak yang terutang. Tanggung renteng timbul apabila terdapat dua kondisi. Pertama, pajak yang terutang tersebut tidak dapat ditagih kepada penjual atau pemberi jasa. Kedua, pembeli atau penerima jasa tidak dapat menunjukkan bukti telah melakukan pembayaran pajak kepada penjual atau pemberi jasa.

Penagihan Tanggung Jawab Renteng PPN

Tanggung jawab renteng ditagih melalui penerbitan Surat Ketetapan Pajak Kurang Bayar sesuai dengan ketentuan peraturan perundang-undangan di bidang perpajakan. Untuk lebih memahami tanggung renteng PPN, simak ilustrasi berikut ini.

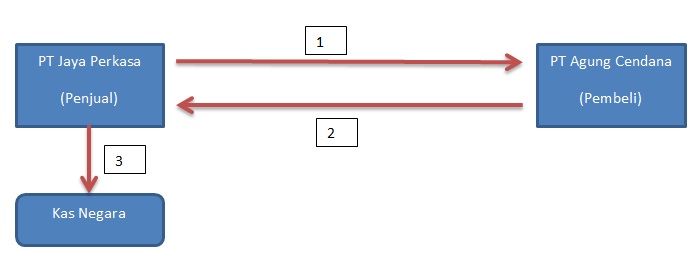

PT Jaya Perkasa telah dikukuhkan sebagai Pengusaha Kena Pajak yang bergerak dalam bidang perdagangan alat kantor, pada tanggal 09 Juni 2022 menyerahkan 10 unit meja kantor kepada PT Agung Cendana yang juga merupakan Pengusaha Kena Pajak. Total Harga Jual meja kantor adalah sebesar Rp 10.000.000. Atas penyerahan ini terutang PPN dikarenakan meja kantor termasuk dalam BKP. PPN terutang adalah sebesar 11% x Rp 10.000.000= Rp 1.100.000. Mekanisme umum yang PPN atas transaksi tersebut adalah:

Keterangan:

- PT Jaya Perkasa menerbitkan Faktur Pajak untuk memungut PPN sebesar Rp 1.100.000. Faktur Pajak terdiri dari dua lembar, yaitu:

- lembar pertama diberikan kepada PT Agung Cendana sebagai bukti beban PPN yang seharusnya dibayar

- lembar kedua digunakan sebagai arsip PT Jaya Perkasa sebagai bukti pemungutan PPN.

- PT Agung Cendana menerima Faktur Pajak yang dapat dijadikan bukti untuk melakukan pengkreditan pajak. PT Agung Cendana wajib membayar PPN terutang tersebut kepada PT Jaya Perkasa.

- PT Jaya Perkasa wajib menyetor pajak yang dipungut untuk setiap Masa Pajak ke Kas Negara melalui Bank Persepsi.

Jika diketahui PT Jaya Perkasa tidak menyetor PPN yang terutang dan tidak dapat ditagih oleh kantor pajak dengan alasan tertentu, kemudian PT Agung Cendana tidak dapat menunjukkan bukti sah bahwa dia sudah melunasi PPN atas pembelian meja kantor, maka PT Agung Cendana dibebani tanggung jawab secara renteng atas pajak dimaksud.