Kantor perwakilan dagang asing (KPDA) merupakan kantor perwakilan dari suatu perusahaan asing (luar negeri) yang berada di Indonesia. Pendirian kantor perwakilan umumnya bertujuan meningkatkan penjualan di negara yang ditempati.

Dalam ketentuan Pasal 2 ayat (5) huruf c UU PPh, pendirian kantor perwakilan di Indonesia dapat menimbulkan adanya bentuk usaha tetap (BUT). Dengan adanya BUT, Indonesia berhak memajaki penghasilan yang diterima oleh wajib pajak luar negeri (WPLN) tersebut dari Indonesia.

Umumnya, pemajakan atas BUT dilakukan dengan menentukan penghasilan serta biaya-biaya yang dapat dikurangkan sesuai dengan Pasal 5 UU PPh. Kemudian, BUT akan dikenakan PPh Badan sesuai dengan tarif umum, dan dikenakan branch profit tax. Namun, terdapat perlakukan khusus untuk BUT berupa kantor perwakilan, yakni dengan pengenaan PPh Pasal 15.

Subjek PPh Pasal 15 KPDA

Pengenaan PPh Pasal 15 bagi KPDA diatur dalam Keputusan Menteri Keuangan Nomor 634/KMK.04/1994 (KMK 634/1994) tentang Norma Penghitungan Khusus bagi WPLN yang mempunyai kantor perwakilan dagang di Indonesia yang berlaku sejak 1 Januari 1995.

Ketentuan ini berlaku untuk wajib pajak luar negeri yang mempunyai kantor perwakilan dagang (representative office/liaison office) di Indonesia, dan berasal dari negara yang belum mempunyai Persetujuan Penghindaran Pajak Berganda (P3B) dengan Indonesia.

Objek dan Tarif PPh Pasal 15 KPDA

PPh Pasal 15 untuk KPDA dihitung dari nilai ekspor bruto. Nilai ekspor bruto yang dimaksud adalah semua nilai pengganti atau imbalan yang diterima atau diperoleh kantor perwakilan dagang di Indonesia dari penyerahan barang kepada orang pribadi atau badan yang berada di Indonesia.

PPh Pasal 15 KPDA = 0,44% x Nilai Ekspor Bruto

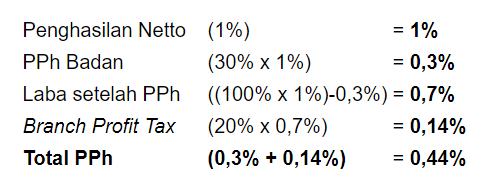

Disebutkan dalam KMK 634/1994 bahwa penghasilan neto dari kantor perwakilan dagang di Indonesia ditetapkan sebesar 1% dari nilai ekspor bruto. Dari norma tersebut, diperoleh tarif efektif sebesar 0,44% (bersifat final). Tarif tersebut merupakan kalkulasi dari tarif PPh Badan (30%) serta tarif branch profit tax (20%) Berikut ini penjelasan lebih lengkap terkait tarif pajak KPDA.

Dalam Surat Edaran Direktur Jendral Pajak Nomor SE-2/PJ.03/2008, ditegaskan bahwa tarif tersebut berlaku untuk KPDA dari wajib pajak luar negeri non-treaty partner. Untuk wajib pajak luar negeri yang merupakan treaty partner, besarnya pajak yang terutang disesuaikan dengan tarif branch profit tax dari sesuai dengan P3B terkait.

Untuk mekanisme pembayaran pajaknya, KPDA melakukan penyetoran sendiri. Penyetoran dilakukan paling lambat tanggal 15 bulan berikutnya setelah bulan diterima atau diperolehnya penghasilan.

Contoh Kasus

Melihat banyaknya permintaan di Indonesia, Harlaham Ltd yang merupakan produsen karpet asal Iraq mendirikan kantor perwakilan dagang di Jl. Sudirman, Jakarta Selatan. Dari kegiatan representative office tersebut, diketahui nilai imbalan neto yang diterima selama bulan Mei 2025 adalah Rp1.200.000.000. Lalu, bagaimana ketentuan pajaknya?

Langkah pertama yaitu memastikan apakah negara asal dari perusahaan tersebut merupakan negara yang memiliki tax treaty dengan Indonesia. Sehubungan dengan negara Iraq tidak memiliki tax treaty dengan Indonesia, maka representative office dari Harlaham Ltd dapat dikenakan PPh Pasal 15 sesuai KMK 634/1994.

Dari informasi di atas, penghitungan PPh Pasal 15 terutang adalah sebagai berikut:

PPh Pasal 15 KPDA = 0,44% x Rp1.200.000.000 = Rp5.280.000

Representative office Harlaham Ltd wajib menyetorkan sendiri PPh Pasal 15 tersebut paling lambat 15 Juni 2025.