Penagihan pajak menurut Pasal 1 ayat (9) UU Penagihan Pajak dengan Surat Paksa (UU PPSP) merupakan serangkaian tindakan agar penanggung pajak melunasi utang pajaknya beserta biaya penagihan pajak. Penagihan pajak dapat dilakukan melalui surat teguran, penerbitan surat paksa, hingga melaksanakan penagihan seketika dan sekaligus.

Apa Itu Penagihan Seketika dan Sekaligus?

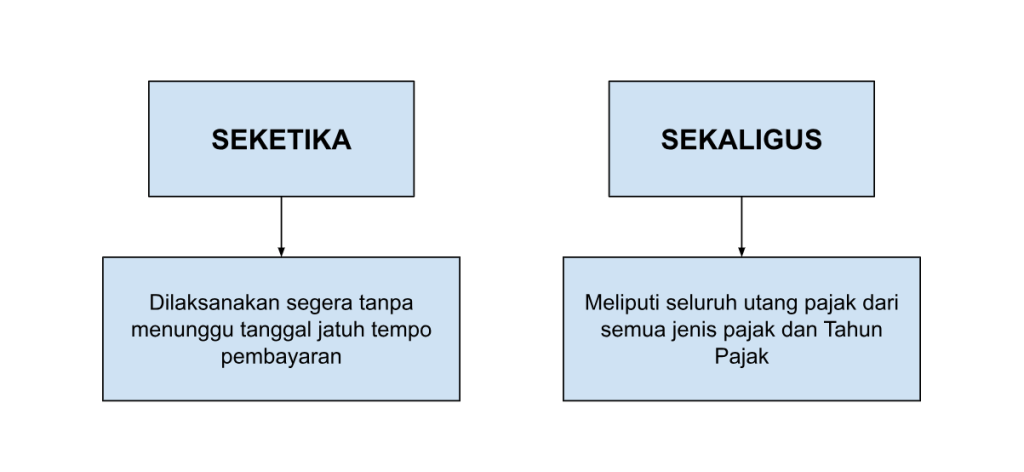

Berdasarkan Pasal 1 angka 11 UU PPSP, penagihan seketika dan sekaligus adalah tindakan penagihan pajak yang dilaksanakan oleh jurusita pajak kepada penanggung pajak tanpa menunggu tanggal jatuh tempo pembayaran, yang meliputi seluruh utang pajak dari semua jenis pajak, masa pajak, dan tahun pajak.

Siapa yang Dimaksud Penanggung Pajak dan Jurusita Pajak?

Penanggung Pajak menurut Pasal 1 angka 3 UU PPSP adalah orang atau badan yang bertanggung jawab atas pembayaran pajak, termasuk wakil yang menjalankan hak dan memenuhi kewajiban wajib pajak sesuai dengan ketentuan peraturan perundang-undangan perpajakan. Berdasarkan pendefinisian tersebut, cakupan penanggung pajak lebih luas daripada wajib pajak itu sendiri. Penanggung pajak dapat termasuk pihak selain wajib pajak yang bertanggung jawab atas utang pajak terkait.

Penanggung pajak dapat dibagi menjadi dua, yakni penanggung pajak wajib pajak orang pribadi dan penanggung pajak wajib pajak badan. Merujuk Peraturan Menteri Keuangan Nomor 61 Tahun 2023 (PMK 61/2023), penanggung pajak wajib pajak orang pribadi di antaranya suami/istri, salah seorang ahli waris, wali, ataupun pengampu. Dalam konteks wajib pajak badan, yang dapat menjadi penanggung pajak di antaranya direksi, dewan komisaris, dan orang yang secara nyata memiliki kewenangan untuk mengambil keputusan perusahaan.

Jurusita pajak merupakan pelaksana tindakan penagihan pajak. Jurusita diangkat dan diberhentikan oleh Direktur Pemeriksaan dan Penagihan, Kepala Kantor Wilayah, atau Kepala Kantor Pelayanan Pajak. Jurusita pajak bertugas:

- melaksanakan surat perintah penagihan seketika dan sekaligus;

- memberitahukan surat paksa;

- melaksanakan penyitaan atas barang penanggung pajak berdasarkan surat perintah melaksanakan penyitaan; dan

- melaksanakan penyanderaan berdasarkan surat perintah penyanderaan.

Perbedaan Penagihan Pajak dengan Surat Paksa dan Penagihan Seketika Sekaligus

Penagihan seketika dan sekaligus memiliki mekanisme yang berbeda dibandingkan dengan penagihan pajak dengan surat paksa. Penagihan pajak dengan surat paksa didahului dengan surat teguran. Surat teguran diterbitkan 7 hari setelah tanggal jatuh tempo pembayaran jika penanggung pajak belum melunasi utang pajaknya. Apabila belum dilunasi, surat paksa diterbitkan setelah 21 hari sejak disampaikannya surat teguran.

Di sisi lain, penagihan pajak seketika sekaligus dapat dilakukan oleh jurusita tanpa didahului surat teguran dan diterbitkan sebelum surat paksa. Dengan kata lain, penagihan pajak seketika sekaligus dapat dilakukan meskipun tanggal jatuh tempo pembayaran belum terlampaui. Berdasarkan pasal 9 ayat (3) UU KUP, tanggal jatuh tempo yang dimaksud adalah 1 bulan sejak diterbitkannya STP, SKPKB, SKPKBT, SK keberatan, dan putusan banding/peninjauan kembali yang menjadi dasar penagihan utang pajak.

Penyebab Dilakukannya Penagihan Seketika dan Sekaligus

Berdasarkan Pasal 20 ayat (2) UU KUP dan Pasal 6 ayat (1) UU PPSP, jurusita pajak dapat melaksanakan penagihan seketika dan sekaligus tanpa menunggu tanggal jatuh tempo pembayaran berdasarkan Surat Perintah Penagihan Seketika dan Sekaligus. Penyebab dilakukannya penagihan seketika dan sekaligus menurut Pasal 12 PMK 61/2023 adalah:

- penanggung pajak akan meninggalkan Indonesia untuk selama-lamanya atau berniat untuk itu;

- penanggung pajak memindahtangankan barang yang dimiliki atau yang dikuasai untuk menghentikan atau mengecilkan kegiatan perusahaan atau pekerjaan yang dilakukan di Indonesia;

- terdapat tanda-tanda bahwa badan akan dibubarkan, digabungkan, dimekarkan, dipindahtangankan, atau dilakukan perubahan bentuk lainnya;

- badan akan dibubarkan oleh negara;

- terjadi penyitaan atas barang penanggung pajak oleh pihak ketiga; atau

- terdapat tanda-tanda kepailitan.

Penerbitan Surat Perintah Penagihan Seketika dan Sekaligus

Surat Perintah Penagihan Seketika dan Sekaligus diterbitkan dapat diterbitkan sebelum tanggal jatuh tempo pembayaran, tanpa didahului surat teguran, sebelum jangka waktu 21 hari sejak surat teguran disampaikan, atau sebelum penerbitan surat paksa.

Surat harus memuat informasi sekurang-kurangnya:

- nama Wajib Pajak, atau nama Wajib Pajak dan Penanggung Pajak;

- besarnya utang pajak;

- perintah untuk membayar; dan

- saat pelunasan pajak.