Laporan per Negara atau dikenal juga dengan Country by Country Report (CbCR) merupakan salah satu dari tiga jenis Dokumen Harga Transfer menurut Peraturan Menteri Keuangan Nomor 213/PMK.03/2016. CbCR memuat berbagai informasi seperti alokasi penghasilan di setiap yurisdiksi serta aktivitas usaha.

Apa itu CbCR?

CbCR merupakan salah satu dokumen transfer pricing yang berisi mengenai alokasi penghasilan, pajak yang dibayar, dan aktivitas usaha dari seluruh anggota grup usaha yang disajikan dalam tabulasi khusus sesuai dengan standar internasional dan akan dipertukarkan dengan otoritas pajak negara lain sesuai perjanjian internasional.

Setelah Wajib Pajak menyampaikan CbCR kepada DJP, informasi tersebut akan dipertukarkan secara otomatis (Automatic Exchange of Information/AEoI). Indonesia juga akan menerima CbCR terkait Wajib Pajak Indonesia yang memiliki entitas induk di luar negeri. Pertukaran hanya dilakukan dengan otoritas pajak dari negara atau yurisdiksi yang memiliki Qualifying Competent Authority Agreement (QCAA) dengan Indonesia.

Latar Belakang Implementasi CbCR

Latar belakang implementasi CbCR adalah kurangnya data mengenai pajak perusahaan yang menjadi keterbatasan dalam menentukan pengaruh fiskal dan ekonomi dari praktik tax avoidance. Hal tersebut juga kemudian mengakibatkan otoritas pajak kesulitan dalam melakukan assesment atas transfer pricing pada transaksi antar perusahaan dengan hubungan istimewa.

Mengatasi kekurangan tersebut, OECD meluncurkan Base Erosion Profit Shifting (BEPS) Action 13. Berdasarkan BEPS Action 13, perusahaan multinasional diminta untuk melaporkan CbCR yang memuat informasi mengenai data alokasi penghasilan, profit, pajak yang dibayarkan, hingga aktivitas usaha di masing-masing negara atau yurisdiksi tempat beroperasi. CbCR kemudian dapat digunakan oleh otoritas pajak untuk penilaian risiko transfer pricing.

OECD melaporkan telah ada 58 yurisdiksi yang mewajibkan penyampaian CbCR di tahun 2016. Lebih dari 100 yurisdiksi telah memperkenalkan CbCR dalam regulasi mereka. Selain itu, OECD melaporkan telah terdapat lebih dari 2.900 hubungan antar yurisdiksi mengenai pertukaran CbCR.

Kriteria Wajib Pajak yang Menyampaikan CbCR

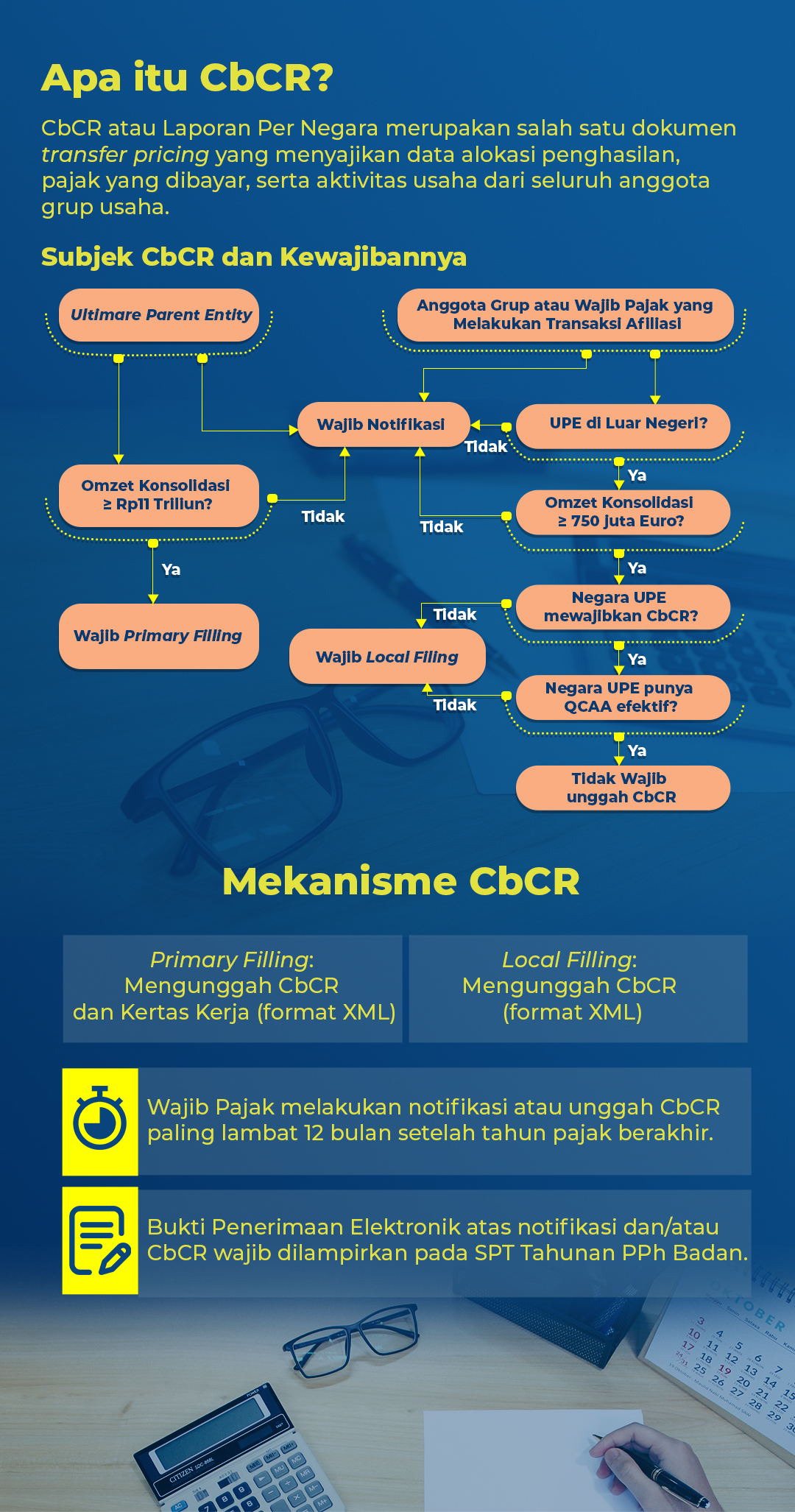

Sama seperti Dokumen Induk (master file) dan Dokumen Lokal (local file), tidak seluruh Wajib Pajak yang melakukan transaksi afiliasi wajib menyampaikan CbCR. Berikut merupakan kriteria Wajib Pajak yang diwajibkan untuk menyampaikan CbCR.

Kriteria pertama yang wajib menyampaikan CbCR adalah Wajib Pajak yang merupakan Ultimate Parent Entity (UPE). Wajib Pajak dalam negeri UPE dari suatu Grup Usaha dengan peredaran bruto konsolidasi lebih dari atau sama dengan Rp11 Triliun wajib menyelenggarakan dan menyampaikan CbCR ke DJP. Mekanisme penyampaian yang digunakan adalah primary filing. Wajib Pajak UPE wajib menyampaikan CbCR beserta kertas kerja. Baca artikel lengkap mengenai apa saja isi dari CbCR.

Kriteria kedua adalah Wajib Pajak dalam negeri yang merupakan anggota Grup Usaha yang UPE-nya merupakan subjek pajak luar negeri dengan peredaran bruto konsolidasi lebih dari atau sama dengan 750 Juta Euro. Wajib Pajak tersebut menyampaikan CbCR dengan mekanisme local filing, yakni menyampaikan CbCR tanpa kertas kerja.

Mekanisme local filing diwajibkan hanya apabila Indonesia tidak dapat mendapatkan CbCR UPE di luar negeri melalui mekanisme AEoI. Maka dari itu, mekanisme local filing hanya diwajibkan kepada anggota Grup Usaha di Indonesia apabila UPE-nya berdomisili di negara atau yurisdiksi yang:

- tidak mewajibkan penyampaian CbC Report

- memiliki perjanjian dengan pemerintah Indonesia mengenai pertukaran informasi perpajakan namun tidak memiliki QCAA

- memiliki QCAA namun terjadi systematic failure sehingga CbCR tidak dapat diperoleh pemerintah Indonesia dari negara atau yurisdiksi tersebut melalui AEOI

Bentuk CbCR

Laporan per Negara atau Country by Country Report (CbCR) terdiri dari empat formulir, yaitu kertas kerja, Form CBC-1, Form CBC-2, dan Form CBC-3.

Baca artikel berikut untuk melihat bentuk CbCR: Bentuk dan Isi CbCR