freepik

freepik

Dalam pasal 74 UU Nomor 40 Tahun 2007 tentang Perseroan Terbatas, tanggung jawab sosial dan lingkungan menjadi kewajiban perusahaan dalam menjalankan kegiatan usahanya yang berkaitan dengan Sumber Daya Alam. Tanggung jawab sosial atau juga dikenal Corporate Social Responsibilities (CSR) dapat diberikan dalam berbagai bentuk. Misalnya program pelatihan, pelestarian lingkungan alam, beasiswa, hingga sumbangan dalam berbagai bentuk.

Secara akuntansi, sumbangan dalam rangka CSR dapat menjadi beban/biaya bagi perusahaan. Namun, dalam penghitungan PPh Badan, tidak semua biaya sumbangan dapat dibebankan secara fiskal. Hal tersebut diatur lebih lanjut dalam Peraturan Pemerintah Nomor PP 93 Tahun 2010 (PP 93/2010).

- Jenis Biaya Sumbangan yang Boleh Dikurangkan Secara Fiskal

- Syarat Biaya Sumbangan Dapat Dikurangkan dari Penghasilan Bruto

- Batas Besarnya Nilai Sumbangan yang dapat dikurangkan dari Penghasilan Bruto

- Format Tanda Terima Sumbangan

Biaya Sumbangan yang Boleh Dikurangkan Secara Fiskal

Berikut adalah lima kelompok biaya sumbangan yang boleh dikurangkan wajib pajak dalam menentukan penghasilan kena pajak sebagai dasar penghitungan PPh.

Sumbangan dalam Rangka Penanggulangan Bencana Nasional

Sumbangan untuk korban bencana nasional dapat dibebankan secara fiskal. Sumbangan dalam bentuk uang maupun barang harus disampaikan secara langsung melalui badan penanggulangan bencana atau disampaikan secara tidak langsung melalui lembaga atau pihak yang telah mendapat izin dari instansi/lembaga yang berwenang untuk pengumpulan dana penanggulangan bencana.

Yang perlu digarisbawahi adalah pembebanan sumbangan bencana alam hanya berlaku untuk bencana alam yang ditetapkan sebagai bencana nasional. Penetapan status bencana nasional dilakukan melalui keputusan presiden. Jika bukan bencana nasional, sumbangan terkait bencana tidak dapat dibebankan secara fiskal.

Sumbangan COVID-19

Sumbangan dalam rangka penanganan COVID-19 di Indonesia termasuk sumbangan dalam rangka penanggulangan bencana nasional. COVID-19 sebelumnya ditetapkan sebagai bencana nasional non alam. Pengaturan khusus terkait sumbangan ini dirinci dalam PP No. 29 Tahun 2020. Sumbangan COVID-19 wajib disampaikan oleh wajib pajak kepada penyelenggara pengumpulan sumbangan, meliputi:

- BNPB (Badan Nasional Penanggulangan Bencana)

- BPBD (Badan Penanggulangan Bencana Daerah)

- Kementerian yang menyelenggarakan urusan pemerintahan di bidang kesehatan

- Kementerian yang menyelenggarakan urusan pemerintahan di bidang sosial

- Lembaga Penyelenggara Pengumpulan Sumbangan

dengan syarat didukung oleh bukti penerimaan sumbangan dan diterima oleh penyelenggara pengumpulan sumbangan yang memiliki NPWP. Sumbangan tersebut dapat dikurangkan dari penghasilan bruto sebesar nilai sumbangan yang sesungguhnya dikeluarkan. Lebih lanjut ketentuan teknis diatur dalam Hal ini diatur secara rinci dalam

Sumbangan dalam rangka penanganan COVID-19 di Indonesia termasuk sumbangan dalam rangka penanggulangan bencana nasional. Adapun COVID-19 ditetapkan sebagai bencana nasinal non alam. Terdapat pengaturan khusus terkait sumbangan ini yang dirinci dalam PP No. 29 Tahun 2020.

Sumbangan dalam Rangka Penelitian dan Pengembangan

Sumbangan untuk penelitian dan pengembangan dapat dibebankan secara fiskal. Penelitian yang dimaksud merupakan kegiatan yang dilakukan menurut kaidah dan metode ilmiah secara sistematis untuk memperoleh informasi, data dan keterangan yang berkaitan dengan pemahaman dan pembuktian kebenaran atau ketidakbenaran suatu asumsi dan/atau hipotesis di bidang ilmu pengetahuan dan teknologi serta menarik kesimpulan ilmiah bagi keperluan kemajuan ilmu pengetahuan dan teknologi, termasuk penelitian di bidang seni dan budaya.

Proses pengembangan merupakan kegiatan ilmu pengetahuan dan teknologi yang bertujuan memanfaatkan kaidah dan teori ilmu pengetahuan yang telah terbukti kebenarannya untuk meningkatkan fungsi, manfaat, dan aplikasi ilmu pengetahuan dan teknologi yang telah ada, atau menghasilkan teknologi.

Wajib pajak dapat membebankan biaya sumbangan penelitian dan pengembangan sepanjang penelitian atau pengembangan dilakukan di wilayah Republik Indonesia, dan sumbangan disampaikan melalui lembaga penelitian dan pengembangan. Lembaga yang dimaksud adalah didirikan dengan tujuan melakukan kegiatan penelitian dan pengembangan di Indonesia termasuk perguruan tinggi terakreditasi. Sumbangan dapat diberikan dalam bentuk uang maupun barang.

Sumbangan Fasilitas Pendidikan

Jenis sumbangan berikutnya yang dapat dibebankan secara fiskal adalah sumbangan berupa fasilitas pendidikan yang disampaikan melalui lembaga pendidikan. Fasilitas pendidikan dapat diberikan dalam bentuk uang atau barang, berupa sarana dan prasarana yang dipergunakan untuk kegiatan pendidikan termasuk pendidikan kepramukaan, olahraga, dan program pendidikan di bidang seni dan budaya nasional. Wajib pajak dapat memberikan sumbangan kepada lembaga yang bergerak di bidang pendidikan, termasuk pendidikan olahraga, seni dan/atau budaya, baik pendidikan dasar dan menengah yang terdaftar pada dinas pendidikan maupun perguruan tinggi terakreditasi.

Sumbangan dalam Rangka Pembinaan Olahraga

Sumbangan untuk membina, mengembangkan dan mengkoordinasikan suatu atau gabungan organisasi cabang/jenis olahraga prestasi dapat dibebankan secara fiskal. Pembebanan dapat dilakukan sepanjang sumbangan (dalam bentuk uang/barang) disampaikan melalui lembaga pembinaan olahraga. Lembaga pembinaan olahraga yang dituju merupakan organisasi olahraga yang membina, mengembangkan dan mengkoordinasikan suatu atau gabungan organisasi cabang/jenis olahraga prestasi, seperti KONI atau PERBASI.

Biaya Pembangunan Infrastruktur Sosial

Jenis sumbangan lain yang dapat dibebankan secara fiskal adalah biaya yang dikeluarkan untuk keperluan membangun sarana dan prasarana untuk kepentingan umum dan bersifat nirlaba. Sebagai contoh, sebuah perusahaan membangun ruang publik terbuka yang pengelolaannya diserahkan kepada pemerintah daerah.

Biaya pembangunan infrastruktur sosial dapat dikurangkan dari penghasilan bruto pada saat tahun pajak infrastruktur sosial tersebut dapat dimanfaatkan. Dalam hal pembangunan infrastruktur sosial dibiayai oleh lebih dari 1 Wajib Pajak, biaya pembangunan infrastruktur sosial yang dapat dibebankan sebagai pengurang penghasilan bruto adalah biaya yang sebenarnya dikeluarkan oleh masing-masing Wajib Pajak. Nilai biaya pembangunan infrastruktur sosial dapat ditentukan berdasarkan jumlah yang sesungguhnya dikeluarkan untuk membangun sarana dan/atau prasarana.

Syarat Biaya Sumbangan Dapat Dikurangkan dari Penghasilan Bruto

Selain memenuhi kriteria di atas, sumbangan dapat dikurangkan dari penghasilan bruto harus memenuhi syarat sebagai berikut:

- wajib pajak mempunyai penghasilan neto fiskal berdasarkan Surat Pemberitahuan Tahunan Pajak Penghasilan Tahun Pajak sebelumnya;

- pemberian sumbangan dan/atau biaya tidak menyebabkan rugi pada tahun pajak sumbangan diberikan;

- didukung oleh bukti yang sah; dan

- lembaga yang menerima sumbangan dan/atau biaya memiliki Nomor Pokok Wajib Pajak, kecuali badan yang dikecualikan sebagai subjek pajak sebagaimana diatur dalam UU PPh.

Batas Besarnya Nilai Sumbangan yang dapat dikurangkan dari Penghasilan Bruto

Meskipun dapat dibebankan secara fiskal, jumlah yang dapat dibebankan terbatas. Besarnya nilai sumbangan dan/atau biaya pembangunan infrastruktur sosial yang dapat dikurangkan dari penghasilan bruto yaitu paling banyak 5% dari penghasilan neto fiskal sebelumnya.

| Maksimal 5% (Lima Persen) dari Penghasilan Neto Fiskal Tahun Pajak Sebelumnya |

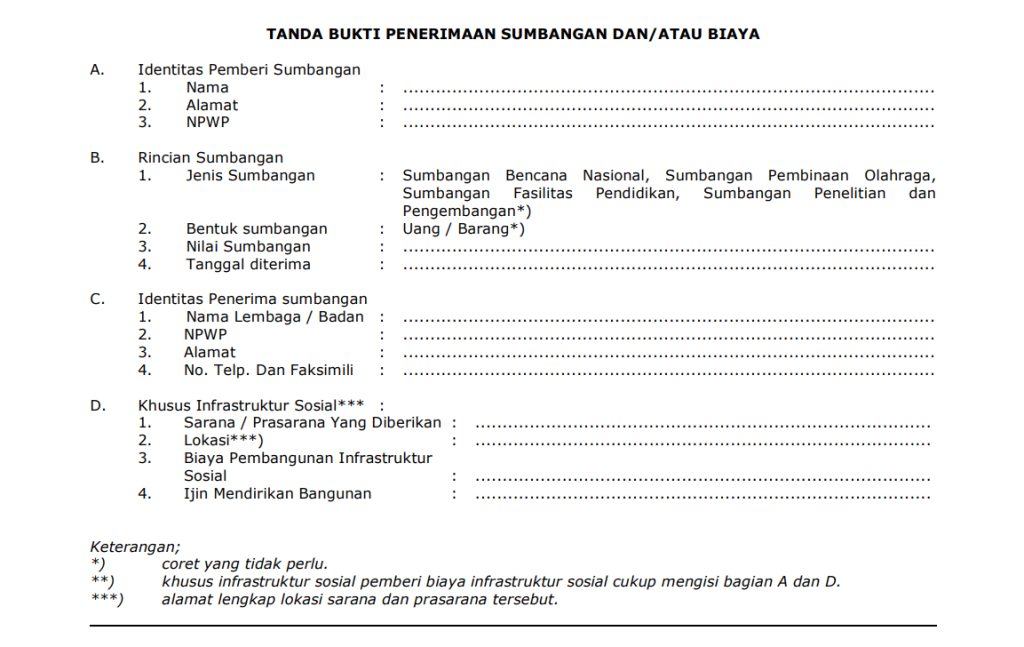

Format Tanda Terima Sumbangan

Peraturan Menteri Keuangan Nomor 76/PMK.03/2011 mensyaratkan wajib pajak pemberi sumbangan untuk melampirkan bukti penerimaan sumbangan dan/atau biaya wajib pada SPT Tahunan PPh tahun bersangkutan. Bukti penerimaan dapat dibuat dengan format yang tersedia pada Lampiran II PMK tersebut seperti gambar berikut ini: