Pada suatu kegiatan usaha dan/atau pekerjaan yang dipengaruhi hubungan istimewa, dimungkinkan adanya suatu transaksi yang dilakukan diluar batas-batas yang wajar sesuai dengan adat kebiasaan pedagang yang baik. Dalam kegiatan usaha seperti jual beli harta, harga perolehan harta bagi pihak pembeli adalah harga yang sesungguhnya dibayar dan harga penjualan bagi pihak penjual adalah harga yang sesungguhnya diterima. Namun, dengan adanya hubungan istimewa hal itu dapat menyebabkan penghasilan yang dilaporkan kurang dari semestinya bagi pihak penjual ataupun pembebanan biaya melebihi dari yang seharusnya bagi pihak pembeli, sehingga penghindaran pajak dapat dengan mudah dilakukan bagi para pihak yang memiliki hubungan istimewa. Untuk memahami lebih lanjut terkait dengan pihak-pihak yang memiliki hubungan istimewa dalam aspek perpajakan, diatur lebih lanjut dalam Peraturan Pemerintah Republik Indonesia Nomor 94 Tahun 2010 tentang Penghitungan Penghasilan Kena Pajak dan Pelunasan pajak Penghasilan Dalam Tahun Berjalan.

Pada suatu kegiatan usaha dan/atau pekerjaan yang dipengaruhi hubungan istimewa, dimungkinkan adanya suatu transaksi yang dilakukan diluar batas-batas yang wajar sesuai dengan adat kebiasaan pedagang yang baik. Dalam kegiatan usaha seperti jual beli harta, harga perolehan harta bagi pihak pembeli adalah harga yang sesungguhnya dibayar dan harga penjualan bagi pihak penjual adalah harga yang sesungguhnya diterima. Namun, dengan adanya hubungan istimewa hal itu dapat menyebabkan penghasilan yang dilaporkan kurang dari semestinya bagi pihak penjual ataupun pembebanan biaya melebihi dari yang seharusnya bagi pihak pembeli, sehingga penghindaran pajak dapat dengan mudah dilakukan bagi para pihak yang memiliki hubungan istimewa. Untuk memahami lebih lanjut terkait dengan pihak-pihak yang memiliki hubungan istimewa dalam aspek perpajakan, diatur lebih lanjut dalam Peraturan Pemerintah Republik Indonesia Nomor 94 Tahun 2010 tentang Penghitungan Penghasilan Kena Pajak dan Pelunasan pajak Penghasilan Dalam Tahun Berjalan.II. Pembahasan

Berdasarkan Pasal 18 ayat (4) Undang-Undang PPh dan Pasal 2 ayat (2) Undang-Undang PPN, Hubungan istimewa di antara Wajib Pajak dapat terjadi karena ketergantungan atau keterikatan satu dengan yang lain. Adapun dijelaskan pada Pasal 8 Peraturan Pemerintah Republik Indonesia Nomor 94 Tahun 2010 tentang Penghitungan Penghasilan Kena Pajak dan Pelunasan pajak Penghasilan Dalam Tahun Berjalan, ketergantungan atau keterikatan dapat dilakukan secara langsung atau tidak langsung berkenaan dengan usaha, pekerjaan, atau kepemilikan atau penguasaan, yang dilakukan oleh pihak-pihak yang bersangkutan. Penjelasan terkait Hubungan di antara pihak-pihak yang bersangkutan adalah sebagai berikut:

| 1. | Berkenaan dengan usaha Hubungan di antara pihak-pihak yang bersangkutan berkenaan dengan usaha antara Wajib Pajak pemberi dengan Wajib Pajak penerima, dapat terjadi apabila terdapat transaksi yang bersifat rutin antara kedua belah pihak. Transaksi yang bersifat rutin antara kedua belah pihak adalah berupa pembelian, penjualan, atau pemberian imbalan lain dengan nama dan dalam bentuk apapun. | ||||||||||||

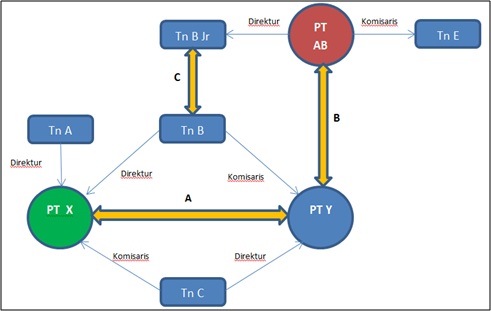

| 2 | Berkenaan dengan pekerjaan Hubungan di antara pihak-pihak yang bersangkutan berkenaan dengan pekerjaan antara Wajib Pajak pemberi dengan Wajib Pajak penerima terjadi apabila terdapat hubungan yang berupa pekerjaan, pemberian jasa, atau pelaksanaan kegiatan secara langsung atau tidak langsung antara kedua pihak tersebut. Contoh hubungan berkenaan dengan pekerjaan adalah sebagai berikut:

| ||||||||||||

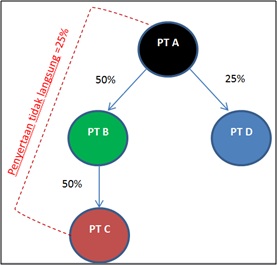

| 3. | Berkenaan kepemilikan atau penyertaan modal Hubungan di antara pihak-pihak yang bersangkutan berkenaan dengan kepemilikan atau penguasaan antara Wajib Pajak pemberi dengan Wajib Pajak penerima terjadi apabila terdapat kepemilikan atau penyertaan modal; atau adanya penguasaan melalui manajemen atau penggunaan teknologi. Selain itu, hubungan istimewa di antara Wajib Pajak orang pribadi dapat pula terjadi karena adanya hubungan darah atau perkawinan. Berikut penjelasan mengenai penyebab Hubungan istimewa :

|

Terkait dengan penerapan Prinsip Kewajaran dan Kelaziman Usaha Dalam Transaksi Antara Wajib Pajak dengan Pihak Yang Mempunyai Hubungan Istimewa dapat disimak pada Peraturan : PER – 32/PJ/2011

III. Penutup

Hubungan istimewa di antara Wajib Pajak dapat terjadi karena ketergantungan atau keterikatan satu dengan yang lain baik dilakukan secara langsung atau tidak langsung berkenaan dengan usaha, pekerjaan; atau kepemilikan atau penguasaan. Terkait dengan kepemilikan atau penguasaan terdiri dari 3 (tiga) hal yaitu (1) Wajib Pajak mempunyai penyertaan modal langsung atau tidak langsung paling rendah 25% (dua puluh lima persen) pada Wajib Pajak lain; hubungan antara Wajib Pajak dengan penyertaan paling rendah 25% (dua puluh lima persen) pada dua Wajib Pajak atau lebih; atau hubungan di antara dua Wajib Pajak atau lebih yang disebut terakhir; (2) Wajib Pajak menguasai Wajib Pajak lainnya atau dua atau lebih Wajib Pajak berada di bawah penguasaan yang sama baik langsung maupun tidak langsung; atau (3) terdapat hubungan keluarga baik sedarah maupun semenda dalam garis keturunan lurus dan/atau ke samping satu derajat.

IV Referensi

- Undang-Undang Republik Indonesia Nomor 36 Tahun 2008 tentang Perubahan Keempat atas Undang-Undang Nomor 7 Tahun 1983 tentang Pajak Penghasilan

- Undang-Undang Republik Indonesia Nomor 42 Tahun 2009 tentang Perubahan Ketiga Atas Undang-Undang Nomor 8 Tahun 1983 tentang Pajak Pertambahan Nilai Barang Dan Jasa Dan Pajak Penjualan Atas Barang Mewah

- Peraturan Pemerintah Nomor 94 Tahun 2010 tentang Penghitungan Penghasilan Kena Pajak Dan Pelunasan Pajak Penghasilan Dalam Tahun Berjalan