Dalam menjalankan proses bisnisnya, Wajib pajak akan dihadapkan dengan berbagai kegiatan yang harus dilakukan untuk dapat memaksimalkan output yang ada dalam rangka mencapai tujuan yang diharapkan. Salah satu hal yang lazim dilakukan adalah memberikan entertainment atau hiburan kepada lawan transaksi demi kelancaran kegiatan bisnis yang dilakukan. Kegiatan hiburan yang kerap dilakukan di antaranya makan, minum, menonton, karaoke, olahraga, dan kegiatan lainnya.

Semua biaya sehubungan dengan entertainment yaitu biaya representasi, jamuan dan sejenisnya yang dicatatkan dalam laporan komersial. Namun, dalam konteks perpajakan, biaya tersebut belum tentu dapat dibebankan seluruhnya menjadi biaya fiskal.

Pembebanan Biaya Entertainment Secara Fiskal

Dalam pembebanan biaya entertainment secara fiskal, perlu diperhatikan ketentuan pajak yang berlaku. Di dalam Pasal 6 ayat (1) huruf a UU Pajak Penghasilan dinyatakan bahwa:

“Besarnya Penghasilan Kena Pajak bagi Wajib Pajak dalam negeri dan bentuk usaha tetap, ditentukan berdasarkan penghasilan bruto dikurangi :

- biaya untuk mendapatkan, menagih, dan memelihara penghasilan, termasuk biaya yang secara langsung atau tidak langsung berkaitan dengan kegiatan usaha, antara lain: biaya pembelian bahan, biaya berkenaan dengan pekerjaan atau jasa termasuk upah, gaji, honorarium, bonus, gratifikasi, dan tunjangan yang diberikan dalam bentuk uang, bunga, sewa, royalti, biaya perjalanan, biaya pengolahan limbah, premi asuransi, biaya administrasi, dan pajak kecuali Pajak Penghasilan;…”

Berdasarkan ketentuan di atas dijelaskan bahwa biaya yang dapat dikurangkan dari penghasilan secara fiskal yaitu berhubungan dengan kegiatan perusahaan untuk mendapatkan, menagih dan memelihara penghasilan perusahaan. Dengan demikian, biaya entertainment sepanjang berhubungan dengan kegiatan 3M pada dasarnya merupakan biaya yang dapat dibebankan secara fiskal.

Hal tersebut ditegaskan kembali dalam Surat Edaran Direktur Jenderal Pajak Nomor SE-27/PJ.22/1986:

“Biaya "entertainment", representasi, jamuan dan sejenisnya untuk mendapatkan, menagih dan memelihara penghasilan pada dasarnya dapat dikurangkan dari penghasilan bruto sebagaimana dimaksud dalam Pasal 6 ayat (1) huruf a Undang-undang Pajak Penghasilan 1984.”

Syarat Membebankan Biaya Entertainment

Untuk membebankan biaya entertainment, wajib pajak harus memenuhi syarat material dan syarat formal. Syarat material yang dimaksud adalah wajib pajak harus dapat membuktikan biaya entertainment tersebut berhubungan dengan kegiatan perusahaan untuk mendapatkan, menagih, dan memelihara penghasilan.

Syarat format yang harus dipenuhi adalah biaya entertainment, representasi, jamuan dan sejenisnya harus dapat dibuktikan bahwa biaya-biaya tersebut telah benar-benar dikeluarkan. Wajib pajak juga harus membuat bukti pengeluaran tersebut dalam bentuk daftar nominatif.

Jika tidak berhubungan dengan kegiatan 3M dan tidak terdapat daftar nominatif, biaya entertainment tidak dapat dibebankan harus dilakukan koreksi fiskal positif.

Daftar Nominatif

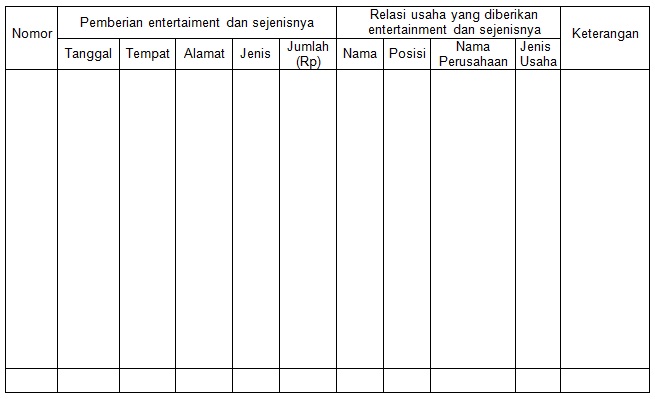

Pembebanan biaya entertainment harus didukung dengan daftar nominatif yang dilampirkan pada SPT Tahunan. Merujuk SE-27/1986, daftar nominatif tersebut dibuat dengan informasi berikut:

- Nomor urut;

- Tanggal entertainment dan sejenisnya yang telah diberikan;

- Nama tempat entertainment dan sejenisnya yang telah diberikan;

- Alamat entertainment dan sejenisnya yang telah diberikan;

- Jenis entertainment dan sejenisnya yang telah diberikan;

- Jumlah (Rp) entertainment dan sejenisnya yang telah diberikan;

- Relasi usaha yang diberikan "entertainment" dan sejenisnya sesuai dengan nomor urut tersebut di atas berisi:

- nama;

- posisi;

- nama perusahaan;

- jenis usaha.

Adapun poin-poin tersebut di atas disajikan di dalam format tabel berikut:

Daftar Nominatif Biaya Entertainment

Daftar Nominatif Biaya Entertainment