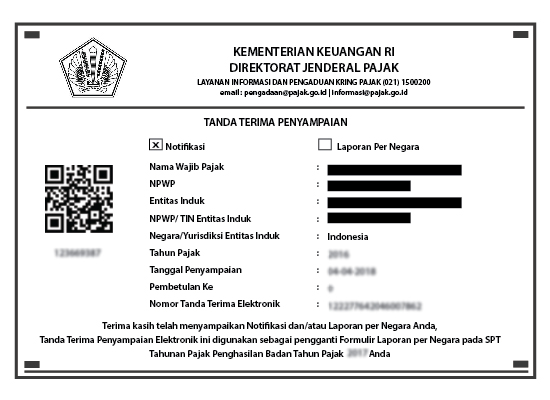

Tanda terima penyampaian Notifikasi Laporan per Negara (Country by Country Report atau CbCR) digunakan sebagai salah satu jenis dokumen lampiran yang diwajibkan dalam SPT Tahunan PPh Badan berdasarkan Peraturan Direktur Jenderal Pajak Nomor PER-02/PJ/2019. Bentuk tanda terima yang dimaksud seperti gambar berikut:

Apa yang dimaksud Notifikasi CbCR?

Berdasarkan Peraturan Direktur Jenderal Pajak Nomor PER-29/PJ/2017, Notifikasi CbCR adalah pemberitahuan yang disampaikan oleh Wajib Pajak ke Direktorat Jenderal Pajak yang menyatakan bahwa Wajib Pajak tersebut memiliki kewajiban atau tidak memiliki kewajiban untuk menyampaikan CbCR

Siapa yang wajib menyampaikan Notifikasi CbCR?

Berdasarkan Peraturan Direktur Jenderal Pajak Nomor PER-29/PJ/2017, Notifikasi CbCR adalah pemberitahuan yang disampaikan oleh Wajib Pajak ke Direktorat Jenderal Pajak yang menyatakan bahwa Wajib Pajak tersebut memiliki kewajiban atau tidak memiliki kewajiban untuk menyampaikan CbCR

Siapa yang wajib menyampaikan Notifikasi CbCR?

- Wajib Pajak Badan yang merupakan Entitas Konstituen (Entitas Induk dan anggota dari Grup Usaha yang tercakup dalam CbCR), atau

- Wajib Pajak Badan yang memiliki transaksi afiliasi

Bagaimana cara menyampaikan Notifikasi CbCR?

Penyampaian Notifikasi CbCR harus disampaikan kepada Direktorat Jenderal Pajak melalui DJP Online atau secara manual dalam hal DJP Online tidak dapat digunakan. Kemudian, terhadap penyampaian Notifikasi tersebut diberikan tanda terima.

Adapun langkah-langkah penyampaian Notifikasi CbCR dapat diunduh pada link berikut : Primary Filing dan Local Filing