[caption id="attachment_628443" align="alignleft" width="300"]

LightFieldStudios / envatoelements

LightFieldStudios / envatoelements[/caption] Hasil penghitungan PPh Pasal 21 atas pegawai tetap setiap masa yang dilakukan oleh Pemotong Pajak sangat bergantung pada penentuan kondisi subjektif dan objektif pegawai bersangkutan. Kondisi subjektif terkait dengan kewajiban pajak yang melekat pada pribadi Wajib Pajak seperti kepemilikan NPWP, status PTKP, jumlah tanggungan, masa kerja, dan sebagainya. Sedangkan, kondisi objektif terkait dengan penghasilan yang melekat pada pegawai tetap yang bersangkutan seperti jumlah penghasilan dan jenis penghasilan yang selanjutnya dapat dikelompokkan menjadi penghasilan teratur atau tidak teratur. Baik kondisi subjektif dan objektif tersebut akan menentukan variabel penghitungan PPh Pasal 21 seperti dari sisi tarif pajak dan penyetahuan penghasilan terkait setahun dan disetahunkan. Dalam penulisan ini terbatas akan menyoroti satu hal terkait kesalahan

mapping penghasilan teratur dan tidak teratur yang dapat meyebabkan perbedaan hasil penghitungan PPh Pasal 21 atas pegawai tetap.

Penghasilan Bersifat Teratur dan Tidak Teratur Penghasilan yang dipotong PPh Pasal 21 adalah penghasilan yang diterima atau diperoleh pegawai tetap, baik berupa penghasilan yang bersifat teratur maupun tidak teratur. Adapun perbedaan keduanya berdasarkan Pasal 1 Peraturan Menteri Keuangan Republik Indonesia Nomor 252/PMK.03/2008 adalah sebagai berikut:

| Penghasilan Teratur | Penghasilan Tidak Teratur |

| penghasilan bagi pegawai tetap berupa gaji atau upah, segala macam tunjangan, dan imbalan dengan nama apapun yang diberikan secara periodik berdasarkan ketentuan yang ditetapkan oleh pemberi kerja, termasuk uang lembur. | penghasilan bagi pegawai tetap selain penghasilan yang bersifat teratur, yang diterima sekali dalam satu tahun atau periode lainnya, antara lain berupa bonus, Tunjangan Hari Raya (THR), jasa produksi, tantiem, gratifikasi, atau imbalan sejenis lainnya dengan nama apapun. |

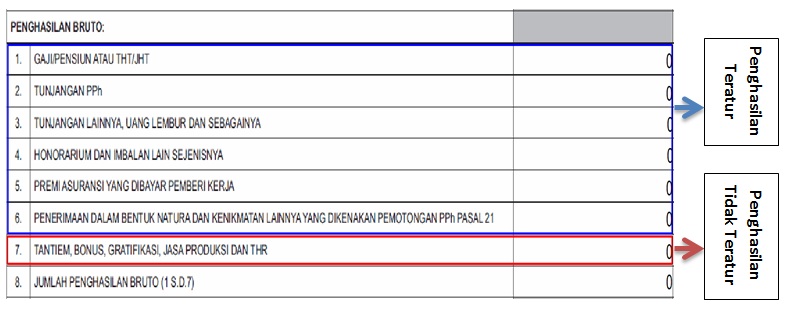

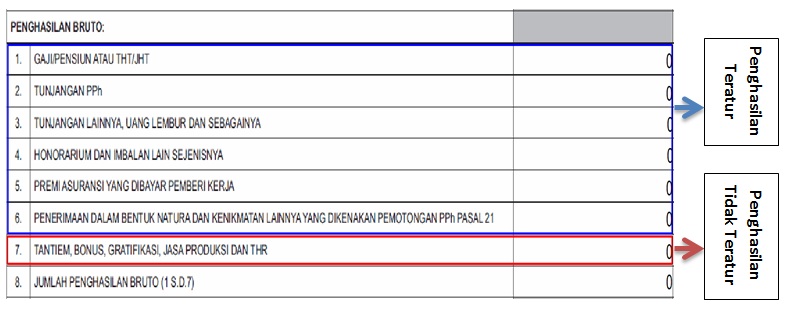

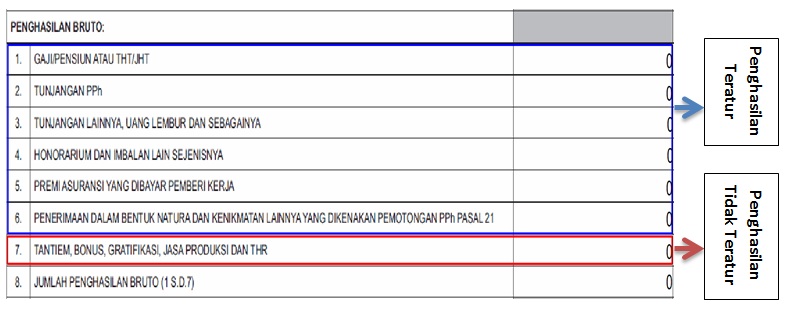

Atas jenis penghasilan tersebut di atas (Teratur dan Tidak Teratur) akan tercermin dalam bukti potong 1721-A1 yang akan diterima pegawai tetap di masa pajak terakhir yang bersangkutan.

Berdasarkan potongan 1721-A1 di atas bahwa penghasilan teratur ter

mapping dari angka 1 sampai dengan 6, sedangkan angka 7 merupakan pernghasilan tidak teratur.

Penghitungan PPh Pasal 21 atas Penghasilan Teratur dan Tidak Teratur Berdasarkan petunjuk umum dan contoh penghitungan PPh Pasal 21 di Lampiran Peraturan Direktur Jenderal Pajak Nomor PER - 16/PJ/2016 bahwa penghitungan PPh Pasal 21 untuk Pegawai Tetap dan penerima pensiun berkala dibedakan menjadi 2 (dua), yaitu:

- Penghitungan masa atau bulanan yang menjadi dasar pemotongan PPh Pasal 21 yang terutang untuk setiap Masa Pajak, yang dilaporkan dalam Surat Pemberitahuan (SPT) Masa PPh Pasal 21, selain Masa Pajak Desember atau Masa Pajak di mana pegawai tetap berhenti bekerja.

- Penghitungan kembali sebagai dasar pengisian Form 1721 A1 atau 1721 A2 dan pemotongan PPh Pasal 21 yang terutang untuk Masa Pajak Desember atau Masa Pajak di mana pegawai tetap berhenti bekerja. Penghitungan kembali ini dilakukan pada:

- Bulan di mana pegawai tetap berhenti bekerja atau pensiun

- Bulan Desember bagi pegawai tetap yang bekerja sampai akhir tahun kalender dan bagi penerima pensiun yang menerima uang pensiun sampai akhir tahun kalender

Untuk perhitungan PPh Pasal 21 yang harus dipotong setiap masa pajak, kecuali masa pajak terakhir, tarif diterapkan atas perkiraan penghasilan yang akan diperoleh selama 1 (satu) tahun, dengan ketentuan sebagai berikut:

- Perkiraan atas penghasilan yang bersifat teratur adalah jumlah penghasilan teratur dalam 1 (satu) bulan dikalikan 12 (dua belas).

- Dalam hal terdapat tambahan penghasilan yang bersifat tidak teratur, maka perkiraan penghasilan yang akan diperoleh selama 1 (satu) tahun adalah sebesar jumlah pada huruf a ditambah dengan jumlah penghasilan yang bersifat tidak teratur.

Apabila kepada pegawai tetap diberikan jasa produksi, tantiem, gratifikasi, bonus, premi, tunjangan hari raya, dan penghasilan lain semacam itu yang sifatnya tidak tetap dan biasanya dibayarkan sekali setahun atau periode lainnya , maka PPh Pasal 21 dihitung dan dipotong dengan cara sebagai berikut:

- dihitung PPh Pasal 21 atas penghasilan teratur yang disetahunkan ditambah dengan penghasilan tidak teratur berupa tantiem, jasa produksi, dan sebagainya.

- dihitung PPh Pasal 21 atas penghasilan teratur yang disetahunkan tanpa tantiem, jasa produksi, dan sebagainya.

- selisih antara PPh Pasal 21 menurut penghitungan huruf a dan huruf b adalah PPh Pasal 21 atas penghasilan tidak teratur berupa tantiem, jasa produksi, dan sebagainya.

Dalam hal pegawai tetap yang kewajiban pajak subjektifnya sudah ada sejak awal tahun, namun baru mulai bekerja setelah bulan Januari, maka PPh Pasal 21 atas penghasilan yang tidak teratur tersebut dihitung dengan memperhatikan ketentuan mengenai Penghitungan PPh Pasal 21 Bulanan atas Penghasilan Teratur.

Kasus Penghitungan PPh Pasal 21 atas Mapping Penghasilan Teratur dan Tidak Teratur Dengan konsep perbedaan penghitungan sebagaimana dimaksud di atas, kesalahan

mapping akan dapat berakibat pada hasil penghitungan PPh Pasal 21, yang disebabkan oleh faktor Tarif Pajak Penghasilan Pasal 17 yang bersifat progresif. Perbedaan hasil penghitungan tersebut akan dibuktikan pada contoh kasus berikut:

Kasus 1 Budi (TK/0) telah bekerja sebagai pegawai tetap pada PT ABC sejak tahun 2014. Pada Bulan Januari 2017, Budi mendapatkan penghasilan berupa gaji sebesar Rp. 9.000.000,- dan lembur sebesar Rp 2.000.000,- . Kasus ini akan membandingkan perbedaan hasil PPh Pasal 21 yang terutang di bulan Januari 2017 apabila komponen penghasilan berupa lembur pegawai tetap di

mapping kedalam penghasilan teratur atau tidak teratur. Berdasarkan ketentuan yang berlaku, lembur termasuk dalam pengertian penghasilan teratur.Berikut penghitungan PPh Pasal 21 : Lembur di

mapping ke Penghasilan Tidak Teratur

| DESKRIPSI | Sebulan | Setahun (x12) | Keterangan |

| PENGHASILAN BRUTO : | | | |

| Gaji | 9.000.000 | 108.000.000 | Penghasilan Teratur |

| Lembur | 2.000.000 | 2.000.000 | Penghasilan Tidak Teratur |

| Jumlah Penghasilan Bruto | 11.000.000 | 110.000.000 | |

| | | |

| PENGURANGAN :` | | | |

| Biaya Jabatan | | 5.500.000 | |

| Iuran Pensiun/THT/JHT | | | |

| Jumlah Pengurangan | | 5.500.000 | |

| | | |

| PENGHITUNGAN PPh PASAL 21 : | | | |

| Jumlah Penghasilan Netto | | 104.500.000 | |

| PTKP | | 54.000.000 | |

| PKP Setahun/Disetahunkan | | 50.500.000 | |

| PPh 21 Atas PKP | | 2.575.000 | |

| PPh 21 Terutang Bulan ini | 347.500 | | |

Lembur di

mapping ke Penghasilan Teratur

| DESKRIPSI | Sebulan | Setahun (x12) | Keterangan |

| PENGHASILAN BRUTO : | | | |

| Gaji | 9.000.000 | 108.000.000 | Penghasilan Teratur |

| Lembur | 2.000.000 | 24.000.000 | Penghasilan Tidak Teratur |

| Jumlah Penghasilan Bruto | 11.000.000 | 132.000.000 | |

| | | |

| PENGURANGAN :` | | | |

| Biaya Jabatan | | 6.000.000 | |

| Iuran Pensiun/THT/JHT | | | |

| Jumlah Pengurangan | | 6.000.000 | |

| | | |

| PENGHITUNGAN PPh PASAL 21 : | | | |

| Jumlah Penghasilan Netto | | 126.000.000 | |

| PTKP | | 54.000.000 | |

| PKP Setahun/Disetahunkan | | 72.000.000 | |

| PPh 21 Atas PKP | | 5.800.000 | |

| PPh 21 Terutang Bulan ini | 483.333 | | |

Berdasarkan Kasus 1 bahwa terdapat perbedaan hasil PPh Pasal 21 jika lembur di

mapping ke penghasilan teratur atau tidak teratur dengan selisih sebesar Rp 135.883,-. Dengan asumsi bahwa PT ABC telah menghitung PPh Pasal 21 atas Budi (

mapping ke penghasilan tidak teratur) dan SPT PPh 21 sudah dilaporkan ke kantor pajak, sehingga atas Rp 135.883,-. merupakan selisih kekurangan bayar PPh Pasal 21. Atas selisih kurang bayar tersebut makan PT ABC melakukan pembetulan dan menyetor pokok kekurangan bayar sebesar Rp 135.883,- dan sanksi administrasi kekurangan bayar berupa bunga sebesar 2% per bulan atas kekurangan bayar tersebut.

Kasus 2 Maman (TK/0) sebagai pegawai tetap telah bekerja pada PT ABC sejak tahun 2014. Pada Tahun 2016, setiap bulannya Maman mendapatkan penghasilan berupa gaji sebesar Rp. 3.000.000,-. Selain gaji, Maman juga mendapatkan insentif penjualan sebesar Rp 20.000.000,-. PPh 21 yang terutang akan dipotongkan dari penghasilan yang diterima Maman (gross method). Kasus ini akan membandingkan perbedaan hasil PPh Pasal 21 yang terutang setiap penghasilan apabila komponen penghasilan berupa insentif penjualan pegawai tetap di

mapping ke penghasilan teratur atau tidak teratur. Kemudian akan menunjukkan pengaruhnya ke

takehomepay yang diterima Maman. Berdasarkan PER - 16/PJ/2016 Insentif dalam kasus ini dapat dikategorikan sebagai Penghasilan Teratur diberikan secara periodik berdasarkan ketentuan yang ditetapkan oleh pemberi kerja.

| Masa | Gaji | Insentif Penjualan | PPh 21 (Insentif Penjualan dimapping ke Tidak Teratur) | PPh 21 (Insentif Penjualan dimapping ke Teratur) |

| Januari | 3.000.000 | 20.000.000 | 0 | 2.283.333 |

| Febuari | 3.000.000 | 20.000.000 | 0 | 2.283.333 |

| Maret | 3.000.000 | 20.000.000 | 0 | 2.283.333 |

| April | 3.000.000 | 20.000.000 | 0 | 2.283.333 |

| Mei | 3.000.000 | 20.000.000 | 0 | 2.283.333 |

| Juni | 3.000.000 | 20.000.000 | 0 | 2.283.333 |

| Juli | 3.000.000 | 20.000.000 | 0 | 2.283.333 |

| Agustus | 3.000.000 | 20.000.000 | 0 | 2.283.333 |

| September | 3.000.000 | 20.000.000 | 0 | 2.283.333 |

| Oktober | 3.000.000 | 20.000.000 | 0 | 2.283.333 |

| November | 3.000.000 | 20.000.000 | 0 | 2.283.333 |

| Desember | 3.000.000 | 20.000.000 | 27.400.000 | 2.283.337 |

| Total | 36.000.000 | 240.000.000 | 27.400.000 | 27.400.000 |

Berdasarkan hasil penghitungan di atas bahwa PPh Pasal 21 yang terutang setahun dengan kondisi insentif penjualan yang di

mapping ke Penghasilan Tidak Teratur dan Teratur adalah sama. Namun setiap bulan terdapat perbedaan hasil. Setiap bulan kecuali Desember bila Insentif Penjualan di

mapping ke Penghasilan Tidak Teratur maka tidak terdapat pajak yang terutang, sehingga Maman memperoleh

takehomepay yang utuh yaitu sebesar Rp 23.000.000,-. Namun demikian, di penghitungan bulan Desember (masa pajak terakhir) terdapat PPh 21 yang terutang sebesar Rp 27.400.000,-, sehingga menyebabkan Maman tidak membawa uang sepeserpun bahkan berhutang ke perusahaan dikarenakan

takehomepay Maman minus Rp 4.400.000,-. Berbeda halnya bila Insentif Penjualan di

mapping ke Teratur, maka setiap bulannya termasuk masa pajak terakhir PPh 21 yang terutang cenderung stabil bahkan sama yaitu sebesar Rp 2.283.333. Dengan demikian, kesalahan

mapping akan berakibat cukup fatal baik dari sisi perusahaan sebagai pemotong penghasilan yang berpotensi menanggung sanksi administrasi pajak atas kesalahan hitung dan sisi pegawai tetap yang berdampak pada penghasilan setelah pajak yang akan diterima (

takehomepay).

LightFieldStudios / envatoelements[/caption] Hasil penghitungan PPh Pasal 21 atas pegawai tetap setiap masa yang dilakukan oleh Pemotong Pajak sangat bergantung pada penentuan kondisi subjektif dan objektif pegawai bersangkutan. Kondisi subjektif terkait dengan kewajiban pajak yang melekat pada pribadi Wajib Pajak seperti kepemilikan NPWP, status PTKP, jumlah tanggungan, masa kerja, dan sebagainya. Sedangkan, kondisi objektif terkait dengan penghasilan yang melekat pada pegawai tetap yang bersangkutan seperti jumlah penghasilan dan jenis penghasilan yang selanjutnya dapat dikelompokkan menjadi penghasilan teratur atau tidak teratur. Baik kondisi subjektif dan objektif tersebut akan menentukan variabel penghitungan PPh Pasal 21 seperti dari sisi tarif pajak dan penyetahuan penghasilan terkait setahun dan disetahunkan. Dalam penulisan ini terbatas akan menyoroti satu hal terkait kesalahan mapping penghasilan teratur dan tidak teratur yang dapat meyebabkan perbedaan hasil penghitungan PPh Pasal 21 atas pegawai tetap. Penghasilan Bersifat Teratur dan Tidak Teratur Penghasilan yang dipotong PPh Pasal 21 adalah penghasilan yang diterima atau diperoleh pegawai tetap, baik berupa penghasilan yang bersifat teratur maupun tidak teratur. Adapun perbedaan keduanya berdasarkan Pasal 1 Peraturan Menteri Keuangan Republik Indonesia Nomor 252/PMK.03/2008 adalah sebagai berikut:

LightFieldStudios / envatoelements[/caption] Hasil penghitungan PPh Pasal 21 atas pegawai tetap setiap masa yang dilakukan oleh Pemotong Pajak sangat bergantung pada penentuan kondisi subjektif dan objektif pegawai bersangkutan. Kondisi subjektif terkait dengan kewajiban pajak yang melekat pada pribadi Wajib Pajak seperti kepemilikan NPWP, status PTKP, jumlah tanggungan, masa kerja, dan sebagainya. Sedangkan, kondisi objektif terkait dengan penghasilan yang melekat pada pegawai tetap yang bersangkutan seperti jumlah penghasilan dan jenis penghasilan yang selanjutnya dapat dikelompokkan menjadi penghasilan teratur atau tidak teratur. Baik kondisi subjektif dan objektif tersebut akan menentukan variabel penghitungan PPh Pasal 21 seperti dari sisi tarif pajak dan penyetahuan penghasilan terkait setahun dan disetahunkan. Dalam penulisan ini terbatas akan menyoroti satu hal terkait kesalahan mapping penghasilan teratur dan tidak teratur yang dapat meyebabkan perbedaan hasil penghitungan PPh Pasal 21 atas pegawai tetap. Penghasilan Bersifat Teratur dan Tidak Teratur Penghasilan yang dipotong PPh Pasal 21 adalah penghasilan yang diterima atau diperoleh pegawai tetap, baik berupa penghasilan yang bersifat teratur maupun tidak teratur. Adapun perbedaan keduanya berdasarkan Pasal 1 Peraturan Menteri Keuangan Republik Indonesia Nomor 252/PMK.03/2008 adalah sebagai berikut:  Berdasarkan potongan 1721-A1 di atas bahwa penghasilan teratur termapping dari angka 1 sampai dengan 6, sedangkan angka 7 merupakan pernghasilan tidak teratur. Penghitungan PPh Pasal 21 atas Penghasilan Teratur dan Tidak Teratur Berdasarkan petunjuk umum dan contoh penghitungan PPh Pasal 21 di Lampiran Peraturan Direktur Jenderal Pajak Nomor PER - 16/PJ/2016 bahwa penghitungan PPh Pasal 21 untuk Pegawai Tetap dan penerima pensiun berkala dibedakan menjadi 2 (dua), yaitu:

Berdasarkan potongan 1721-A1 di atas bahwa penghasilan teratur termapping dari angka 1 sampai dengan 6, sedangkan angka 7 merupakan pernghasilan tidak teratur. Penghitungan PPh Pasal 21 atas Penghasilan Teratur dan Tidak Teratur Berdasarkan petunjuk umum dan contoh penghitungan PPh Pasal 21 di Lampiran Peraturan Direktur Jenderal Pajak Nomor PER - 16/PJ/2016 bahwa penghitungan PPh Pasal 21 untuk Pegawai Tetap dan penerima pensiun berkala dibedakan menjadi 2 (dua), yaitu:  LightFieldStudios / envatoelements[/caption] Hasil penghitungan PPh Pasal 21 atas pegawai tetap setiap masa yang dilakukan oleh Pemotong Pajak sangat bergantung pada penentuan kondisi subjektif dan objektif pegawai bersangkutan. Kondisi subjektif terkait dengan kewajiban pajak yang melekat pada pribadi Wajib Pajak seperti kepemilikan NPWP, status PTKP, jumlah tanggungan, masa kerja, dan sebagainya. Sedangkan, kondisi objektif terkait dengan penghasilan yang melekat pada pegawai tetap yang bersangkutan seperti jumlah penghasilan dan jenis penghasilan yang selanjutnya dapat dikelompokkan menjadi penghasilan teratur atau tidak teratur. Baik kondisi subjektif dan objektif tersebut akan menentukan variabel penghitungan PPh Pasal 21 seperti dari sisi tarif pajak dan penyetahuan penghasilan terkait setahun dan disetahunkan. Dalam penulisan ini terbatas akan menyoroti satu hal terkait kesalahan mapping penghasilan teratur dan tidak teratur yang dapat meyebabkan perbedaan hasil penghitungan PPh Pasal 21 atas pegawai tetap. Penghasilan Bersifat Teratur dan Tidak Teratur Penghasilan yang dipotong PPh Pasal 21 adalah penghasilan yang diterima atau diperoleh pegawai tetap, baik berupa penghasilan yang bersifat teratur maupun tidak teratur. Adapun perbedaan keduanya berdasarkan Pasal 1 Peraturan Menteri Keuangan Republik Indonesia Nomor 252/PMK.03/2008 adalah sebagai berikut:

LightFieldStudios / envatoelements[/caption] Hasil penghitungan PPh Pasal 21 atas pegawai tetap setiap masa yang dilakukan oleh Pemotong Pajak sangat bergantung pada penentuan kondisi subjektif dan objektif pegawai bersangkutan. Kondisi subjektif terkait dengan kewajiban pajak yang melekat pada pribadi Wajib Pajak seperti kepemilikan NPWP, status PTKP, jumlah tanggungan, masa kerja, dan sebagainya. Sedangkan, kondisi objektif terkait dengan penghasilan yang melekat pada pegawai tetap yang bersangkutan seperti jumlah penghasilan dan jenis penghasilan yang selanjutnya dapat dikelompokkan menjadi penghasilan teratur atau tidak teratur. Baik kondisi subjektif dan objektif tersebut akan menentukan variabel penghitungan PPh Pasal 21 seperti dari sisi tarif pajak dan penyetahuan penghasilan terkait setahun dan disetahunkan. Dalam penulisan ini terbatas akan menyoroti satu hal terkait kesalahan mapping penghasilan teratur dan tidak teratur yang dapat meyebabkan perbedaan hasil penghitungan PPh Pasal 21 atas pegawai tetap. Penghasilan Bersifat Teratur dan Tidak Teratur Penghasilan yang dipotong PPh Pasal 21 adalah penghasilan yang diterima atau diperoleh pegawai tetap, baik berupa penghasilan yang bersifat teratur maupun tidak teratur. Adapun perbedaan keduanya berdasarkan Pasal 1 Peraturan Menteri Keuangan Republik Indonesia Nomor 252/PMK.03/2008 adalah sebagai berikut:  Berdasarkan potongan 1721-A1 di atas bahwa penghasilan teratur termapping dari angka 1 sampai dengan 6, sedangkan angka 7 merupakan pernghasilan tidak teratur. Penghitungan PPh Pasal 21 atas Penghasilan Teratur dan Tidak Teratur Berdasarkan petunjuk umum dan contoh penghitungan PPh Pasal 21 di Lampiran Peraturan Direktur Jenderal Pajak Nomor PER - 16/PJ/2016 bahwa penghitungan PPh Pasal 21 untuk Pegawai Tetap dan penerima pensiun berkala dibedakan menjadi 2 (dua), yaitu:

Berdasarkan potongan 1721-A1 di atas bahwa penghasilan teratur termapping dari angka 1 sampai dengan 6, sedangkan angka 7 merupakan pernghasilan tidak teratur. Penghitungan PPh Pasal 21 atas Penghasilan Teratur dan Tidak Teratur Berdasarkan petunjuk umum dan contoh penghitungan PPh Pasal 21 di Lampiran Peraturan Direktur Jenderal Pajak Nomor PER - 16/PJ/2016 bahwa penghitungan PPh Pasal 21 untuk Pegawai Tetap dan penerima pensiun berkala dibedakan menjadi 2 (dua), yaitu: