BULAN Ramadhan memang bulan yang istimewa bagi umat Islam di Indonesia, tidak hanya karena di bulan tersebut umat muslim di seluruh dunia menjalankan ibadah puasa, yakni menahan lapar dan dahaga sejak imsak hingga matahari terbenam di barat, tetapi juga bulan Ramadhan telah menjadi bagian dari kebudayaan Indonesia. Banyak sekali hal yang bisa dibahas mengenai puasa Ramadhan di Indonesia, bahkan antara daerah yang satu dengan yang lain menjalankan puasa dengan adat yang berbeda-beda, misalnya perihal membangunkan orang-orang untuk melaksanakan makan sahur, tradisi padusan (mandi sebelum menjelang Ramadhan), tradisi pukul bedug, dll. Ramadhan selalu membawa cerita dan kebahagiaan tersendiri.

Dan salah satu kebahagiaan yang dibawa oleh Ramadhan adalah dibagikannya Tunjangan Hari Raya atau yang kondang dengan istilah THR bagi para karyawan di Indonesia. Menurut Peraturan Menteri Ketenagakerjaan nomor 6 tahun 2016 tentang Tunjangan Hari Raya Keagamaan Bagi Pekerja/Buruh di Perusahaan, Tunjangan Hari Raya Keagamaan atau disebut THR Keagamaan adalah pendapatan non upah yang wajib dibayarkan oleh Pengusaha kepada Pekerja/Buruh atau Keluarganya menjelang Hari Raya Keagamaan. Dengan kata lain, THR tidak hanya dibayarkan saat umat muslim merayakan hari raya Idul Fitri, tetapi THR juga dibayarkan kepada umat lain yang merayakan bari besar keagamaan, misalnya hari raya Natal bagi umat Kristiani, Nyepi bagi umat Hindu, Waisak bagi umat Budha dan Imlek bagi umat Konghucu.

THR harus dibayarkan oleh pengusaha, yaitu:

- orang perseorangan, persekutuan, atau badan hukum yang menjalankan suatu perusahaan milik sendiri;

- orang perseorangan, persekutuan, atau badan hukum yang secara berdiri sendiri menjalankan perusahaan bukan miliknya; atau

- orang perseorangan, persekutuan, atau badan hukum yang berada di Indonesia mewakili perusahaan sebagaimana dimaksud pada huruf a dan b yang berkedudukan di luar wilayah Indonesia.

Menurut Peraturan Menteri tersebut pengusaha wajib memberikan THR Keagamaan kepada Pekerja/Buruh yang telah mempunyai masa kerja 1 (satu) bulan secara terus menerus atau lebih. THR dibayarkan kepada Pekerja/Buruh yang mempunyai hubungan kerja dengan Pengusaha berdasarkan perjanjian kerja waktu tidak tertentu atau perjanjian kerja waktu tertentu.

Besarnya THR diatur sebagai berikut:

- bagi Pekerja/Buruh yang telah mempunyai masa kerja 12 (dua belas) bulan secara terus menerus atau lebih, diberikan sebesar 1 (satu) bulan upah;

- bagi Pekerja/Buruh yang mempunyai masa kerja 1 (satu) bulan secara terus menerus tetapi kurang dari 12 (dua belas) bulan, diberikan secara proporsional sesuai masa kerja dengan perhitungan:

(masa kerja)

12 x 1 (satu) bulan upah

Yang dimaksud dengan upah 1 (satu) bulan tersebut terdiri dari:

- upah tanpa tunjangan yang merupakan upah bersih (clean wages) atau

- upah pokok termasuk tunjangan tetap.

Beberapa ketentuan lain terkait pembayaran THR yang perlu diketahui diantaranya:

- Bagi Pekerja/Buruh yang bekerja berdasarkan perjanjian kerja harian lepas, upah 1 (satu) bulan dihitung dengan cara:

- Pekerja/Buruh yang telah mempunyai masa kerja 12 (dua belas) bulan atau lebih, upah 1 (satu) bulan dihitung berdasarkan rata-rata upah yang diterima dalam 12 (dua belas) bulan terakhir sebelum hari raya keagamaan;

- Pekerja/Buruh yang mempunyai masa kerja kurang dari 12 (dua belas) bulan, upah 1 (satu) bulan dihitung berdasarkan rata-rata upah yang diterima tiap bulan selama masa kerja.

- Apabila besaran THR telah ditetapkan sebelumnya berdasarkan perjanjian kerja, peraturan perusahaan, perjanjian kerja bersama, atau kebiasaan yang telah dilaksanakan, maka besaran THR yang dipergunakan adalah mana yang lebih tinggi antara besaran THR yang telah ditetapkan tersebut atau besaran THR menurut Peraturan Menteri Ketenagakerjaan nomor 6 tahun 2016.

- THR dibayarkan 1 (satu) kali dalam 1 (satu) tahun sesuai dengan hari raya keagamaan masing-masing Pekerja/Buruh kecuali ditentukan lain sesuai dengan kesepakatan Pengusaha dan Pekerja/Buruh yang dituangkan dalam perjanjian kerja, peraturan perusahaan, atau perjanjian kerja

- THR dibayarkan paling lambat 7 (tujuh) hari sebelum hari raya keagamaan

- THR dibayarkan dalam bentuk uang dengan menggunakan mata uang Negara Republik Indonesia

- Pengusaha yang terlambat membayarkan THR dikenai denda sebesar 5% (lima persen) dari total THR yang harus dibayar sejak berakhirnya batas waktu kewajiban Pengusaha untuk membayar

- Denda tersebut dikelola dan dipergunakan untuk kesejahteraan Pekerja/Buruh yang diatur dalam peraturan perusahaan atau perjanjian kerja bersama

- Pengusaha yang tidak membayarkan THR dikenai sanksi administratif sesuai ketentuan perundang-undangan

Ada Hak Negara dalam THR

Pasal 21 UU PPh mengatur bahwa pemberi kerja wajib melakukan pemotongan pajak atas penghasilan sehubungan dengan pekerjaan, jasa atau kegiatan dengan nama dan dalam bentuk apa pun yang diterima oleh Wajib Pajak Orang Pribadi dalam negeri. Yang dimaksud pemberi kerja dalam pasal tersebut adalah pemberi kerja yang membayarkan gaji, upah, honorarium, tunjangan, dan pembayaran lain sehubungan dengan pekerjaan yang dilakukan oleh pegawai atau bukan pegawai. Oleh karena UU PPh mengenal penghasilan “dengan nama dan dalam bentuk apapun”, maka terdapat hak Negara berupa PPh Pasal 21 pada setiap kegiatan pembayaran THR sebagaimana telah kita bahas di atas.

Peraturan Direktur Jenderal Pajak nomor PER-32/PJ/2015 tentang Pedoman Teknis Tata Cara Pemotongan, Penyetoran dan Pelaporan PPh Pasal 21 dan/atau PPh Pasal 26 Sehubungan dengan Pekerjaan, Jasa dan Kegiatan Orang Pribadi mengkategorikan penerima penghasilan menjadi dua, yaitu pegawai dan bukan pegawai. Pegawai sendiri dibagi lagi menjadi dua jenis, yaitu pegawai tetap dan pegawai tidak tetap.

Definisi dari masing-masing istilah di atas disajikan dalam tabel berikut:

| Bukan Pegawai | Pegawai | Pegawai Tetap | Pegawai Tidak Tetap/Tenaga Kerja Lepas |

| Orang pribadi selain pegawai tetap dan pegawai tidak tetap/tenaga kerja lepas yang memperoleh penghasilan dengan nama dan dalam bentuk apapun dari pemotongan PPh Pasal 21 dan/atau PPh Pasal 26 sebagai imbalan jasa yang dilakukan berdasarkan perintah atau permintaan dari pemberi penghasilan | Orang pribadi yang bekerja pada pemberi kerja, berdasarkan perjanjian atau kesepakatan kerja baik secara tertulis maupun tidak tertulis, untuk melaksanakan suatu pekerjaan dalam jabatan atau kegiatan tertentu dengan memperoleh imbalan yang dibayarkan berdasarkan periode tertentu, penyelesaian pekerjaan, atau ketentuan lain yang ditetapkan pemberi kerja, termasuk orang pribadi yang melakukan pekerjaan dalam jabatan negeri | Pegawai yang menerima atau memperoleh penghasilan dalam jumlah tertentu secara teratur, termasuk anggota dewan komisaris dan anggota dewan pengawas, serta pegawai yang bekerja berdasarkan kontrak untuk suatu jangka waktu tertentu yang menerima atau memperoleh penghasilan dalam jumlah tertentu secara teratur | Pegawai yang hanya menerima penghasilan apabila pegawai yang bersangkutan bekerja berdasarkan jumlah hari bekerja, jumlah unit hasil pekerjaan yang dihasilkan, atau penyelesaian suatu jenis pekerjaan yang diminta oleh pemberi kerja. |

Apabila kita cermati, perbedaan pegawai tetap dan pengawai tidak tetap terletak pada penghasilan yang diterimanya. Apabila pegawai menerima penghasilan secara teratur dan bekerja secara teratur (tidak berdasarkan permintaan), maka pegawai tersebut diklasifikasikan sebagai pegawai tetap. Definisi pegawai tetap yang berlaku berdasarkan PER-32/PJ/2015 biasanya berbeda dengan definisi pegawai tetap yang berlaku umum. Berdasarkan PER-32/PJ/2015 pegawai yang bekerja berdasarkan kontrak kerja diklasifikasikan sebagai pegawai tetap, sedangkan dalam definisi yang berlaku umum, pegawai kontrak biasanya tidak diklasifikasikan sebagai pegawai tetap.

Berikutnya, penghasilan yang diterima masing-masing pegawai juga berbeda. Tabel berikut menyajikan penghasilan yang diterima oleh masing-masing penerima penghasilan di atas:

| Penghasilan Pegawai Tetap | Penghasilan Pegawai Tidak Tetap/Tenaga Kerja Lepas | Penghasilan Bukan Pegawai |

| Penghasilan Teratur Gaji atau upah, segala macam tunjangan, dan imbalan dengan nama apapun yang diberikan secara periodic berdasarkan ketentuan yang ditetapkan oleh pemberi kerja, termasuk uang lembur | Upah harian, adalah upah atau imbalan yang diterima atau diperoleh pegawai yang terutang atau dibayarkan secara harian Upah mingguan adalah upah atau imbalan yang diterima atau diperoleh pegawai yang terutang atau dibayarkan secara mingguan Upah satuan adalah upah atau imbalan yang diterima atau diperoleh pegawai yang terutang atau dibayarkan berdasarkan jumlah unit hasil pekerjaan yang dihasilkan Upah borongan adalah upah atau imbalan yang diterima atau diperoleh pegawai yang terutang atau dibayarkan berdasarkan jumlah unit hasil pekerjaan yang dihasilkan | Penghasilan dengan nama dan dalam bentuk apapun yang terutang atau diberikan kepada bukan pegawai sehubungan dengan pekerjaan, jasa, atau kegiatan yang dilakukan, antara lain berupa honorarium, komisi, fee, dan penghasilan sejenis lainnya |

| Penghasilan Tidak Teratur Penghasilan selain penghasilan yang bersifat teratur, yang diterima sekali dalam setahun atau periode lainnya, antara lain bonus, Tunjangan Hari Raya (THR), jasa produksi, tantiem, gratifikasi, atau imbalan sejenis lainnya dengan nama apapun | Imbalan yang bersifat berkesinambungan adalah imbalan kepada bukan pegawai yang dibayar atau terutang lebih dari satu kali dalam satu tahun kalender sehubungan dengan pekerjaan, jasa, atau kegiatan. |

Apabila kita cermati ketentuan-ketentuan yang diatur dalam Peraturan Menteri Ketenagakerjaan (Permen Ketenagakerjaan) nomor 6 tahun 2016 dengan Peraturan Dirjen Pajak nomor PER-32/PJ/2015 tersebut, maka:

- Permen Ketenagakerjaan tidak mengenal istilah pegawai tetap atau tidak tetap, tetapi hanya melihat pekerja/buruh dari lamanya bekerja: bahwa THR dibayarkan kepada seluruh pekerja/buruh dengan syarat telah bekerja lebih dari 1 (satu) bulan

- PER-32/PJ/2015 mengatur bahwa THR merupakan penghasilan yang diterima oleh pegawai tetap dan termasuk sebagai penghasilan yang sifatnya tidak teratur karena hanya diterima 1 (satu) kali saja dalam 1( satu) tahun kalender.

Apa pegawai tidak tetap/bukan pegawai tidak bisa memperoleh THR? Tentu saja bisa, namun tata cara pemotongan PPh Pasal 21-nya berbeda dengan tata cara pemotongan PPh Pasal 21 atas THR bagi pegawai tetap. THR yang dibayarkan kepada pegawai tidak tetap/tenaga kerja lepas atau kepada bukan pegawai diklasifikasikan sebagai penghasilan biasa.

Tata Cara Penghitungan PPh Pasal 21 atas THR

Pada dasarnya THR dianggap sebagai penghasilan yang bersifat tidak teratur, oleh karena itu berdasarkan ketentuan PER-32/PJ/2015 tata cara penghitungan PPh Pasal 21 atas THR adalah sebagai berikut:

- dihitung PPh Pasal 21 atas penghasilan teratur yang disetahunkan ditambah dengan penghasilan tidak teratur berupa THR;

- dihitung PPh Pasal 21 atas penghasilan teratur yang disetahunkan tanpa THR

- selisih antara PPh Pasal 21 menurut penghitungan pada angka 1 dan 2 adalah PPh Pasal 21 atas THR

Oleh karena itu menurut hemat penulis, dalam rangka pemotongan PPh Pasal 21 atas THR pemberi kerja dapat mengikuti langkah-langkah sebagai berikut:

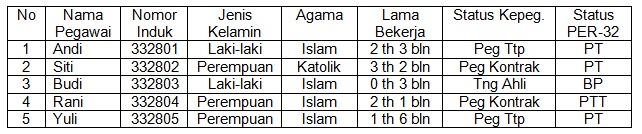

1. buatlah daftar seluruh karyawan/pegawai, beri keterangan status kepegawaian, lamanya bekerja dan agama/keyakinan pegawai untuk menentukan kapan dibayarnya THR. Contoh:

2. Setelah dibuat daftar seperti angka 1, tambahkan keterangan status pegawai sesuai PER-32/PJ/2015, yaitu pegawai tetap (PT), pegawai tidak tetap (PTT), atau bukan pegawai (BP).

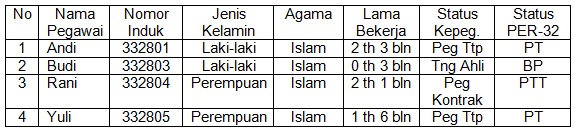

3. Setelah membuat daftar seperti angka 2, pemberi kerja dapat menentukan pegawai mana saja yang akan mendapatkan THR. Dalam contoh ini adalah THR atas Hari Raya Idul Fitri, sehingga pegawai yang akan mendapatkan THR adalah:

Contoh Penghitungan PPh Pasal 21 atas THR

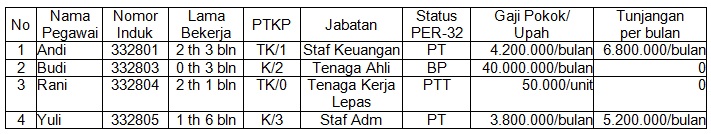

Pada bulan Juni 2016 PT ABC akan membayarkan THR kepada 4 orang pegawainya, yaitu Andi, Budi, Rani dan Yuli. Identitas, jabatan dan besaran gaji dan tunjangan yang dibayarkan kepada 4 orang tersebut disajikan dalam tabel berikut:

Seluruh pegawai di atas telah memiliki NPWP.

Sesuai dengan peraturan di bidang ketenagakerjaan, PT ABC membayarkan THR sebesar 1x gaji dan tunjangan setiap bulan. Maka penghitungan PPh Pasal 21 nya adalah sebagai berikut:

PPh Pasal 21 atas THR yang dibayarkan kepada Pegawai Tetap

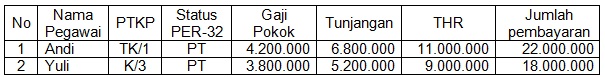

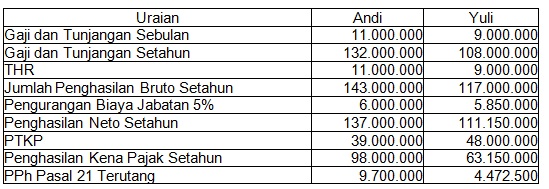

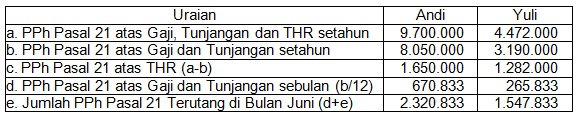

Andi dan Yuli merupakan pegawai tetap di PT ABC. Maka pada bulan Juni penghasilan yang diterima oleh Andi dan Yuli adalah sebagai berikut:

a. PPh Pasal 21 atas Gaji dan Tunjangan Setahun dan THR

b. PPh Pasal 21 atas Gaji dan Tunjangan Setahun

c. PPh Pasal 21 yang Terutang di bulan Juni

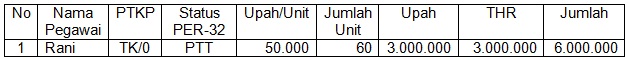

PPh Pasal 21 atas THR yang Dibayarkan kepada Pegawai Tidak Tetap/Tenaga Kerja Lepas

Diketahui Rani merupakan tenaga kerja lepas yang dipekerjakan oleh PT ABC. Rani dibayar sebesar Rp50.000/unit pekerjaan yang diselesaikan dan dibayarkan secara bulanan. Jika pada bulan Juni Rani berhasil menyelesaikan 60 unit pekerjaan, maka besarnya upah dan THR yang diterima Rani pada bulan Juni adalah:

Maka besarnya PPh Pasal 21 atas penghasilan Rani yang dibayarkan pada bulan Juni adalah:

| Upah bulan Juni | = Rp6.000.000,- |

| Penghasilan Neto setahun | = Rp72.000.000,- |

| PTKP | = Rp36.000.000,- |

| Penghasilan Kena Pajak | = Rp36.000.000,- |

| PPh Pasal 21 setahun | = Rp1.800.000,- |

| PPh Pasal 21 sebulan | = Rp150.000,- |

Sehingga PPh Pasal 21 yang harus dipotong atas penghasilan bulan Juni sebesar Rp36.000.000,- dikenai PPh Pasal 21 sebesar Rp150.000,-

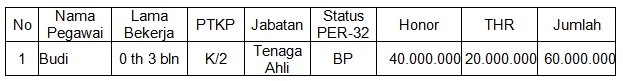

PPh Pasal 21 atas THR yang dibayarkan kepada Bukan Pegawai

Budi merupakan tenaga ahli yang dipekerjakan oleh PT ABC. Pada bulan Juni penghasilan Budi adalah sebagai berikut:

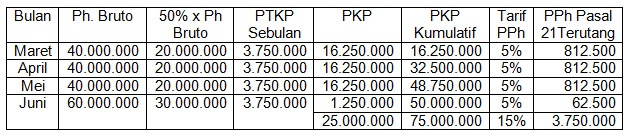

Budi diketahui telah bekerja selama 3 bulan (dari bulan Maret 2016. Sehingga besarnya penghasilan dan PPh Pasal 21 Budi dari bulan Maret dihitung sebagai berikut:

Sehingga besarnya PPh Pasal 21 yang dipotong dari penghasilan Budi pada bulan Juni sebesar Rp62.500 + Rp3.750.000 = Rp3.812.000,-

Kesimpulan

Berdasarkan pembahasan di atas dapat kita simpulkan hal-hal sebagai berikut:

- Pada dasarnya ketentuan pada Permen Ketenagakerjaan tetap dapat diakomodasi oleh Peraturan Dirjen Pajak nomor PER-32/PJ/2015

- Peraturan Dirjen Pajak nomor PER-32/PJ/2015 mengenal konsep THR hanya dibayarkan kepada pegawai tetap saja, sedangkan penerima penghasilan lain hanya dikenal istilah “penghasilan” saja. Oleh karena itu dalam hal bukan pegawai atau pegawai tidak tetap menerima dividen, penghitungannya tetap mengikuti tata cara sesuai Peraturan Dirjen Pajak nomor PER-32/PJ/2015

Semoga bermanfaat.