Pemerintah telah menerbitkan peraturan perpajakan baru mengenai Contolled Foreign Companies (CFC) melalui Peraturan Menteri Keuangan (PMK) Nomor 107 /PMK.03/2017 yang merubah ketentuan sebelumnya di PMK Nomor 256/PMK.03/2008. Salah satu poin perubahannya adalah diaturnya mengenai ruang lingkup pengenaan Deemed Dividend atas Badan Usaha Luar Negeri Nonbursa (BULN Nonbursa) yang dikendalian secara tidak langsung oleh Wajib Pajak dalam negeri.

Pemerintah telah menerbitkan peraturan perpajakan baru mengenai Contolled Foreign Companies (CFC) melalui Peraturan Menteri Keuangan (PMK) Nomor 107 /PMK.03/2017 yang merubah ketentuan sebelumnya di PMK Nomor 256/PMK.03/2008. Salah satu poin perubahannya adalah diaturnya mengenai ruang lingkup pengenaan Deemed Dividend atas Badan Usaha Luar Negeri Nonbursa (BULN Nonbursa) yang dikendalian secara tidak langsung oleh Wajib Pajak dalam negeri. - Badan Usaha Luar Negeri Nonbursa (BULN Nonbursa) adalah badan usaha di luar negeri selain badan usaha yang sahamnya diperdagangkan di bursa efek.

- Dividen yang ditetapkan diperoleh (Deemed Dividend) adalah dividen yang ditetapkan diperoleh Wajib Pajak dalam negeri atas penyertaan modal pada BULN Nonbursa terkendali langsung.

Berikut adalah beberapa skema penyertaan modal tidak langsung oleh Wajib Pajak dalam negeri pada BULN Nonbursa yang dikenai Deemed Dividen:

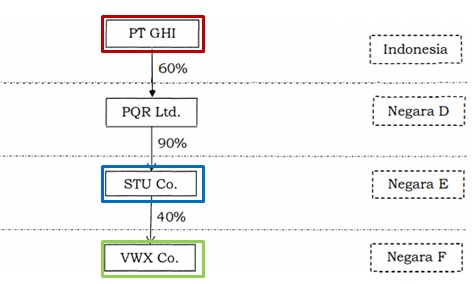

1. Skema 1

- PT GHI ditetapkan memiliki pengendalian secara tidak langsung pada STU Co. (melalui PQR Ltd.) karena terdapat penyertaan modal sebesar 50 % (lima puluh persen) atau lebih dari jumlah saham yang disetor pada setiap tingkat penyertaan modal

- PT GHI tidak memiliki pengendalian pada VWX Co. karena tidak terdapat penyertaan modal sebesar 50°/o (lima puluh persen) atau lebih dari jumlah saham yang disetor pada setiap tingkat penyertaan modal

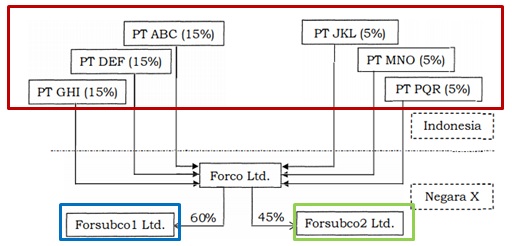

2. Skema 2

PT ABC, PT DEF, PT GHI, PT JKL, PT MNO, dan PT PQR ditetapkan secara bersama-sama memiliki pengendalian tidak langsung pada Forsubco 1 Ltd. (melalui Forco Ltd.) karena terdapat penyertaan modal sebesar 50% (lima puluh persen) atau lebih dari jumlah saham yang disetor pada setiap tingkat penyertaan modal, sehingga Forsubco1 Ltd. merupakan BULN Nonbursa terkendali tidak langsung bagi 6 (enam) Wajib Pajak dalam negeri tersebut.

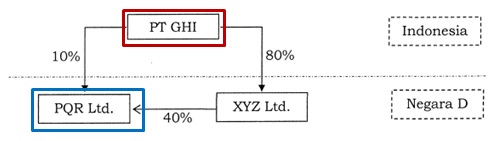

3. Skema 3

PT GHI ditetapkan memiliki pengendalian secara tidak langsung pada PQR Ltd. karena 50% (lima puluh persen) atau lebih dari jumlah saham yang disetor pada XYZ Ltd., dimiliki secara bersama -sama oleh Wajib Pajak dalam negeri (PT GHI) dan BULN Nonbursa terkendali langsung (XYZ Ltd.), sehingga PQR Ltd. merupakan BULN Nonbursa terkendali tidak langsung bagi PT GHI.

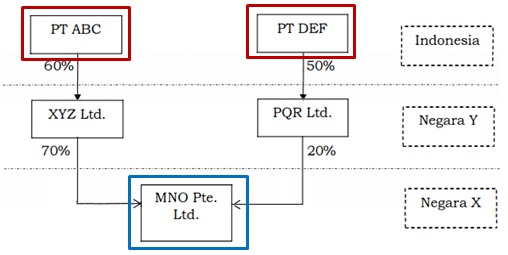

4. Skema 4

4. Skema 4

- PT ABC ditetapkan memiliki pengendalian tidak langsung pada MNO Pte. Ltd. karena terdapat penyertaan modal sebesar 50%> (lima puluh persen) atau lebih dari jumlah saham yang disetor pada setiap tingkat penyertaan modal, sehingga MNO Ltd. merupakan BULN Nonbursa terkendali tidak langsung bagi PT ABC

- PT DEF ditetapkan memiliki pengendalian tidak langsung pada MNO Pte. Ltd. karena 50% (lima puluh persen) atau lebih dari jumlah saham yang disetor pada MNO Ltd. dimiliki secara bersama-sama oleh Wajib Pajak dalam negeri (PT DEF) dan Wajib Pajak dalam negeri lainnya (PT ABC) melalui BULN Nonbursa terkendali langsung (XYZ Ltd. bagi PT ABC dan PQR Ltd. bagi PT DEF), sehingga MNO Pte. Ltd. juga merupakan BULN Nonbursa terkendali tidak langsung bagi PT DEF.

Categories:

Tax Learning

Jadwal Training