katemangostar / freepik

katemangostar / freepik

Secara sederhana, PPh Pasal 21 merupakan pajak penghasilan atas imbalan yang diterima karyawan. Namun, dalam pelaksanaan kewajiban PPh Pasal 21, ketentuan perpajakan menunjuk perusahaan atau pemberi kerja sebagai pihak yang wajib melakukan pemotongan, penyetoran, serta pelaporan PPh Pasal 21. Maka dari itu, penting bagi perusahaan untuk memahami tata cara penghitungan PPh Pasal 21. Pada artikel ini, akan dibahas mengenai penghitungan PPh Pasal 21 bagi pegawai tetap secara umum sesuai ketentuan terbaru yaitu Peraturan Menteri Keuangan Nomor 168 Tahun 2023 (PMK 168/2023).

Dengan berlakunya PMK 168/2023, perusahaan/pemberi kerja wajib menerapkan tarif efektif untuk penghitungan PPh Pasal 21 pegawai tetap. Tarif efektif atau dikenal juga dengan TER digunakan untuk penghitungan setiap masa pajak (Januari–November). Pada masa pajak terakhir (bulan Desember atau bulan pegawai berhenti bekerja), pemberi kerja menghitung kembali seluruh penghasilan, lalu menghitung PPh Pasal 21 berdasarkan penghasilan kena pajak dikalikan dengan tarif progresif sesuai Pasal 17 UU PPh.

Penghitungan Masa Pajak selain Masa Pajak Terakhir

Berikut adalah langkah-langkah menghitung PPh Pasal 21 pegawai tetap untuk setiap masa pajak.

- Menentukan penghasilan bruto dalam masa pajak

Tahap pertama menghitung PPh Pasal 21 pegawai tetap adalah menghitung seluruh penghasilan bruto yang diterima/diperoleh dalam satu bulan. Penghasilan tersebut meliput seluruh gaji, segala jenis tunjangan, dan pembayaran teratur lainnya, termasuk uang lembur atau sejenisnya.

Pembayaran BPJS Ketenagakerjaan berupa premi Jaminan Kecelakaan Kerja, Jaminan Kematian, dan Jaminan Pemeliharaan Kesehatan yang dibayar oleh pemberi kerja termasuk penghasilan bagi pegawai. Ketentuan yang sama juga berlaku untuk premi asuransi kesehatan, asuransi kecelakaan kerja, asuransi jiwa, asuransi dwiguna, dan asuransi beasiswa yang dibayarkan oleh pemberi kerja.

Selain itu, sesuai ketentuan pada PMK 66/2023, pemberi kerja wajib memperhitungkan penghasilan dalam bentuk natura/kenikmatan yang menjadi objek pajak.

- Menentukan PPh Pasal 21 Terutang sesuai TER

Setelah menentukan penghasilan bruto, pemberi kerja dapat langsung menentukan tarif efektif yang berlaku. Tarif efektif ditentukan berdasarkan status PTKP serta jumlah penghasilan bruto dalam satu masa pajak. Status PTKP yang ditentukan berdasarkan keadaan pada 1 Januari tahun pajak bersangkutan. Apabila terjadi perubahan PTKP di pertengahan tahun, hal tersebut tidak memengaruhi perubahan kategori TER.

Tarif efektif bulanan dikategorikan dalam tiga kelompok berikut ini:

- TER A, untuk PTKP TK/0 (Rp54 Juta); TK/1 dan K/0 (Rp58,5 juta);

- TER B, untuk PTKP TK/2 dan K/1 (Rp63 juta); TK/3 dan K/2 (Rp67,5); dan

- TER C, untuk PTKP K/3 (Rp72 juta).

Detail tarif dapat dilihat pada Lampiran PP 58/2023 atau Anda dapat mengunduh daftar tarif PPh Pasal 21 dan TER yang telah dirangkum oleh Tim Redaksi Ortax pada tautan berikut ini: Unduh Tabel Tarif dan TER PPh Pasal 21 Tahun 2024

Setelah mengetahui tarif, hitung PPh Pasal 21 untuk masa pajak dengan cara mengalikan tarif efektif dengan penghasilan bruto.

PPh Pasal 21 Masa Pajak = TER Bulanan x Penghasilan Bruto

Perlu dicatat, tarif yang berlaku untuk setiap masa pajak dapat berubah. Misalnya, dalam kondisi terdapat pembayaran bonus, tunjangan hari raya, atau penghasilan lainnya, yang mengakibatkan perubahan penghasilan bruto. Jika penambahan penghasilan berada pada lapisan penghasilan bruto yang berbeda, pemberi kerja perlu mengubah tarif sesuai dengan lapisan brutonya.

Penghitungan Masa Pajak Terakhir

Berikut adalah langkah-langkah menghitung PPh Pasal 21 pegawai tetap pada masa pajak terakhir.

- Menentukan Penghasilan Kena Pajak

Pada masa pajak terakhir, PPh Pasal 21 pegawai tetap dihitung dari penghasilan kena pajak selama satu tahun. Penghasilan kena pajak dihitung dengan cara menjumlahkan seluruh penghasilan bruto, dikurangi dengan unsur pengurang (biaya jabatan, iuran pensiun dan jaminan hari tua yang dibayar sendiri), dikurangi PTKP.

Penghasilan Kena Pajak = Penghasilan Bruto - Pengurang - PTKP

- Menghitung PPh Pasal 21 Terutang Setahun

Setelah menentukan penghasilan kena pajak, pemberi kerja kemudian menghitung PPh Pasal 21 terutang selama setahun dengan cara mengalikan penghasilan kena pajak dengan tarif progresif sesuai Pasal 17 UU PPh.

- Menentukan PPh Pasal 21 Masa Pajak Terakhir

Selanjutnya, PPh Pasal 21 yang terutang selama setahun dikurangkan dengan PPh Pasal 21 yang telah dipotong pada masa pajak sebelumnya. Apabila terdapat kekurangan, jumlah tersebut adalah PPh Pasal 21 yang harus dipotong pada masa pajak terakhir. Apabila terjadi kelebihan pemotongan, pemberi kerja berkewajiban mengembalikan kelebihan pemotongan tersebut kepada pegawai.

Ilustrasi Penghitungan PPh Pasal 21 Pegawai Tetap

Andi merupakan pegawai tetap pada PT Lapak Buka yang memperoleh gaji Rp7.000.000 per bulan. Perusahaan mengikuti program BPJS Ketenagakerjaan dan Kesehatan. Premi Jaminan Kecelakaan Kerja (JKK) dan Premi Jaminan Kematian (JKM) dibayar oleh perusahaan dengan jumlah masing-masing 0,24% dan 0,30% dari gaji. Perusahaan menanggung iuran Jaminan Hari Tua (JHT) setiap bulan sebesar 3,7% dari gaji sedangkan Andi membayar sendiri iuran JHT sebesar 2% dari gaji setiap bulan. Premi BPJS Kesehatan dibayar oleh perusahaan sebesar 4% dan dibayar oleh Andi sebesar 1% tiap bulannya.

Perusahaan membayar iuran pensiun untuk Andi ke dana pensiun yang pendiriannya telah disahkan oleh menteri keuangan setiap bulan sebesar Rp100.000, sedangkan Andi membayar iuran pensiun sendiri sebesar Rp50.000. Diketahui bahwa Andi sudah menikah dan memiliki satu orang anak.

Penghitungan Masa Pajak Januari–November

Dari keterangan di atas, status PTKP Andi adalah K/1. Selanjutnya, penghasilan bruto Andi dalam satu bulan adalah Rp7.317.800 dengan rincian sebagai berikut:

- Gaji = Rp7.000.000

- Premi JKK (0,24% dari gaji) = Rp16.800

- Premi JKM (0,3% dari gaji) =Rp21.000

- Premi BPJS Kesehatan (4% dari gaji) = Rp280.000

Sesuai tarif TER pada PP 58/2023, Andi masuk kelompok TER B dengan tarif 1% (penghasilan di atas Rp7.300.000 sampai dengan Rp9.200.000). Dengan demikian, penghitungan PPh Pasal 21 Andi pada bulan Januari sampai dengan November, dengan asumsi tidak ada perubahan penghasilan, adalah sebagai berikut:

PPh Pasal 21 = Rp7.317.800 x 1% = Rp73.178

Penghitungan Masa Pajak Desember

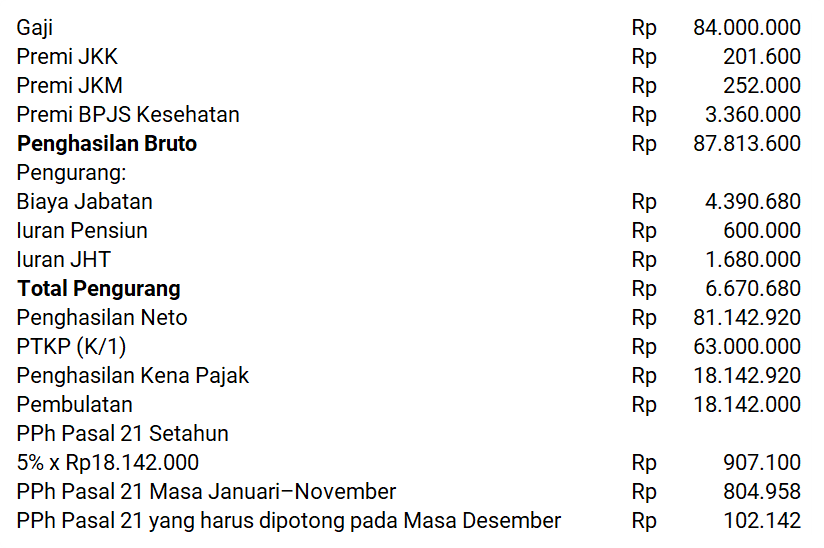

Untuk menghitung PPh Pasal 21 masa Desember, perlu ditentukan penghasilan kena pajak Andi dalam satu tahun. Berikut adalah penghitungan PPh Pasal 21 Andi pada masa Desember:

Gunakan kalkulator dari Ortax untuk melakukan penghitungan PPh Pasal 21 Masa Pajak Terakhir: Kalkulator PPh Pasal 21 Masa Pajak Terakhir