Pendahuluan

Pendahuluan

Sejak diberlakukannya Peraturan Menteri Keuangan No. 22/PMK.03/2008 (selanjutnya disebut PMK 22/2008) yang membatasi peran kuasa Wajib Pajak yang berasal dari perguruan tinggi maupun peran karyawan perpajakan dari Wajib Pajak (bukan konsultan pajak)[1], menyebabkan urusan untuk menjalankan hak dan kewajiban perpajakan menjadi tidak mudah dan tidak sederhana lagi. Dari sisi Wajib Pajak yang mempunyai karyawan pajak, tidak dapat lagi memperdayakan karyawan pajak mereka terkait dengan kuasa untuk menjalankan hak dan kewajiban perpajakan. Dari sisi lulusan program perpajakan dari perguruan tinggi, ilmu yang mereka dapatkan di jenjang D3, S1, S2, S3, atau bahkan Profesor Pajak sekalipun hanya terbatas untuk menjadi kuasa Wajib Pajak sekelas (i) Wajib Pajak Orang Pribadi yang tidak menjalankan usaha, (ii) Wajib Pajak Orang Pribadi yang menjalankan usaha, tetapi peredaran usahanya tidak lebih dari Rp 1,8 Miliar setahun, atau (iii) Wajib Pajak Badan yang peredaran usahanya tidak lebih dari Rp 2,4 miliar setahun.

Dengan PMK 22/2008 tersebut, keberadaan karyawan perpajakan dan lulusan program perpajakan tidak diberi tempat yang layak dalam sistem perpajakan Indonesia. Padahal selama ini, merekapun turut bahu membahu dengan insan-insan perpajakan lainnya dalam mensosialisasikan pajak ke masyarakat luas.

Terkait dengan pembatasan ketentuan kuasa Wajib Pajak yang diatur dalam PMK 22/2008 tersebut, tulisan ini mencoba menyoroti aspek hukum hubungan antara ketentuan tentang persyaratan kuasa Wajib Pajak yang berasal dari jalur perguruan tinggi (bukan konsultan pajak) yang diatur dalam Peraturan Pemerintah Nomor 80 Tahun 2007 (selanjutnya disebut PP 80/2007) dan PMK 22/2008.

- UUD 1945

- UU/Peraturan Pemerintah (PP) pengganti UU

- Peraturan Pemerintah

- Peraturan Presiden

- Peraturan Daerah

Sedangkan Pasal 7 ayat (4) menyatakan bahwa jenis peraturan perundang-undangan selain sebagaimana disebut dalam Pasal 7 ayat (1), diakui keberadaannya dan mempunyai kekuatan hukum mengikat sepanjang diperintahkan oleh peraturan perundang-undangan yang lebih tinggi. Sedangkan pasal 7 ayat (5) menyebutkan bahwa kekuatan hukum peraturan perundang-undangan adalah sesuai dengan hierarki sebagaimana dimaksud dalam Pasal 7 ayat (1). Adapun jenis peraturan perundang-undangan selain seperti tersebut dalam Pasal 7 ayat (1), menurut Penjelasan Pasal 7 ayat (4), antara lain adalah peraturan yang dikeluarkan/diterbitkan oleh MPR, DPR, DPD, MA, MK, BPK, BI, Menteri.

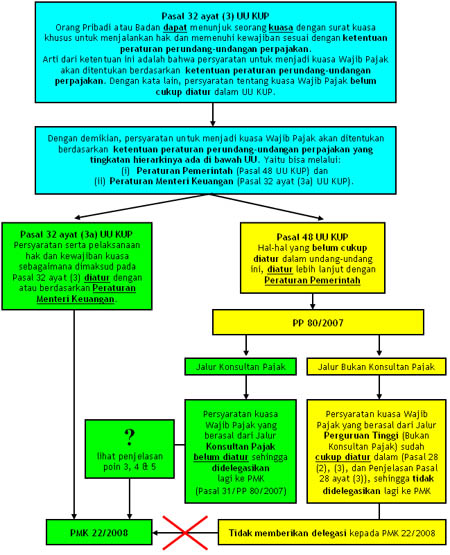

Apabila kita gambarkan dalam bentuk skema hubungan antara Pasal 32 ayat (3a) UU KUP dan Pasal 48 UU KUP dapat digambarkan dalam Tabel 1:

Hubungan Antara Persyaratan Kuasa Wajib Pajak yang Berasal dari Jalur Perpajakan Perguruan Tinggi (Bukan Konsultan Pajak) Berdasarkan PP 80/2007 dan PMK 22/2008

Jadi, kalau kita lihat Tabel 1 di atas, tampak bahwa:

- UU KUP memberikan wewenang untuk mengatur persyaratan kuasa Wajib Pajak melalui 2 (dua) Pasal yang berbeda yaitu (i) Pasal 32 ayat (3a) UU KUP, dan (ii) Pasal 48 UU KUP.

- Atas dasar kuasa Pasal 48 UU KUP tersebut, diterbitkanlah PP 80/2007 yang dalam Pasal 28 ayat (2), Pasal 28 ayat (3), dan Penjelasan Pasal 28 ayat (3) mengatur tentang persyaratan tentang kuasa Wajib Pajak yang berasal dari perguruan tinggi (Bukan Konsultan Pajak). Sedangkan persyaratan untuk menjadi kuasa Wajib Pajak yang melalui Jalur Konsultan Pajak belum diatur secara lengkap, makanya didelegasikan kepada Peraturan Menteri Keuangan untuk mengaturnya (atas dasar Pasal 31 PP 80/2007).

- Disisi lain, atas dasar kuasa Pasal 32 ayat (3a) UU KUP dan Pasal 31 PP 80/2007, diterbitkanlah PMK 22/2008. Yang menjadi pertanyaan, kenapa yang diatur oleh PMK 22/2008 justru persyaratan kuasa Wajib Pajak yang berasal dari jalur perguruan tinggi (Bukan Konsultan Pajak)? Padahal seharusnya yang diatur lebih lanjut adalah persyaratan kuasa Wajib Pajak yang berasal dari jalur Konsultan Pajak, hal ini sesuai dengan wewenang yang diberikan oleh Pasal 31 PP 80/2007. Sedangkan persyaratan untuk menjadi kuasa Wajib Pajak yang berasal dari perguruan tinggi (Bukan Konsultan Pajak) sudah cukup diatur dalam Pasal 28 ayat (2), Pasal 28 ayat (3), dan Penjelasan Pasal 28 ayat (3) PP 80/2007, sehingga tidak didelegasikan lagi kepada PMK (tidak seperti persyaratan kuasa Wajib Pajak yang berasal dari jalur Konsultan Pajak yang belum cukup diatur dalam PP 80/2007, maka atas dasar Pasal 31 PP 80/2007 didelegasikan kepada PMK untuk mengatur lebih lanjut).

- Walaupun PMK 22/2008 diberikan wewenang untuk mengatur tentang persyaratan kuasa Wajib Pajak. Akan tetapi, dengan memperhatikan bunyi konsiderans dari PMK 22/2008 yang memperhatikan UU KUP dan PP 80/2007, maka seharusnya PMK 22/2008 mengatur persyarataan tentang kuasa Wajib Pajak yang berasal dari Jalur Konsultan Pajak.

- Kalaupun PMK 22/2008, atas dasar kuasa pasal 32 ayat (3a) UU KUP, akan mengatur persyaratan tentang kuasa Wajib Pajak yang berasal dari jalur perguruan tinggi (Bukan Konsultan Pajak), maka pengaturan tersebut seharusnya selaras dengan pengaturan persyaratan kuasa Wajib Pajak yang berasal dari jalur perguruan tinggi (Bukan Konsultan Pajak) seperti yang telah diatur dalam PP 80/2007. Jadi, seharusnya sifat pengaturan PMK 22/2008 hanya sekedar menjelaskan dan tidak boleh menambah atau merubah persyaratan yang sudah ditetapkan oleh PP 80/2007 karena secara hierarki peraturan perundang-undangan, kekuatan hukum PP lebih tinggi daripada PMK.

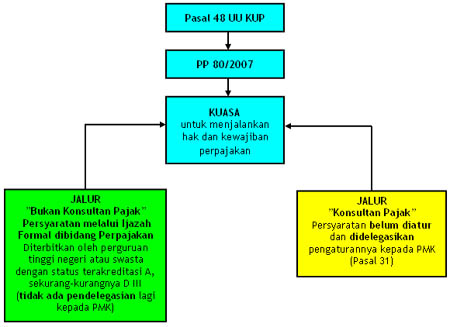

Akan tetapi persyaratan tentang kuasa Wajib Pajak yang diatur dalam PP 80/2007 dan PMK 22/2008 saling bertentangan seperti yang penulis gambarkan dalam Tabel 2 dan Tabel 3. Dalam PP 80/2007, persyaratan untuk menjadi kuasa Wajib Pajak dapat digambarkan dalam skema seperti terlihat dalam Tabel 2:

Tabel 2

Persyaratan Kuasa Wajib Pajak berdasarkan PP 80/2007

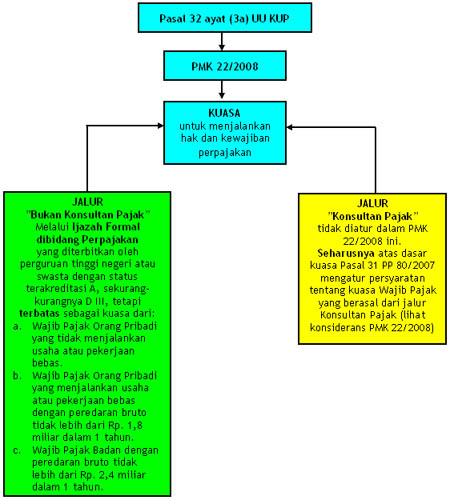

Tabel 3

Persyaratan Kuasa Wajib Pajak berdasarkan PMK 22/2008

Dari Tabel 2 dan 3 tersebut di atas, tampak bahwa persyaratan untuk menjadi kuasa Wajib Pajak antara PP 80/2007 dan PMK 22/2008 berbeda. Pertanyaan kita semua, yaitu:

- Peraturan mana yang seharusnya dipergunakan? Apakah PP 80/2007 atau PMK 22/2008? Menurut pendapat penulis, tentunya sama-sama bisa dipergunakan, karena masing-masing peraturan tersebut yaitu PP 80/2007 dan PMK 22/2008 sama-sama mendapat kuasa dari pasal yang berbeda dalam UU KUP.

- Lantas, kalau sama-sama bisa dipergunakan, pertanyaan selanjutnya, peraturan mana yang lebih tinggi hierarki kekuatan hukumnya? Tentunya, berdasarkan UU No. 10 tahun 2004, adalah PP 80/2007.

Kesimpulan

Berdasarkan pembahasan tersebut di atas, ketentuan persyaratan kuasa Wajib Pajak, oleh UU KUP didelegasikan kepada peraturan perundang-undangan yang hierarki kedudukannya ada di bawah UU. Pasal 48 UU KUP mendelegasikan kepada PP 80/2007, sedangkan Pasal 32 ayat (3a) UU KUP mendelegasikan kepada PMK 22/2008. Akan tetapi, ketentuan persyaratan kuasa Wajib Pajak yang diatur dalam dua peraturan tersebut saling berbeda. Oleh karena sama-sama mendapat kuasa dari dua pasal yang berbeda dalam UU KUP, tentunya kedudukan kedua peraturan tersebut sama-sama kuat. Akan tetapi, berdasarkan hierarki peraturan perundang-undang yang tingkatannya dibawah UU, tentunya yang mempunyai kekuatan hukum yang lebih tinggi seharusnya adalah PP 80/2007.

Akan tetapi, dalam praktik di lapangan sekarang ini, kejadian sebaliknya yang justru terjadi, PP 80/2007 yang disingkirkan oleh PMK 22/2008. Menurut pendapat penulis, kedua peraturan tersebut sama-sama boleh digunakan. Permasalahan tentang peraturan mana yang hanya boleh dipergunakan, penulis tertarik untuk mengutip pendapatnya Frans Vanistendael sebagai berikut ini ”.... the final interpretation of tax laws belong to the judiciary”.[3] Jadi, sepanjang belum ada putusan final, melalui suatu uji materi, dari Mahkamah Agung, kedua peraturan tersebut yaitu PP 80/2007 dan PMK 22/2008 bisa dipergunakan. Atau dengan kata lain, persyaratan kuasa Wajib Pajak dalam PMK 22/2008 tidak bisa membatasi persyaratan kuasa Wajib Pajak yang ada dalam PP 80/2007. Karena PP 80/2007 dan PMK 22/2008 sama-sama mendapat kuasa dari dua pasal yang berbeda dari UU KUP, dan PP 80/2007 tidak pernah mendelegasikan kepada PMK 22/2008 untuk mengatur lebih lanjut tentang persyaratan kuasa Wajib Pajak yang berasal dari program studi perpajakan perguruan tinggi (Bukan Konsultan Pajak).

Jadi, menurut pendapat penulis, silahkan saja seseorang dalam menjalankan kuasa Wajib Pajak mempergunakan PP 80/2007 atau PMK 22/2008.

[1] Terminologi Bukan Konsultan Pajak ini merupakan terminologi yang dipergunakan oleh PP 80/2007 dan PMK 22/2008 untuk lulusan program perpajakan dari perguruan tinggi dan karyawan perpajakan dari Wajib Pajak yang tidak mengikuti ujian sertifikasi konsultan pajak yang diselenggarakan oleh organisasi profesi konsultan pajak tertentu.

[2] Yang dimaksud dengan UU KUP disini adalah UU No. 6 Tahun 1983 sebagaimana diubah terakhir dengan UU No. 27 tahun 2007.

[3] Frans Vanistendael, “Legal Framework for Taxation”, dalam Thuronyi (ed.), Tax Law Design and Drafting, IMF, 1996, hal. 34.

Categories:

Artikel PajakTagged:

Jadwal Training