Wajib Pajak dapat mengkreditkan pajak yang telah dipotong dan dipungut pihak lain untuk mengurangi jumlah pajak terutangnya pada akhir tahun, baik kredit pajak dalam negeri maupun pajak yang dibayar/terutang atas penghasilan luar negeri atau kredit pajak luar negeri.

Ketentuan Kredit Pajak Luar Negeri

Kredit pajak luar negeri atau dikenal juga sebagai Kredit Pajak PPh Pasal 24 diatur dalam diatur dalam Peraturan Menteri Keuangan Nomor 192/PMK.03/2018 (PMK 192/2018). PPh Luar Negeri atas penghasilan yang diterima atau diperoleh dari sumber penghasilan di luar negeri dapat dikreditkan terhadap Pajak Penghasilan yang terutang di Indonesia, selain PPh Luar Negeri atas penghasilan berupa dividen.

Penentuan Negara/Yurisdiksi Sumber Penghasilan

Penghitungan PPh Luar Negeri yang dapat dikreditkan per jenis penghasilan untuk tiap negara atau yurisdiksi. Berikut adalah panduan untuk menentukan negara sumber dari penghasilan di luar negeri sesuai Pasal 3 PMK 192/2018:

- penghasilan dari saham dan sekuritas lainnya serta keuntungan dari pengalihan saham dan sekuritas lainnya adalah negara tempat badan yang menerbitkan saham atau sekuritas tersebut didirikan atau bertempat kedudukan;

- penghasilan berupa bunga, royalti, dan sewa sehubungan dengan penggunaan harta gerak adalah negara tempat pihak yang membayar atau dibebani bunga, royalti, atau sewa tersebut bertempat kedudukan atau berada;

- penghasilan berupa sewa sehubungan dengan penggunaan harta tak gerak adalah negara tempat harta tersebut terletak;

- penghasilan berupa imbalan sehubungan dengan jasa, pekerjaan, dan kegiatan adalah negara tempat pihak yang membayar atau dibebani imbalan tersebut bertempat kedudukan atau berada;

- penghasilan bentuk usaha tetap adalah negara tempat bentuk usaha tetap tersebut menjalankan usaha atau melakukan kegiatan;

- penghasilan dari pengalihan sebagian atau seluruh hak penambangan atau tanda turut serta dalam pembiayaan atau permodalan dalam perusahaan pertambangan adalah negara tempat lokasi penambangan berada;

- keuntungan karena pengalihan harta tetap adalah negara tempat harta tetap berada; dan

- keuntungan karena pengalihan harta yang menjadi bagian dari suatu bentuk usaha tetap adalah negara tempat bentuk usaha tetap berada.

Menentukan Besaran Penghasilan Luar Negeri yang Diperhitungkan

Sebelum menentukan PPh Luar Negeri dapat dikreditkan, wajib pajak perlu mengidentifikasi besarnya penghasilan luar negeri untuk menghitung PPh terutang atas seluruh penghasilan dalam negeri dan luar negeri.

Untuk penghasilan usaha, penghasilan usaha termasuk penghasilan dari cabang atau perwakilan WPDN di luar negeri adalah sebesar penghasilan neto. Untuk penghasilan yang berasal dari trust di luar negeri, penghasilan yang berasal dari trust di luar negeri adalah sebesar penghasilan neto atau bagian penghasilan neto yang diterima atau diperoleh WPDN. Untuk penghasilan lainnya, penghasilan lainnya adalah sebesar penghasilan neto. Dapat dikreditkan pada Tahun Pajak diterimanya penghasilan tersebut.

Sebagai catatan, kerugian usaha dari cabang atau perwakilan di luar negeri dan kerugian lain yang diderita di luar negeri tidak dapat diperhitungkan dalam menentukan penghasilan kena pajak.

Besaran Pajak Luar Negeri yang Dapat Dikreditkan

Besarnya PPh Luar Negeri yang dapat dikreditkan ditentukan berdasarkan jumlah yang paling sedikit di antara:

- jumlah pajak penghasilan yang seharusnya terutang, dibayar, atau dipotong di luar negeri dengan memperhatikan ketentuan dalam P3B, dalam hal terdapat P3B yang telah berlaku efektif;

- jumlah PPh Luar Negeri; dan

- jumlah tertentu yang dihitung menurut perbandingan antara penghasilan yang diterima atau diperoleh dari sumber penghasilan di luar negeri terhadap Penghasilan Kena Pajak dikalikan dengan PPh yang terutang atas Penghasilan Kena Pajak, paling tinggi sebesar PPh yang terutang tersebut.

Contoh Perhitungan Kredit Pajak Luar Negeri

PT Yora Tiga dalam Tahun Pajak 2018 menerima dan memperoleh penghasilan neto sebagai berikut:

- di negara X, PT Yora Tiga memperoleh penghasilan usaha sebesar Rp1.000.000.000 dan dikenai PPh Luar Negeri sebesar Rp300.000.000;

- di negara Y, PT Yora Tiga menerima penghasilan berupa bunga sebesar Rp3.000.000.000 dan dikenai PPh Luar Negeri sebesar Rp450.000.000, tidak terdapat pengurang penghasilan bruto atas penghasilan berupa bunga tersebut;

- di negara Z, PT Yora Tiga mengalami kerugian dari penjualan harta sebesar Rp250.000.000; dan

- d. penghasilan neto dalam negeri sebesar Rp4.000.000.000.

Tidak ada P3B antara Indonesia dengan negara X, negara Y, dan negara Z.

Langkah awal yang dilakukan adalah menghitung PPh terutang atas seluruh penghasilan neto dalam negeri dan luar negeri. Dari data di atas, besarnya PPh terutang atas seluruh penghasilan PT Yora Tiga adalah sebagai berikut:

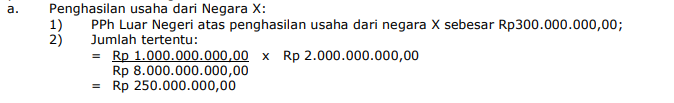

Selanjutnya, hitung jumlah PPh Luar Negeri yang dapat dikreditkan per jenis penghasilan untuk tiap negara atau yurisdiksi. Kredit pajak di negara X dihitung sebagai berikut:

Dikarenakan jumlah tertentu sebesar Rp250.000.000 lebih kecil dibandingkan dengan PPh Luar Negeri atas penghasilan usaha dari negara X, maka jumlah PPh Luar Negeri atas penghasilan usaha dari negara X yang dapat dikreditkan dengan PPh terutang di dalam negeri hanya sebesar jumlah tertentu, yaitu sebesar Rp250.000.000.

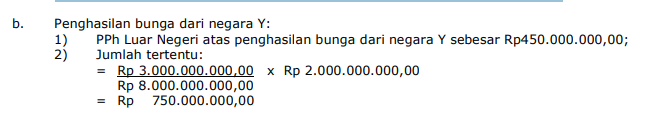

Dikarenakan jumlah PPh Luar Negeri atas penghasilan bunga dari negara Y sebesar Rp450.000.000,00 lebih kecil dibandingkan dengan jumlah tertentu, maka jumlah PPh Luar Negeri atas penghasilan bunga dari negara Y yang dapat dikreditkan dengan Pajak Penghasilan terutang di dalam negeri hanya sebesar PPh Luar Negeri, yaitu sebesar Rp450.000.000,00. Dengan demikian, jumlah PPh Luar Negeri yang dapat dikreditkan oleh PT Yora Tiga terhadap Pajak Penghasilan yang terutang di dalam negeri adalah sebesar Rp700.000.000,00 (Rp250.000.000,00 + Rp450.000.000,00).

Sesuai dengan ketentuan, kerugian dari negara Z tidak dapat digabungkan dalam menghitung Penghasilan Kena Pajak.

Untuk mempermudah, Anda dapat menggunakan kalkulator yang disediakan oleh Ortax untuk menghitung kredit pajak luar negeri. Klik tombol di bawah ini untuk mengakses kalkulator kredit pajak luar negeri dari Ortax

Contoh Menghitung Kredit Pajak Luar Negeri Orang Pribadi

Ketentuan di atas juga berlaku untuk penghitungan kredit pajak luar negeri bagi WPDN Orang Pribadi. Perbedaannya terletak pada penghitungan pajak terutang di dalam negeri. Berikut ilustrasinya.

Mamat Rapi (status belum kawin dan tidak memiliki tanggungan) menerima penghasilan dari AdSense Youtube sebesar Rp500.000.000. 5% penghasilan tersebut ternyata berasal dari penonton di Amerika Serikat. Google telah memotong pajak atas penghasilan tersebut sebesar 10% dengan penghitungan sebagai berikut:

Penghasilan dari view di Amerika = Rp25.000.000

Pajak yang dipotong di luar negeri = Rp25.000.000 x 10% = Rp2.500.000

Selain itu, Mamat Rapi juga memperoleh penghasilan endorse di Indonesia sebesar Rp450.000.000. Dari penghasilan tersebut, berikut adalah penghitungan pajak terutang bagi Mamat:

| Penghasilan Neto Dalam Negeri | Rp925.000.000 |

| Penghasilan Neto Luar Negeri | Rp25.000.000 |

| Jumlah Penghasilan Neto | Rp950.000.000 |

| PTKP (TK/0) | Rp54.000.000 |

| Penghasilan Kena Pajak | Rp896.000.000 |

| PPh Orang Pribadi terutang 5% x Rp60.000.000 15% x Rp190.000.000 25% x Rp250.000.000 30% x Rp396.000.000 | Rp3.000.000 Rp28.500.000 Rp62.500.000 Rp118.800.000 |

| Total PPh Orang Pribadi Terutang | Rp212.800.000 |

Berikutnya adalah menghitung berapa batasan PPh Pasal 24 yang dapat dikreditkan:

Batas Kredit Pajak Luar Negeri = Penghasilan Neto Luar Negeri / PKP x Pajak Terutang

Batas Kredit Pajak Luar Negeri = Rp50.000.000 / Rp896.000.000 x Rp212.800.000 = Rp11.875.000

Dari penghitungan di atas, batas PPh 24 yang dapat dikreditkan Mamat Rapi adalah Rp11.875.000. Maka, Mamat Rapi dapat mengkreditkan seluruh pajak yang telah dipotong Google, yakni Rp2.500.000.

Dengan demikian, PPh Tahunan yang harus dibayar Mamat Rapi adalah:

PPh yang harus dibayar = PPh Terutang – Kredit Pajak Luar Negeri

PPh yang harus dibayar = Rp212.800.000 – Rp2.500.000 = Rp210.300.000